يتعيّن على المستثمرين تجنّب إغراء شراء أسهم النمو المرتفع باهظة الثمن خلال موجة هبوطها لأنه "بمجرد أن تنفجر الحمى، فإنها تستمر لفترة طويلة"، وفقاً لأندرو سليمون، مدير المحفظة الأول في "مورغان ستانلي إنفستمنت مانجمنت".

ويُشار إلى أن سليمون انضم إلى البودكاست المعنون "ما يصعد" (What Goes Up) لمناقشة ما يستثمره في هذه الأيام؛ كما شرح كيف تفوق صندوق المحفظة الأساسية الأمريكية في "مورغان ستانلي"، الذي شارك في إدارته، على مؤشر "ستاندرد آند بورز 500" بنسبة 36% في عام 2021. وفيما يلي أبرز النقاط المكثفة والمعدلة بشكل طفيف من الحوار.

الفقاعة

السؤال: كتبتَ إلينا قبل العرض قائلاً "تجنّبوا إغراء التدخل والشراء وسط عمليات بيع أسهم النمو المرتفع؛ فتجربتي هي أنه بمجرد أن تنفجر الحمى، فإنها تستمر لفترة طويلة". تاريخياً، هل هناك سابقة يمكنك أن تشير إليها؟ هل من السهل جداً الإشارة إلى فقاعة الدوت كوم كمقارنة عادلة؟

الجواب: أولاً وقبل كل شيء، أريد فقط توضيح أنني لست مدير أسهم القيمة أو مدير الأسهم المتنامية السعر. وأنا لا أحاول أن أقول ما هي الأمور الناجحة أو ما هي فلسفتي الاستثمارية في جميع الأوقات. أنا فقط أنظر إلى ماهية الفرصة المناسبة. وفيما يتعلق بهذه المجموعة، فإن السبب الذي يجعلني أعتقد أنه بمجرد أن تنفجر الحمى، فإنها ستستمر لفترة طويلة، هو أنه إذا أعدنا عقارب الساعة إلى الوراء، إذا نظرنا إلى بعض صناديق أسهم النمو التي تقتنص أسهماً على غرار "أوبر" وكيف كانت في وقت مبكر من خريف 2020، فسنرى أن الكثير من الناس لم يكسبوا المال، أليس كذلك؟ لأنهم لحقوا بها بعد أن كانت قد بلغت ذروتها.

والسبب في صحة تشبيه الدوت كوم هو أن هذا يعني أنه في كل مرة تبدأ فيها هذه الصناديق بالصعود، هناك شخص يمكنه الخروج منها متعادلاً. وبالتالي هناك مقاومة بيع هائلة عند مستويات أعلى لأن الكثير من الناس قد خسروا أموالهم. وهذا بالنسبة لي يشبه إلى حد بعيد فقاعة الدوت كوم، والفقاعات الأخرى. فبمجرد أن تنكسر فقاعة مضاربة عالية، فهي ليست قاعاً على شكل حرف V لأن هناك الكثير من الأشخاص الذين يتطلعون إلى الخروج منها.

ناسداك أم ستاندرد أند بورز ؟

السؤال: ما هي مجموعة الأسهم التي ستنظر إليها؟ هل يمكنك أن ترى أن مؤشر "ناسداك 100" ينخفض بنفس القدر الذي كان عليه في ذلك الوقت، أو أكثر مثل صندوق كاثي وود؟

الجواب: هذا هو الاختلاف عن عام 2000؛ ففي 2000، كان لدى ناسداك أسعار فاحشة، وكذلك بعض أسهم التقنية ذات رؤوس الأموال الكبيرة جداً والتي تُتداول بمضاعفات مكونة من ثلاثة أرقام. وعندما أنظر إلى هذه الأسهم المتنامية السعر التي تتضمن أوبر، فهي باهظة الثمن كما كانت في عام 2000، إلا أن أسهم التكنولوجيا الرئيسية، ناسداك 100، والأسهم الكبيرة، ليست باهظة الثمن. لذلك لا أعتقد أن المقارنة مع انكسار ناسداك في عام 2000 دقيق تماماً لأنني لا أعتقد أن أسهم شركات التكنولوجيا الكبيرة حقاً معرضة للخطر.

السؤال: إحدى الأشياء التي أفكر بها دائماً على هذا المنوال هو أن هناك شيئاً ما في الطبيعة البشرية من شأنه دائماً أن يحفز غريزة مطاردة الأسهم الصاعدة.

الجواب: أوافقك الرأي، إنه الطمع.

السؤال: أجل، صحيح. بهذه البساطة. ولكن ما هي الشروط التي قد تبحث عنها للعودة إلى التداول؟

الجواب: حسناً، أعتقد أولاً استنزاف البيع، حيث تتوقف الأسهم عن الانخفاض بسبب الأخبار السيئة، لأنه لم يتبق أحد لبيعها، ولست متأكداً من أننا وصلنا إلى هناك حتى الآن. لم أرَ استسلاماً كبيراً. أعني، الأسهم انخفضت كثيراً، لكن لم يكن هناك استسلام كبير في هذه الأسهم. أما الطريقة الأخرى التي أفكر بها فهي تدور حول اللحظة التي لا يعتقد عندها الأشخاص أن بوسعهم بعد الآن شراء الأسهم بسبب انخفاضها، وهنا يحدث القاع، أليس كذلك؟ عندما يقول الناس، "لا أريد أن أقترب منها، فهي غير قابلة للاستثمار"، وحينها أصبح مهتماً. لكن عندما يقول الناس، "حسناً، ما رأيك؟" لأن ذكرى كسب الكثير من المال حديثة جداً، فإن هذا يقود الناس إلى محاولة الصيد في القاع.

أمضيتُ فترة طويلة في هذا العمل، والسلوك البشري لا يتغير. ولذا عندما ينكسر هذا النوع من الفقاعات، تحدث ارتفاعات في الاتجاه المعاكس وتصعد قليلاً ثم تنخفض ثم ترتفع وتهبط حتى يقول الناس، "لا تسألني أبداً عن هذه الأسهم، لا أريد التحدث عنها، لنمضي قدماً". ثم أقول: "أوه، هذا مثير للاهتمام". وهذا يعني أنهم ربما قد وصلوا إلى القاع.

أسهم العام الجديد

السؤال: ارتفع صندوقك بنسبة 36% العام الماضي. ويتساءل الجميع عما قد تفضله بالضبط هذا العام وكيف يجب أن يتمركزوا مع تقدم العام؟

الجواب: السبب الذي جعلنا نتمتع بعام جيد هو ببساطة أننا لعبنا التزامنا بقواعد اللعبة. والدليل هو أنه عندما تخرج من فترات الركود، فإن الأسهم الدورية تُبلي بلاءً حسناً، أليس كذلك؟ لأنه في فترات الركود يبيع الناس أي شيء حساس اقتصادياً ويتمسّكون بأشياء يرون أنها ليست حساسة اقتصادياً. لذا فإن الفارق بين الأسهم الدورية والأسهم غير الدورية هو متطرف، ويا للهول كم أصبح الفارق متطرفاً. لذا فقد كان الحظ حليف من امتلك أسهماً في القطاع المالي وقطاع الطاقة في عام 2021، وقد نجح ذلك. الشيء الآخر الذي نجح حقاً هو مجرد الاستماع إلى الشركات ومتابعة الأرباح. الآن، فقط للتوضيح، نمو الأرباح لا يقود أسعار الأسهم، إنها المفاجآت، أليس كذلك؟ يدمج سعر السهم كل التوقعات المستقبلية. لذلك إذا كانت الشركات تعمل بشكل أفضل مما هو متوقع، فهو يرتفع ...

لذا مع بداية هذا العام، أعتقد أننا في بيئة تكون فيها سياسة البنك المركزي على استعداد لقبول مستويات أعلى من التضخم لتحقيق نمو أسرع سيؤدي إلى زيادة نمو الأجور. الآن في الوقت الحالي، بدأ الاحتياطي الفيدرالي في تعديل مساره قليلاً في ظل عدم صعود الأجور الحقيقية؛ لذلك أعتقد أنه سيتخذ خطوة لخفض التضخم، إلا أنني أعتقد أننا ننتقل إلى بيئة سيكون لدينا فيها نمو أعلى على حساب ارتفاع التضخم، وهذه بيئة تريد فيها امتلاك بعض أسهم القيمة. مرة أخرى، أنا لا أقول لكم تخلصوا من جميع أسهم النمو لديكم لشراء أسهم القيمة لأنني أؤمن بالتكنولوجيا على المدى الطويل، إلا أنني أعتقد أننا خرجنا من عقد من النمو البطيء ونتجه نحو بيئة أسرع نمواً. وأعتقد أنكم تريدون امتلاك مزيد من أسهم القيمة. ولا أعتقد أن هذا العام سيكون مختلفاً عن العام الماضي.

الحذر

السؤال: أرسلتَ إلينا قائمة ببعض الأسهم التي تحبها حقاً، ألا وهي "ألفابت" ، و"مايكروسوفت" و"داناهر" (Danaher). هل يمكنك إطلاعنا على سبب إعجابك بهذه الاختيارات على وجه الخصوص؟

الجواب: نفضل أسهم المؤسسات المالية، وصناديق الاستثمار العقاري، والطاقة أكثر من غيرها. "ومع ذلك" فتلك الأسهم رائجة جداً الآن، حيث كان أداء القطاع المالي وقطاع الطاقة جيداً حقاً هذا العام. لذا أعتقد أننا نعيش في بيئة يتعين علينا فيها توخي الحذر عند دخول موسم نتائج الأعمال، نظراً لمدى قوة هذه الأسهم، وبالتالي فأنا قلق قليلاً من امتلاكها أو شرائها. ومرة أخرى، لم يكن أداء أسهم النمو بنفس الجودة، كما لم يكن أداء أسهم "مايكروسوفت"، و"غوغل"، و"داناهر" بنفس الجودة أيضاً لأنها ليست من الأسهم الرائجة في الوقت الحالي. كما تُبلغ هذه الشركات عن أرباح جيدة للغاية.

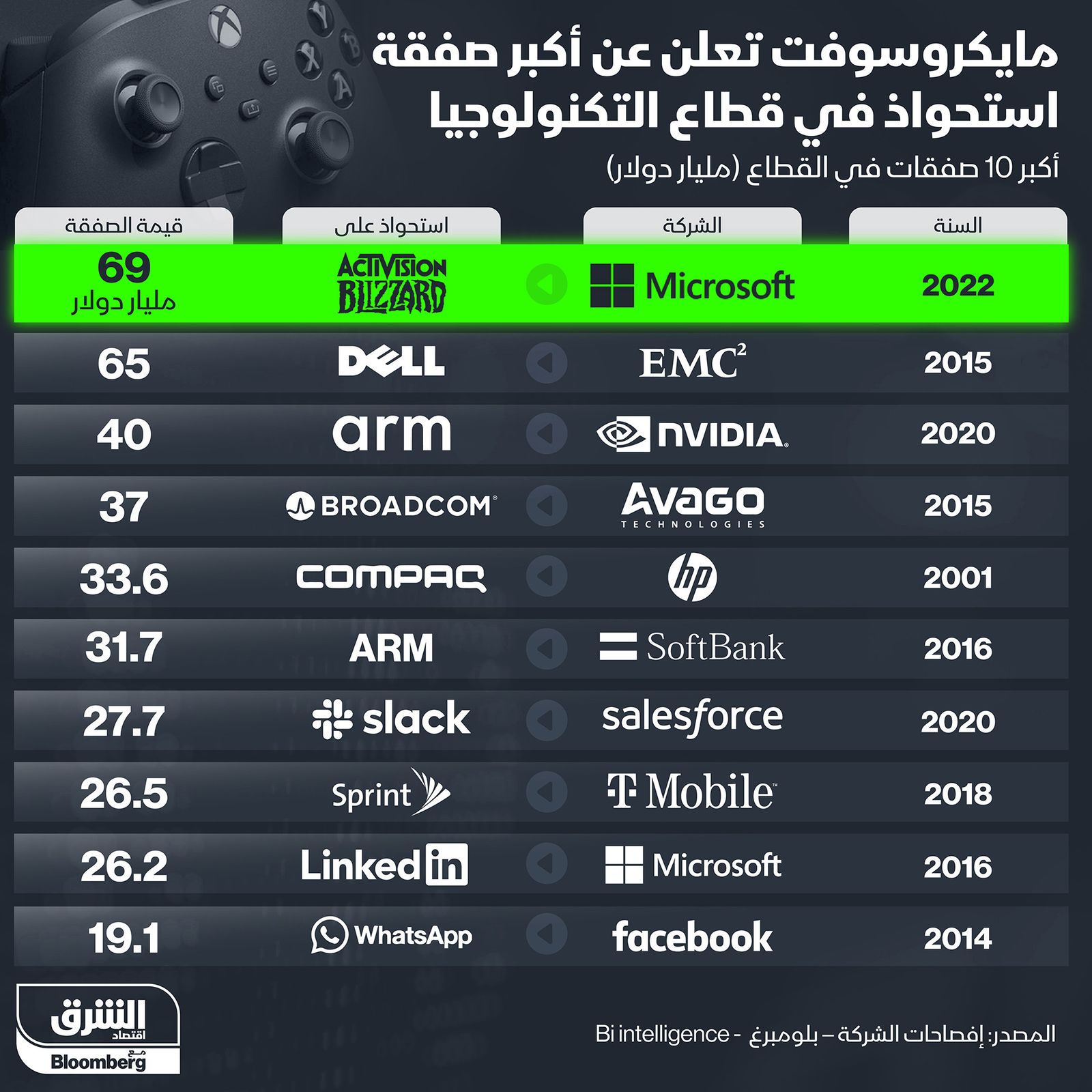

السؤال: أنت متفائل بشأن "مايكروسوفت"، وهي ضمن كل من صندوقك الأساسي الدولي والأمريكي. ما هو رأيك في عملية الاستحواذ على "أكتيفيجن بليزارد" هذا الأسبوع؟ وإلى ماذا يشير ذلك؟

الجواب: إنها علامة على أن الشركات تملك سيولة، وبالمناسبة، ما هو عائد الاستثمار على النقد الآن؟ - لست مصرفياً استثمارياً – إلا أنني أعتقد أنه سيكون عاماً كبيراً لعمليات الاندماج والاستحواذ؛ لأن الشركات لديها ميزانيات قوية للغاية ولديها الكثير من الأموال في متناول يدها، وهي ستبحث عن عمليات استحواذ مثبتة. لذا، إلى الحد الذي تنضج فيه الأمور على الفور، أعتقد أنكم سترون الشركات تندفع نحو ذلك.

لا يتحدث الكثيرون عن ذلك، إلا أنني أعتقد حقاً أن القصة تكمن في أن أساسيات الشركة لا تحصل على القدر الذي تستحقه من اهتمام الصحافة. أعتقد ذلك حقاً. فنحن نتحدث كثيراً عن الاحتياطي الفيدرالي والمخاطر الجيوسياسية، إلا أنني لا أعتقد أن ما يحدث في الشركات الأمريكية يحصل على ما يكفي من الاهتمام الصحفي الإيجابي.