عيّن نادي كرة القدم الإيطالي "إنتر ميلان" مجموعة "غولدمان ساكس" للعمل على إعادة تمويل ديونه المستحقة، وفقاً لأشخاص مطّلعين على الأمر.

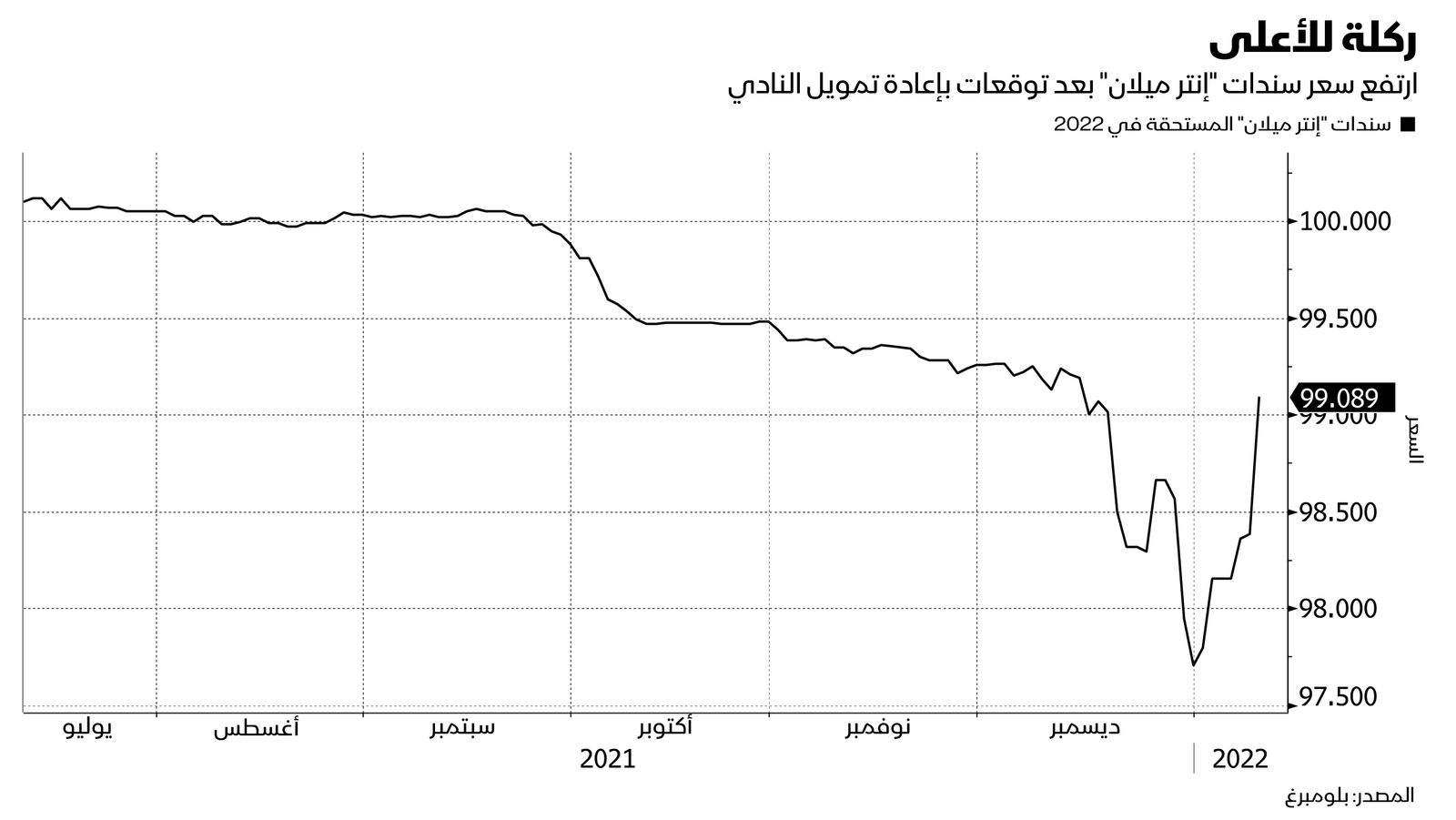

مع سندات قيمتها 425 مليون يورو (482 مليون دولار) مستحقة في نهاية العام، كلّف "إنتر ميلان" البنك الاستثماري إطلاق سندات جديدة بنفس الحجم تقريباً ولأجل خمس سنوات، وفقاً لأحد الأشخاص.

عقد بنك "غولدمان" اجتماعات المستثمرين قبل عطلة عيد الميلاد، وقد تنتهي الصفقة في الأسابيع المقبلة.

يحاول "إنتر ميلان"، الأحدث في سلسلة طويلة من أندية كرة القدم، تحسين هيكل رأس ماله بعد موجة من الضغط المالي الناجم عن الوباء الذي أثّر في القطاع.

وعلى عكس أقرانه من أمثال "برشلونة" و"ريال مدريد" و"مانشستر سيتي" الذين اختاروا تحديداً القروض والسندات، اختار "إنتر ميلان" سوق الدَّين العام.

ورفض متحدث باسم "إنتر ميلان" التعليق، فيما لم يرد "غولدمان ساكس" على طلب فوري للتعليق.

وفقاً لبيانات "بلومبرغ"، يصبح السند الحالي الخاص بالنادي قابلاً للاستدعاء عند 100 سنت على اليورو بعد تاريخ 24 يناير.

كما انتشرت أخبار إعادة تمويل قادمة لسندات "إنتر ميلان" لأول مرة في مقال بالصحيفة الإيطالية اليومية "إل سولي 24 أور".

خسائر قياسية

رغم نجاحه على أرض الملعب وفوزه بالدوري المحلي العام الماضي، شهد "إنتر ميلان" مشكلات مالية بعدما منعت الحكومة المشجعين من الحضور في الملاعب للحد من انتشار فيروس كورونا.

وسجّل "إنترميلان" أكبر خسارة لنادٍ إيطالي لكرة القدم على الإطلاق عند 245.6 مليون يورو في عام 2020-2021، وفقاً للمقياس المرجعي التابع لـ"كيه بي إم جي".

في سعيها للحصول على رأس مال جديد في أعقاب الوباء، أجرت شركة "سونينغ هولدنغز"، المساهم الأكبر في "إنتر ميلان"، محادثات مع شركة الأسهم الخاصة "بي سي بارتنرز"، لتحصل من خلالها على متنفس مالي قيمته 275 مليون يورو مقدَّم من شركة "أوكتري كابيتال" في مايو 2021.

أعادت "سونينغ" في الآونة الأخيرة النظر في القيام بمحاولة جديدة لجلب داعمين ماليين جدد لنادي كرة القدم.