توقَّع وزير المالية المصري محمد معيط انضمام بلاده إلى مؤشر "جيه بي مورغان" للسندات الحكومية نهاية يناير المقبل بعدد 14 إصداراً بقيمة إجمالية تبلغ 26 مليار دولار بنسبة 1.85% من المؤشر، وبنحو 1.18% في مؤشر "جيه بي مورغان للبيئة والحوكمة"، بحسب بيان صحفي للوزارة اليوم الأحد.

وأضاف الوزير أنَّه "بانضمام مصر إلى المؤشر سيتم ضخ مليار دولار استثمارات إضافية جديدة داخل سوق الأوراق المالية الحكومية المصرية من أذون وسندات خزانة، ومن ثم تحقيق استراتيجية إدارة الدين في خفض التكلفة".

ويمثِّل إدراج السندات المصرية على مؤشر "جيه بي مورغان" للسندات الحكومية للأسواق الناشئة نقطة إيجابية، لأنَّها ستستقطب المستثمرين من الصناديق السلبية مما سيحفز الزخم، وبدأت الحكومة المصرية محادثات بشأن الانضمام منذ 22 شهراً،

اقرأ المزيد:مصر تجمع 3 مليارات دولار من بيع سندات.. وزيادة الطلب تخفض تكلفتها

تغيير نوعية المستثمر

"ستستفيد مصر من الانضمام للمؤشر من خلال تغيير مدى الاستثمار إلى طويل الأجل، ونوعية المستثمرين من خلال جذب مستثمرين جدد، لا يهدفون للاستثمار في الأموال الساخنة"، بحسب رضوى السويفي من "الأهلي فاروس".

يمثل الاستثمار الأجنبي عنصراً رئيسياً لمصر، وتراكماً في سوق الديون منذ تخفيض قيمة العملة في عام 2016. تراجعت حيازات الأجانب من السندات وأذون الخزانة في أوائل عام 2020 بسبب الوباء، قبل أن تنتعش لتصل إلى حوالي 33 مليار دولار في أغسطس.

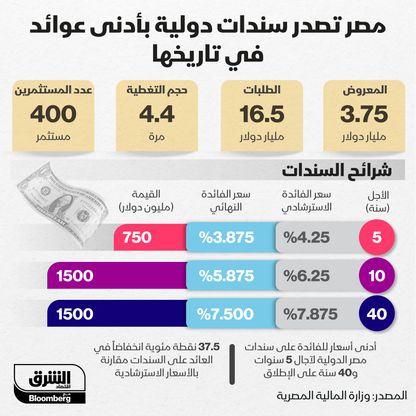

باعت مصر في سبتمبر الماضي سندات بقيمة 3 مليارات دولار في إصدارها الثاني من أوراق الدين المقومة بالعملة الأجنبية لهذا العام، مستفيدة من انخفاض تكاليف الاقتراض.

اقرأ المزيد: هذا ما ستفعله مصر لمستثمري السندات التوَّاقين للربح

السندات الخضراء

لجأت مصر إلى الأسواق الدولية لجمع 3.8 مليار دولار من بيع سندات مقوَّمة بالدولار في وقت سابق من هذا العام، كما باعت 750 مليون دولار من السندات الخضراء العام الماضي. وبحسب المجموعة المالية "هيرميس"؛ تتراوح احتياجات التمويل الخارجي للبلاد للسنة المالية المنتهية في يونيو بين 5 مليارات، و7 مليارات دولار.

وكان وزير المالية المصري محمد معيط قد أفصح في بداية العام أنَّ بلاده تخطط لإغراء فئة جديدة من المستثمرين من خلال إصدار أول سندات مصرية بالسعر العائم. كما تخطط مصر أيضاً لإصدار صكوك إسلامية سيادية لأول مرة في البلاد خلال عام 2021.