يتوقَّع بعض المصرفيين والمستثمرين أن تطلق كلٌّ من مالا غاونكار، وديفيا نيتيمي صندوقي التحوط الخاصين بهما في عام 2022 بمليار دولار أو أكثر لكل منهما في أصول تحت الإدارة.

لم يكن من المعتاد مثل هذا الإطلاق الضخم لشركة تقودها امرأة، ناهيك عن اثنتين في العام نفسه.

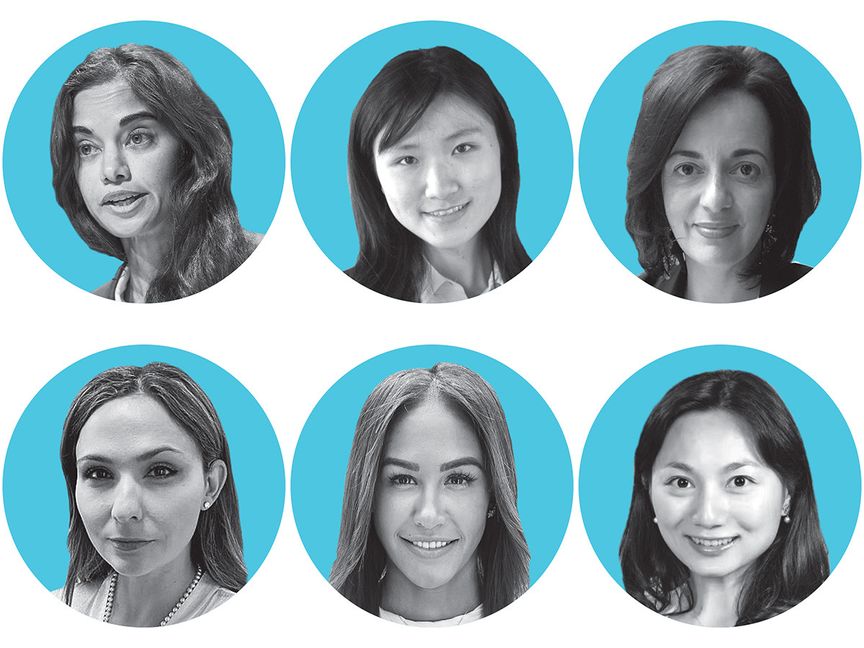

إنهنَّ فقط من أبرز مجموعة من النساء اللاتي سيفتتحن، أو افتتحن مؤخراً، صناديق تحوط في جميع أنحاء العالم.

كان هذا الأمر منتظراً مند فترة طويلة. ومن بين آلاف صناديق التحوط، هناك حوالي 80 فقط ممن تقودها نساء اليوم، وفقاً لمؤسسة "كريسغ" (Kresge)، وهي مؤسسة خيرية يقع مقرها في تروي بولاية ميشيغان، وتتعقب تنوع المديرين.

تقول دومينيك ميلي، الشريكة السابقة ومديرة المحفظة في "كانيون كابيتال"، ومؤلفة كتاب (آنسة في ورطة: حياتي في العصر الذهبي لصناديق التحوط): "إنَّها لحظة فاصلة لإطلاق العديد من صناديق التحوط التي تقودها نساء. يجب أن تتفوق النساء على الرجال إن أردن البقاء في هذا المجال، ولكن حتى عندما يفعلن ذلك؛ فإنَّ المستثمرين يترددون في أن يعهدوا بأموالهم إليهنَّ، وبالتالي؛ تبقى هذه الصناديق التي تديرها النساء صغيرة الحجم".

وأضافت: "هنا تبدأ الحلقة المفرغة، إذ تدير النساء صناديق صغيرة، مع عدم استقرار أكثر، وأقل صلة، وبالكاد تمثل إعلاناً عن مهارات الاستثمار النسائية. يمكن لعمليات الإطلاق الكبيرة التي تبلغ قيمتها مليار دولار أن تكسر تلك الصورة المتعفنة".

تشجيع التنوع

كسب عدد متزايد من النساء في الصناعة ما يكفي من المال، وقمنَ ببناء علاقات كافية لبدء أعمالهن التجارية الخاصة. في الوقت نفسه، قرر العديد من المستثمرين أنَّ التنوع في إدارة الأموال مفيد للأداء والمجتمع على حد سواء.

يقول روب مانيلا، نائب الرئيس وكبير مسؤولي الاستثمار في مؤسسة "كريسغ"، التي تخطط لوضع ربع أصولها الأمريكية تحت إدارة مديرين متنوعين بحلول عام 2025: "لماذا نعتقد أنَّ كل فكرة استثمار جيدة يجب أن تأتي من رجل أبيض؟"

استفادت الشركات التي بدأت في السنوات العديدة الماضية من هذا الزخم أيضاً. فالعديد من الشركات، ومن بينها شركة أنجيلا ألدريش "باي بيري كابيتال بارتنرز"، وشركة لورين تايلر وولف "إمباكتيف كابيتال"، قد اقتربت أصولهما من مليار دولار أو تجاوزت هذا الرقم، لتنضم إلى مجموعة النخبة المكونة من حوالي 500 صندوق من هذا المستوى، وفقاً لبيانات من شركة الأبحاث "بايفوتالباث".

إليكم بعض عمليات الإطلاق الأخيرة والقادمة كي تنتبهوا إليها:

مالا غاونكار

اسم الصندوق: "سورغو كابيتال".

قادمة من: "لون باين كابيتال".

التركيز: التكنولوجيا، الإعلام، تمويل الأسواق الناشئة، القطاع الخاص.

مكان التركيز: نيويورك.

الأصول المدارة: تحدد لاحقاً.

موعد الإطلاق: 2022.

في أكتوبر، أعلن ستيفن ماندل أسطورة صناديق التحوط لمستثمريه أنَّ غاونكار ستغادر في يناير لتأسيس شركتها الاستثمارية الخاصة، وقال لعملائه، إنَّ السيدة التي تبلغ من العمر 52 عاماً "كان لها دور فعال في تطوير شركتنا وأداء استثماراتنا".

انضمت غاونكار إلى "لون باين" (Lone Pine) في عام 1998، وهو العام الذي بدأت فيه الشركة أعمالها، وفي يناير من 2019، عندما قرر ماندل التخلي عن قيامه بأعمال الإدارة اليومية، عينها كواحدة من ثلاثة مديرين للمحافظ من أجل الإشراف على استثمارات الشركة التي تبلغ حالياً 33 مليار دولار.

أثناء وجودها في "لون باين"، استثمرت غاونكار بشكل أساسي في الشركات المتداولة في البورصة في قطاعات الاتصالات، والإعلام، والإنترنت، والتكنولوجيا، والأسواق المالية الناشئة.

ويتوقَّع الأشخاص الذين تحدثوا معها أنَّها ستراهن على الشركات الخاصة بشكل أكبر في صندوقها الجديد.

ولدت غاونكار في الولايات المتحدة، وقضت غالبية نشأتها في بنغالور في الهند، حيث عمل العديد من أفراد عائلتها كأطباء.

التحقت بجامعة هارفارد لدراسة الاقتصاد، وبعد بضع سنوات عادت للحصول على ماجستير إدارة الأعمال، وبعد ذلك أمضت عامين في زمالة كوفمان، وهو برنامج لمدة عامين يركز على رأس المال الاستثماري.

كجزء من البرنامج؛ عملت كمحللة أسهم خاصة في :"تشيس كابيتال بارتنرز"، وهي وحدة تابعة لبنك "جيه بي مورغان تشيس آند كو".

وقضت معظم حياتها المهنية في مكاتب "لون باين" في لندن، وسيقع المقر الرئيسي لشركتها الجديدة في مدينة نيويورك. وامتنعت غاونكار عن التعليق.

ديفيا نيتيمي

اسم الصندوق: يحدد لاحقاً.

قادمة من: "فايكنغ غلوبال إنفيستورز".

التركيز: الشركات العامة والخاصة.

الموقع: نيويورك.

الأصول المدارة: تحدد لاحقاً.

موعد الإطلاق: 2022.

كانت نيتيمي التي تبلغ من العمر 35 عاماً، إحدى أكثر مستثمري التكنولوجيا الموهوبين في "فايكنغ غلوبال إنفيستورز". تغذي هذه السمعة التوقُّعات القائلة بأنَّها قد تجمع مليار دولار لصندوقها الجديد في عام 2022، وتنضم إلى صفوف مستثمري "الفايكنغ" السابقين الناجحين الآخرين – ومن بينهم: دان سوندهايم، وبن جاكوبس، وتوم بورسيل - الذين جمعوا مليارات الدولارات لشركاتهم الخاصة.

في "فايكنغ"، أدارت نيتيمي أكثر من 4 مليارات دولار بصفتها رئيسة قسم الاستثمارات العالمية في التكنولوجيا والإعلام والاتصالات السلكية واللاسلكية للشركة.

كما قادت استثمارات "فايكنغ" في "مايكروسوفت"، و"أمازون"، و"سيرفس ناو"، و"سي" التي يقع مقرها في سنغافورة.

ستركز شركتها الجديدة على الاستثمارات العامة والخاصة، وفقاً لأشخاص مطلعين على خططها.

انضمت نيتيمي إلى شركة "فايكنغ" كمحللة في عام 2014، وترقَّت إلى مدير محفظة بعد ثلاث سنوات. ركزت في البداية على التجارة الإلكترونية وأسهم التجزئة، ثم ركزت لاحقاً على شركات التكنولوجيا، والإعلام، والاتصالات. قبل العمل في "فايكنغ"؛ أمضت أربع سنوات في صندوق التحوط الداخلي لمجموعة "غولدمان ساكس" أثناء حصولها على ماجستير إدارة الأعمال من كلية هارفارد للأعمال، وقامت بإدارة صندوق "ألفا" الداخلي في الكلية. وامتنعت نيتيمي عن التعليق.

شياوينغ تيان

اسم الصندوق: "ساتورن في كابيتال مانجمنت".

قادمة من: "فارالون كابيتال مانجمنت".

التركيز: التكنولوجيا الحيوية.

المكان: سان فرانسيسكو.

الأصول المُدارة: 80 مليون دولار.

موعد الإطلاق: أكتوبر 2021.

في عام 2021، بلغت تيان 30 عاماً، ورزقت بطفل، وأطلقت صندوق "ساتورن في كابيتال متنجمنت"، ومقره سان فرانسيسكو، بمبلغ أولي قدره 80 مليون دولار، وفقاً لشخص مطلع على شركتها.

درست الرياضيات في جامعة فودان في شنغهاي، وحصلت على درجة الدكتوراه في الإحصاء في ستانفورد، ثم انضمت إلى "فارالون كابيتال مانجمنت"، الشركة التي أسسها توم ستاير، ويديرها حالياً، أندرو سبوكس، وفقاً لسيرة ذاتية موجزة في مؤتمر "مورغان ستانلي".

ستستخدم شركتها النماذج الإحصائية التي طورتها في "ستانفورد" للتنبؤ بنتائج التجارب السريرية، والاستثمار في شركات التكنولوجيا الحيوية بأقل من قيمتها الحقيقية.

ورفضت تيان التعليق.

جين وو

اسم الصندوق: "سبرينغيل فاند".

قادمة من: "فيديلتي مانجمنت آند ريسيرش".

التركيز: أسهم الرعاية الصحية الآسيوية.

الموقع: هونغ كونغ.

الأصول المُدارة: حوالي 550 مليون دولار في أوائل نوفمبر.

الإطلاق: مارس 2021.

افتتحت وو شركة "سبرينغيل فاند أسيت مانجمنت" التي يقع مقرها في هونغ كونغ في مارس مع 550 مليون دولار من الأصول، وهي واحدة من أكبر شركات صناديق التحوط الناشئة في آسيا في عام 2021.

تقول وو، 39 عاماً، إنَّها بدأت الاستثمار في أسهم الرعاية الصحية عن طريق الصدفة.

استقطبت "فيديليتي مانجمنت آند ريسيرش" محللة أسهم المستهلكين السابقة في شركة "سي إل إس إيه" مباشرة من كلية إدارة الأعمال بجامعة كولومبيا منذ حوالي عقد من الزمان، وتم تكليفها بتغطية شركات الرعاية الصحية الآسيوية.

بحلول الوقت الذي غادرت فيه في يناير 2021، كانت مديرة محفظة الرعاية الصحية في آسيا للعديد من صناديق الأسواق الناشئة في "فيديليتي مانجمنت آند ريسيرش"، والمسؤولة الوحيدة عن تلك الاستثمارات في الشركة.

تعد "سبرينغيل" وحدة الأسهم العامة في "كيمينغ" (Qiming)، التي تخصص ذراع رأس المال الاستثماري فيها في التكنولوجيا الصينية، وصفقات الرعاية الصحية. استثمر قسم المشاريع في حوالي 150 شركة رعاية صحية صينية.

عيّن نيسا ليونغ، الشريك الإداري في شركة "كيمينغ"، "وو" الرائدة في استثمارات الرعاية الصحية، لتصبح مديرة الاستثمار في "سبرينغيل"، وتختار أسهم شركات الرعاية الصحية في آسيا لتمتلكها الشركة لمدة ثلاث إلى خمس سنوات.

ديوريكا كاراسكيلو

اسم الصندوق: 1.5" ديجريز".

قادمة من: مجلس استثمار خطة المعاشات التقاعدية الكندية.

التركيز: بيع وشراء الأسهم التي تركز على المناخ.

الموقع: لندن.

الأصول المدارة: لم يتم الكشف عنها بعد.

موعد الإطلاق: أكتوبر 2021.

بدأت كاراسكيلو، التي أدارت سابقاً فريقاً غالبيته من النساء في مجلس استثمار خطة المعاشات التقاعدية الكندية، التداول لصالح صندوق التحوط الخاص بها داخل شركة "أليانس بيرنشتاين هولدينغ" في 7 أكتوبر.

ويتألف فريقها بالكامل من النساء، ومن بينهن زميلتها السابقة في مجلس استثمار خطة المعاشات التقاعدية الكندية: سافيروني شيت.

يدير صندوق "1.5 ديجري"، الذي سمي على اسم تحذير العلماء من أنَّ الأرض ستصل إلى نقطة تحول إذا ارتفعت درجة حرارتها أكثر من 1.5 درجة مئوية، محفظة بيع وشراء الأسهم.

تركز على الفرص التجارية الناتجة عن تغير المناخ والشركات التي تستفيد أو تخسر بسبب أحداث، مثل: ارتفاع مستوى سطح البحر، وتغير تفضيلات المستهلكين، وزيادة انبعاثات غازات الاحتباس الحراري.

عملت كاراسكيلو، من مقرها في لندن، والتي تخرجت من جامعة هارفارد في عام 1998، على بدء استراتيجية استثمار لتغير المناخ خلال آخر عام ونصف أمضته في مجلس استثمار خطة معاشات التقاعد الكندية.

تقول، إنَّها أصبحت مديرة لصندوق تحوط، لأنَّ النجاح والمكافأة "يعتمدان على ما تقدِّمه، وليس على الشكل الذي تبدو عليه، أو عبر جنسك، أو لون بشرتك".

أولريك هوفمان بورشاردي

اسم الصندوق: "تيودور تي ++".

قادمة من: " تيودور إنفيستمنت".

التركيز: بيع وشراء أسهم شركات التكنولوجيا باستخدام البيانات البديلة.

الموقع: نيويورك.

الأصول المُدارة: أكثر من 300 مليون دولار.

موعد الإطلاق: أوائل عام 2022.

ستبدأ هوفمان بورشاردي التداول لصالح صندوق التحوط الخاص بها داخل "تيودور إنفيستمنت" في أوائل عام 2022، مع التركيز على انتقاء شركات التكنولوجيا التي تمر بتحول رقمي.

عملت هوفمان بورشاردي طوال مسيرتها في "تيودور"، وهي متخصصة في استخدام البيانات البديلة لتوجيه استثماراتها.

حصلت على درجة الدكتوراه في التمويل عام 1999 من كلية لندن للاقتصاد، وساعدت سابقاً في بناء استراتيجيات استثمار الأسهم الكمية العالمية لـ"تيودور" في لندن ونيويورك.

أشرفت هوفمان بورشاردي، وهي واحدة من أقدم مديري الحسابات للملياردير بول تيودور جونز، مؤخراً على محفظة أسهم عالمية ضمن استراتيجية صندوق التحوط الرائد للشركة بقيمة 7.6 مليار دولار، والتي تسمى "تيودور بي في آي".

ستكون ثالث مديرة أموال في السنوات الأخيرة، و تمتلك صندوقاً خاصاً بها في شركة تبلغ قيمتها 11.6 مليار دولار.

تخطط هوفمان بورشاردي، التي ستطلق صندوق بيع وشراء الأسهم مع فريقها الاستثماري المكون من أربعة أشخاص، لاستخدام البيانات البديلة في تحديد اتجاهات اضطراب البيانات الرقمية في قطاع التكنولوجيا، وفقاً لوثيقة مستثمر حصلت عليها "بلومبرغ نيوز".

كما تخطط للبدء بحوالي 300 مليون دولار من مستثمرين خارجيين، فضلاً عن مبلغ لم يكشف عنه من "تيودور". ورفضت هوفمان بورشاردي التعليق.

ليزا أوديت

اسم الصندوق: "تول تريز كابيتال مانجمنت".

قادمة من: "ديسكفري كابيتال مانجمنت".

التركيز: الأسهم التي تركز على المناخ.

الموقع: غرينويتش، كون.

الأصول المُدارة: من 50 إلى 75 مليون دولار.

موعد الإطلاق: أوائل عام 2022.

بعد أن أمضت 12 عاماً في "ديسكفري كابيتال"، إذ ركزت على الرهانات على الطاقة، أطلقت أوديت التي تبلغ من العمر 56 عاماً، "تول تريز كابيتال مانجمنت" (Tall Trees Capital Management).

من المتوقَّع أن تبدأ الشركة التداول في الربع الأول بمبلغٍ يتراوح بين 50 مليون دولار، و75 مليون دولار من الأصول المدارة، وبفريق من أربعة أشخاص، وفقاً لما ذكره شخص مطلع.

وستقوم باستثمارات متعلقة بتغير المناخ في الأسهم العامة، بما في ذلك الشركات التي تستخدم تقنيات الطاقة النظيفة، أو التي تُسرِّع إزالة الكربون من القطاعات غير المتعلقة بالطاقة. قد يستكشف الصندوق أيضاً خيار الاستثمارات الخاصة.

في "ديسكفري" حيث عملت من عام 2014 إلى 2018؛ كانت أوديت مسؤولة عن 1.2 مليار دولار في استثمارات الطاقة والسلع الأساسية، بما في ذلك العديد من رهانات البيع الناجحة على الشركات العاملة في مجالات التعدين، وخدمات النفط والغاز الطبيعي.

ورفضت أوديت التعليق.

جيليان ماكنتاير

اسم الصندوق: "بي كابيتال بارتنرز 221".

قادمة من: "أبيان واي أسيت مانجمنت".

التركيز: بيع وشراء الأسهم التي تركز على التكنولوجيا، ومصادر الطاقة المتجددة، والصناعات.

الموقع: نيويورك.

الأصول المُدارة: 75 مليون دولار على الأقل.

موعد الإطلاق: أواخر عام 2021.

بدأت ماكنتاير، التي تبلغ من العمر 52 عاماً، حياتها المهنية كمحللة أبحاث للأسهم في "مورغان ستانلي" في أوائل التسعينيات قبل أن تنتقل إلى جانب الشراء في 2005، إذ عملت مع شركات من بينها: "بيكوت كابيتال مانجمنت" العائدة لآرت سامبيرغ، والملياردير كريس هون الناشط في صندوق التحوط "تي سي آي فاند مانجمنت"، و"لون باين" و"وايت إلم كابيتال".

آخر محطة في مسيرتها المهنية، تمثَّلت في إعادة إطلاق صندوق التحوط الخاص بها "221 بي كابيتال" (221B Capital)، والذي سمي على اسم رقم منزل المحقق الخيالي شيرلوك هولمز في شارع بيكر في لندن.

بدأت في البداية بصندوق بيع وشراء الأسهم في عام 2014، ولكنَّها في عام 2019 تحولت إلى إطلاق "أبيان واي أسيت مانجمنت" (Appian Way Asset Management) لتركز على الصناعات، والدورات الاقتصادية، والتكنولوجيا.

إنَّها تستعد لإعادة تشغيل "بي 221" مع حلول نهاية عام 2021، بمبلغ أولي قدره 75 مليون دولار، ودعم من بعض الشخصيات البارزة في الصناعة التي رفضت ذكر اسمها.

سيتداول صندوق "221 بي كابيتال"، ومقره نيويورك بشكل أساسي في أسهم شركات التكنولوجيا، والطاقة المتجددة، والأسهم الصناعية لصالح صندوق التحوط العالمي لبيع وشراء الأسهم.

تقول ماكنتاير: "لقد قمت بتغطية شركات التكنولوجيا طول مسيرتي المهنية. ومن بين الأمور التي اشتهرنا بها؛ كان العثور على صفقات بيع جيدة حقاً".

إيفيلينا غرين

اسم الصندوق: "بيرلستون ألتيرناتيف".

قادمة من: "سي كيو إس".

التركيز: الائتمان الأوروبي.

الموقع: لندن.

الأصول المدارة: تحدد لاحقاً.

موعد الإطلاق: منتصف عام 2022.

عندما كانت خريجة اقتصادية شابة في "غولدمان ساكس" في عام 2004، استغرقت غرين شهراً واحداً فقط لتدرك أنَّها تريد أن تصبح متداولة.

تقول: "بالنسبة لشابة تبلغ من العمر 22 عاماً، شعرت أنَّني كنت جالسة على أرضية مركز التحكم في مهمة هيوستن لأطلق مهمة أبولو 11. يكمن الإنتاج في صميم إنجازاتك، جني الأموال أمر واقعي، ولقد وجدت دائماً هذا التمكين بشكل لا يصدق".

قادت غرين في النهاية مكتب التداول الأوروبي للديون المتعثرة في البنك قبل الانتقال إلى صندوق التحوط "سي كيو إس" في لندن، حيث أسست فريق الحالات الخاصة، وأشرفت على واحدة من أكبر الاستراتيجيات الفرعية في الشركة.

حالياً، تعمل غرين التي بلغت 40 عاماً على حشد المستثمرين لصندوقها الخاص.

سمي "بيرلستون ألتيرناتيف" على اسم شارعين يعبران شارع برود بالقرب من المبنى في نيويورك، حيث بدأت هناك حياتها المهنية.

تخطط غرين لبدء التداول في منتصف عام 2022، وتعتزم الاستثمار في الائتمان الأوروبي، مع استراتيجية تركز على فرص الائتمان شديدة التعقيد والخاصة، إذ قد لا يكون لدى المقترضين أي خيارات أخرى.

تقول غرين، التي عانت من أزمة مصرفية وتضخم مفرط عندما كانت مراهقة في بلغاريا، إنَّ هذه التجربة، إلى جانب ما تعلمته في التداول خلال الأزمة المالية لعام 2008، ستفيدها كثيراً في البيئة الحالية.

يكمن مصدر قلق غرين الأساسي حول صناعتها التي يهيمن عليها الذكور في الصورة النمطية للمرأة، على أنَّها إما مهتمة وتبتعد عن المخاطر، أو في حالتها، عصبية وعدوانية. علماً أنَّ التصورين سلبيان.

ومع ذلك؛ تقول، إنَّ الوباء قد حفز وعياً أكبر، ودفع الصناعة لاتخاذ إجراءات بشأن القضايا الاجتماعية وقضايا التنوع.

وتقول: "التغيير في الأشهر الـ24 الماضية يفوق التغيير الذي تم تحقيقه في السنوات الـ10 الماضية".