تخطط شركة "تشاينا هوارونغ لإدارة الأصول" لجمع نحو 42 مليار يوان (6.6 مليار دولار) من خلال بيع أسهم لمجموعة من المستثمرين المدعومين من الدولة.

وقالت الشركة، إنها ستتخلص من المزيد من الأصول، وذلك في إطار الكشف عن تفاصيل طال انتظارها بشأن حزمة إنقاذ للحفاظ على شركة إدارة الديون المتعثرة.

ستبيع الشركة التي تتخذ من بكين مقراً لها ما لا يزيد على 41.2 مليار سهم لمستثمرين بقيادة "سيتيك غروب" بسعر 1.02 يوان للسهم بزيادة قدرها 23% عن سعر آخر إغلاق قبل تعليق التداول وفقاً لإفصاح نشرته "بورصة هونغ كونغ" في وقتٍ متأخر من أمس الأربعاء.

ومع انتهاء عملية البيع ستمتلك "سيتيك غروب" 23.46% من "هوارونغ" مقابل انخفاض حصة "وزارة المالية" إلى 28% من 57%.

تعامل الصين مع سندات "تشاينا هوارونغ" اختبار صريح لحملة الإصلاح المالي

حزمة إنقاذ

بدأت إجراءات زيادة رأس المال لتصبح خاضعة لموافقة المساهمين والجهات التنظيمية لأول مرة في أغسطس، حيث كانت تهدف إلى إنهاء التوقعات بشأن الوضع السيئ للشركة ليصبح بعد ذلك أكبر اختبار منذ عقود لمدى استعداد بكين لتقديم الدعم لمقترضين مملوكين للدولة. ومع ذلك تبقى حصيلة بيع الأسهم أقل من قيمة الحزمة البالغة 50 مليار يوان والتي تمت مناقشتها في الصيف.

رحلة "تشاينا هوارونغ".. من الأخبار السيئة إلى خطة الإنقاذ

ظهرت مشكلة "هوارونغ" نهاية مارس بعد تأجيل الشركة إصدار تقريرها السنوي، وهو ما تزامن مع اضطراب الأسواق في كافة أنحاء آسيا وسط مخاوف بشأن ما إذا كان بإمكانها تغطية التزاماتها البالغة 242 مليار دولار، من بينها نحو 20 مليار دولار سندات خارجية.

كشف العملاق المالي في أغسطس عن تكبده خسارة قياسية بلغت 15.9 مليار دولار عن العام 2020 وذلك بالتزامن مع الكشف عن الخطوط العريضة لحزمة الإنقاذ.

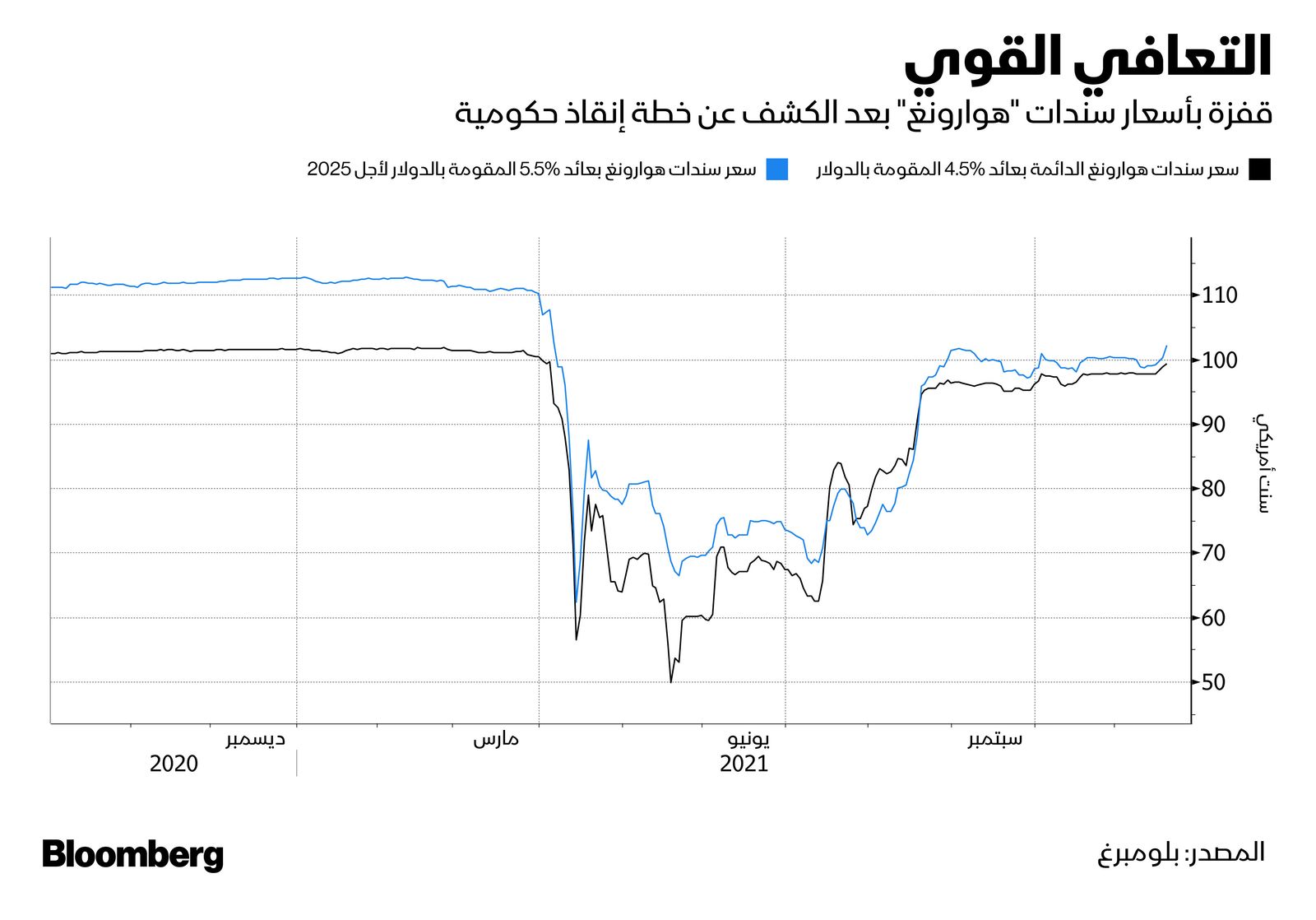

استعادت سندات "هوارونغ" معظم قيمتها منذ أواخر أغسطس. وارتفعت سندات الشركة المقومة بالدولار 5.5% بما يعادل 2.6 سنت لتصل إلى 102.9 سنت يوم الخميس مسجلة أكبر قفزة في ثلاثة أشهر مقارنة بمستوى قياسي منخفض بلغ 62.3 سنت في أبريل.

دفعت "هوارونغ" كافة أقساط سنداتها في الموعد المحدد حتى الآن. وقالت الشركة، إن لديها القدرة على الاستمرار في الوفاء بالتزامات الديون المحلية والخارجية، بينما تعتمد قدرتها على القيام بذلك على المدى الطويل، حسب حجم السيولة التي يمكنها جمعها من عمليات تصفية الأصول، حسبما قالت مصادر مطلعة.

التخلص من الأصول

وقالت "هوارونغ" أمس إنها تخطط لبيع حصتها البالغة 40.53% في بنك "هوارونغ شيانغجيانغ" وحصتها البالغة 79.92% في "هوارونغ للتأجير التمويلي".

حصلت الشركة الشهر الماضي على موافقة المساهمين لبيع حصص في وحدتها لتداول الأوراق المالية، وحصلت هذا الشهر على موافقة الجهات التنظيمية على بيع ما قيمته 70 مليار يوان من السندات في سوق الإنتربنك في البلاد.

وبخلاف "سيتيك"، تشارك "تشاينا للتأمين والاستثمار"، "كيندا لإدارة الأصول"، "تشاينا لايف لإدارة الأصول"، وشركة "أي سي بي سي للاستثمار" في جمع الأموال بحسب البيان. بينما خرجت "سينو أوشين كابيتال هولدنغ" من قائمة المستثمرين الاستراتيجيين المحتملين التي صدرت في أغسطس. ويستمر تعليق أسهم "هوارونغ".

تعمل الشركة إلى جانب "تشاينا كيندا" و"تشاينا غريت وول لإدارة الأصول" و" تشاينا أورينت لإدارة الأصول" على شراء الديون المعدومة من البنوك منذ تأسيسها في أعقاب الأزمة المالية الآسيوية في أواخر التسعينيات، عندما أدت عقود من الإقراض الموجه من الحكومة إلى الشركات الحكومية إلى وضع أكبر مقرضي الصين على شفا الإفلاس.

توسعت شركة شراء الديون المعدومة فيما بعد لأبعد من نشاطها الأصلي ما أدخلها في متاهة من الشركات التابعة التي عملت في أنشطة مالية أخرى واقترضت المليارات من سوق السندات.