وسط تسابق الشركات على طرح أسهمها للاكتتاب العام، تستعدّ شركة عائلية سعودية أخرى للمراهنة على الطلب الصاعد على الأسهم في أسواق المملكة.

أصبحت شركة "المنجم" للأغذية، ومقرها الرياض، آخر شركة عائلية تعلن أمس الخميس عن عزمها اختبار أسواق الأسهم.

عينت "المنجم" بنك "إتش إس بي سي هولدينغز" مستشاراً لإدارة طرحها الأولي للاكتتاب العامّ على نسبة 30% من رأسمالها، تمثل 18 مليون سهم.

للمزيد اقرأ: "المنجم" السعودية للأغذية تُعيِّن "إتش إس بي سي" مستشاراً للاكتتاب العام

استيراد الفاكهة والخضراوات

تعود جذور شركة "المنجم"، وهي حالياً واحدة من كبرى شركات الأغذية الخاصة بالسعودية، إلى أوائل خمسينيات القرن الماضي، عندما انتقل مؤسس المجموعة عبد الله علي المنجم إلى الرياض من منطقة القصيم.

وقد أسس المنجم شركة للفواكه والخضراوات التي كانت تستوردها من سوريا ولبنان، واضعاً الشركة على طريق الاعتماد على الاستيراد الذي تقوم حالياً بالتوسع خارجه.

قال ثامر أبانمي، الرئيس التنفيذي للشركة، في مقابلة إنّ "المنجم" تعمل على تنمية إنتاجها محلياً.

أكملت الشركة فعلاً توسعة مصنع قائم لمنتجات اللحوم والدواجن في جدة أوائل الشهر الحالي، ورفعت طاقته الإنتاجية بنسبة 60%.

يأتي ذلك في إطار تحول أوسع تقوم به الحكومة من أجل تشجيع الإنتاج المحلي بهدف تحقيق الأمن الغذائي.

تقوم شركات عائلية كثيرة بإدراج أسهمها في السعودية، إذ يحاول المسؤولون تعميق أسواق رأس المال وتغيير الطرق التقليدية في ممارسة الأعمال.

كثير من هذه العائلات يتطلع إلى جمع سيولة نقدية من شركاتهم القائمة، إذ إنّ تقييمات الأسهم مرتفعة، وتشهد عمليات طرحها للاكتتاب العام الأولي تغطية هائلة من المكتتبين تفوق عدد الأسهم المطروحة بكثير.

"بن داوود" و"عليان"

باعت سلسلة متاجر البقالة "بن داوود القابضة" 20% من أسهمها في العام الماضي، مما دعم جهود المجموعة في تنويع استثماراتها في أصول أخرى.

تشمل الشركات العائلية الأخرى التي طرحت أسهماً كلاً من: "مجموعة الدكتور سليمان الحبيب للخدمات الطبية" و"ذيب لتأجير السيارات". وقد تعيد عائلة العليان، التي تدير مجموعة شركات من بين أكبر مجموعات الشركات في السعودية، إحياء خطط لطرح بعض الشركات التابعة لها للاكتتاب العام.

في هذه الأثناء وفي إمارة دبي المجاورة، تعتزم الحكومة تشجيع الشركات الخاصة والعائلية على إدراج أسهمها في سوق الأسهم، في إطار سعي مركز الأعمال إلى اللحاق بإمارة أبوظبي والرياض في سباق طرح الأسهم للاكتتاب العام في منطقة الشرق الأوسط.

أصبحت الرياض مؤخراً أكثر الأسواق سخونة في عمليات الطرح الأولي للاكتتاب العامّ في المنطقة، مع إدراج شركات مثل "أكوا باور العالمية" المدعومة من صندوق المملكة السيادي، ووحدة خدمات الإنترنت التابعة لشركة "الاتصالات السعودية".

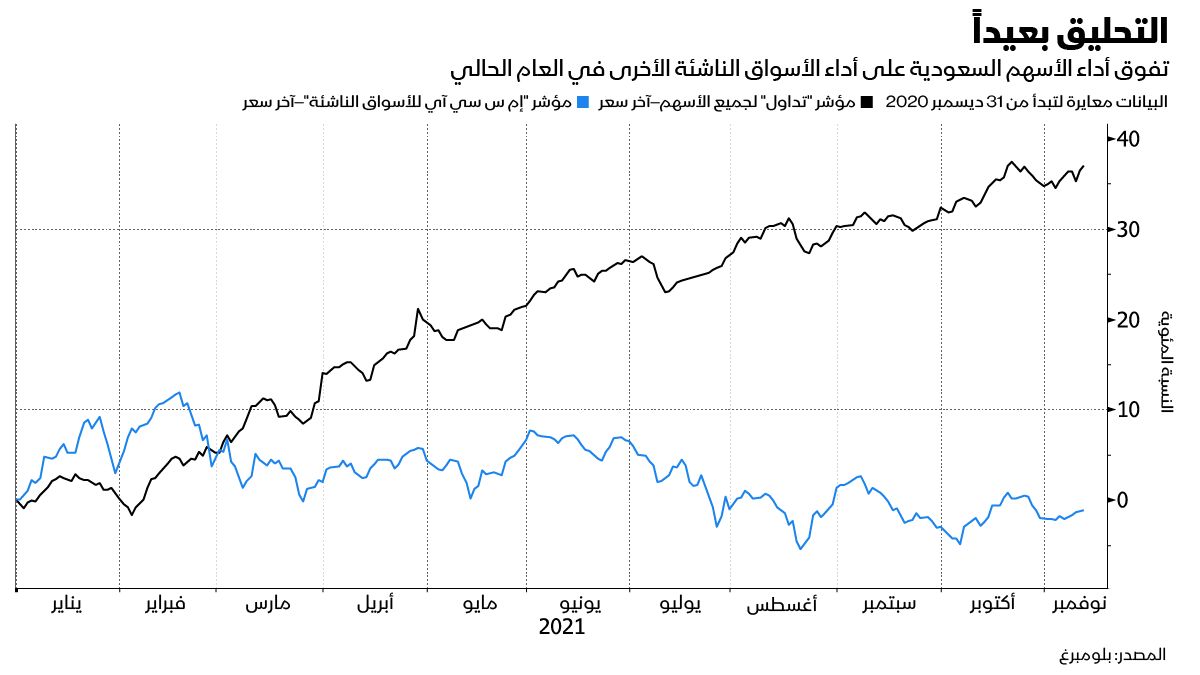

صعد مؤشر تداول لجميع الأسهم إلى أعلى مستوى منذ عام 2006، مدعوماً بارتفاع أسعار النفط ووسط نشاط قطاع تجارة التجزئة.

التحول إلى الإنتاج المحلي

ستذهب حصيلة طرح أسهم "المنجم" للاكتتاب العام إلى العائلة، وقال أبانمي: "إنهم سيقررون في أي شيء سيستثمرونها، ربما في شركاتهم، أو قد تعود إلى اقتصاد السعودية".

عملية بناء سجلّ الأوامر ستبدأ الأسبوع المقبل، وسيحدد سعر السهم في 21 نوفمبر الحالي.

مع ضغط المسؤولين السعوديين من أجل تنمية التصنيع المحلي وتعزيز الأمن الغذائي، تتطلع الشركة التي تعتمد اعتماداً كثيفاً على الاستيراد إلى استكشاف جزئيّ لعملية زيادة الإنتاج محلياً، حسب تصريحات رئيسها التنفيذي.

الحضور الكبير

تقدم الشركة موادّ غذائية إلى نحو 18 ألف منفذ، بما فيها منافذ تجارة التجزئة وخدمات المطاعم وقنوات تجارة الجملة.

وتجاوزت إيراداتها في العام الماضي 2.5 مليار ريال (677 مليون دولار)، بنسبة زيادة بلغت 4.9% عن عام 2019 عندما رفعت الجائحة إنفاق المستهلكين على الطعام.

شهد النصف الأول من العام الحالي "تحديات أكبر" بعد الطفرة "مرة واحدة" في عام 2020، إذ انخفضت الإيرادات بنسبة 3.6% مقارنة مع نفس الفترة من العام الماضي مع تدهور الأرباح، حسب بيان صدر عن الشركة.

أدى ارتفاع أسعار أعلاف الحيوانات وتكلفة النقل أيضاً إلى زيادة التكاليف بالنسبة إلى الشركة، غير أن أبانمي قال: "لقد استطعنا خفض هذه التكاليف من خلال الاعتماد على مجموعة متنوعة من الموردين"، وزيادة المخزون في وقت مبكر.

أضاف أبانمي: "الاستيراد من أكثر من 30 بلداً، من بينها فرنسا وإسبانيا والهند والبرازيل، يمنحنا المرونة الكافية التي تمكننا من المناورة عند مواجهة أي تحديات أو عقبات في سلسلة التوريد".