يتحدث بيل غروس عن سوق السندات بوصفها قمامة حرفياً. وفي نظرة استثمارية متعرجة وغير متوازنة أحياناً نشرها على موقعه الإلكتروني، قال غروس، الذي كان يُعَدّ سابقاً ملك السندات، إن عوائد سندات الخزانة طويلة الأجل منخفضة جداً لدرجة أن الأموال التي تشتريها تنتمي إلى "قمامة الاستثمار".

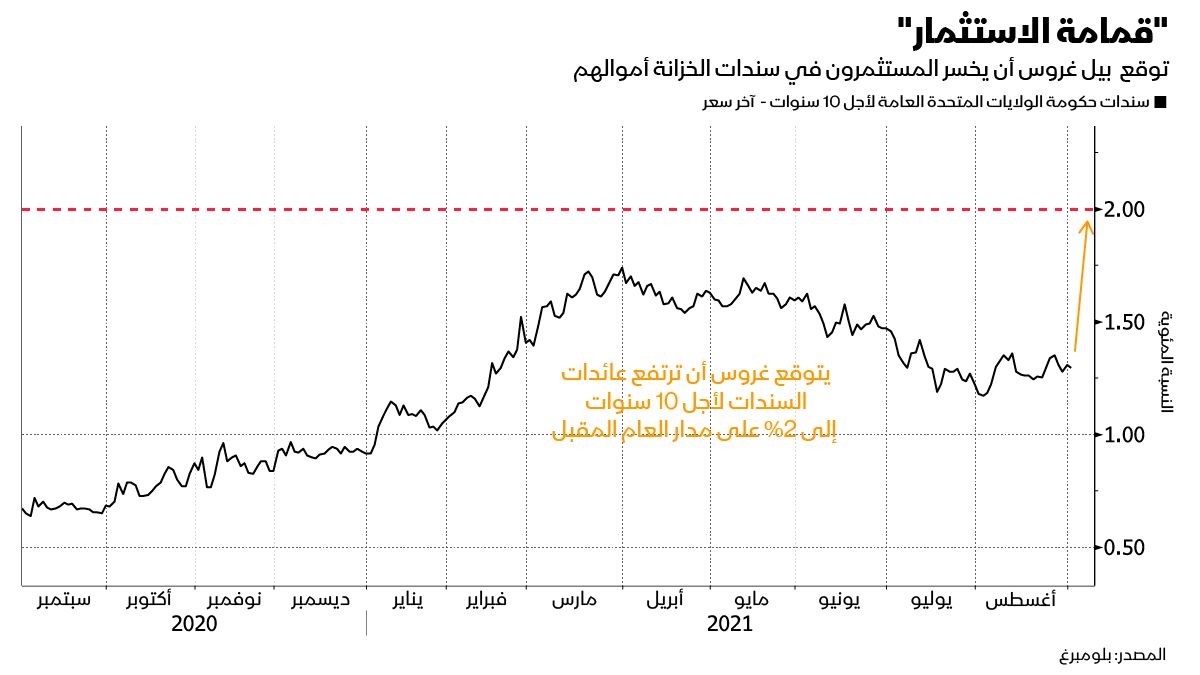

وتوقع أن ترتفع عوائد السندات لأجل عشر سنوات إلى 2% خلال الأشهر الـ12 القادمة، مقارنة بنحو 1.3% حالياً، مما يؤدي إلى خسارة المستثمرين بنسبة 3% تقريباً. وكتب أنه يمكن أن تندرج الأسهم أيضاً في فئة "القمامة" في حال كان نمو المكاسب أقل من التوقعات المرتفعة.

علاوةً على ذلك، قال غروس، الذي شارك في تأسيس شركة "باسيفيك إنفستمنت مانجمنت" في سبعينيات القرن الماضي وتقاعد عام 2019: "لقد كان النقد عبارة عن قمامة لفترة طويلة، ولكن بات هناك الآن منافسون جدد. كذلك توجد صناديق السندات المتوسطة إلى طويلة الأجل في حاوية القمامة هذه بالتأكيد، ولكن هل تتبعها الأسهم؟ من الأفضل أن يصل نمو المكاسب إلى ما يزيد على رقم ذي خانتين، وإلا ستنضم إلى فئة القمامة".

تجدر الإشارة إلى أن نظرة غروس، البالغ من العمر 77 عاماً، إزاء السندات كانت هبوطية لفترة من الوقت، إذ صرّح في مارس لتليفزيون "بلومبرغ" أنه بدأ المراهنة على سندات الخزانة بنحو 1.25%. وقد هبطت الأسعار في البداية في أعقاب ذلك، إلا أنها عاودت الارتفاع منذ ذلك الحين في ظل إثارة فيروس كورونا المستجد المخاوف بشأن النمو الاقتصادي.

استيعاب الزيادة

في مذكرة يوم الاثنين، أشار غروس إلى أن ديناميات العرض والطلب تتراكم مقابل سندات الخزانة، قائلاً إن العوائد عند المستويات الحالية "ليس لها وجهة أخرى سوى الارتفاع".

كما أشار إلى أن بنك الاحتياطي الفيدرالي، الذي كان يستوعب نحو 60% من صافي إصدارات الخزانة من خلال برنامج التيسير الكمي، قد يبدأ قريباً في تقليص مشتريات الأصول في وقت يتضاءل فيه بالفعل الطلب من البنوك المركزية الأجنبية والمستثمرين الأجانب. وفي الوقت نفسه يُشير العجز المالي، الذي لا يقل عن 1.5 تريليون دولار في المستقبل، إلى أن المعروض من الخزانة سيظل مرتفعاً.

مسؤولة بـ"الاحتياطي الفيدرالي": حان الوقت لإبطاء مشتريات السندات رغم انتشار "دلتا"

فضلاً عن ذلك، كتب غروس: "ما مدى استعداد الأسواق الخاصة لاستيعاب نسبة الـ60% المستقبلية هذه في منتصف عام 2022 وما بعده؟ ربما إذا عاد التضخم إلى هدف 2%+ بحلول ذلك الوقت أمكنَ تجنُّب الزيادة في عوائد سندات الخزانة الأمريكية، ولكن كم عدد برامج الإنفاق المالي الإضافية التي يمكننا تحمّلها دون دفع أسعار فائدة أعلى مقابلها؟".