بمجرد أن تترسخ الأفكار حول كيفية إدارة الاقتصاد، قد يستغرق الأمر أجيالاً لإزاحتها. وفي العادة، يتطلب الأمر حدوث حدث كبير لدفع السياسة نحو مسار مختلف، كمثل ذلك الذي أحدثه كوفيد–19.

في عام 2020، عندما ضرب وباء كورونا العالم ودخلت الاقتصادات في جميع أنحائه في حالة من الإغلاق، اختصر صنّاع السياسة فعلياً دورة الأعمال دون تردد. ففي الولايات المتحدة على وجه الخصوص، أخرجت حملة الإنفاق العام السريعة الاقتصاد من أعمق ركود مسجل، على نحو أسرع من أن يتوقعه أحد، ووضعه على طريق الازدهار. ويمكن أن تكون النتيجة تحولاً جذرياً للنظرية الاقتصادية والتطبيق العملي لها.

أدى الركود الكبير الذي أعقب انهيار عام 2008 إلى إعادة التفكير في السياسات بالفعل. لكن النهج العام، وهو الإطار المعمول به منذ أن قاد الرئيس الأمريكي السابق "رونالد ريغان" ورئيس بنك الاحتياطي الفيدرالي "بول فولكر" السياسة الاقتصادية الأمريكية في الثمانينيات -ظهر فعالاً بطريقة سليمة نسبياً. وبشكل تقريبي، أعطى هذا النهج أولوية للحد من التضخم والتحكم في وتيرة النمو الاقتصادي من خلال تعديل تكلفة الاقتراض الخاص بدلاً من إنفاق المال العام.

النظرة الأبعد

لقد ألقى الوباء بهذه القواعد الراسخة جانباً حول العالم. وفي الاقتصاد الجديد، حلت السياسة المالية محل السياسة النقدية. وجهت الحكومات الأموال النقدية مباشرة إلى الأسر والشركات وتسبب ذلك في عجز قياسي في الميزانية. ولعبت البنوك المركزية دوراً ثانوياً وداعماً من خلال شراء الديون الحكومية المتضخمة والأصول الأخرى، والحفاظ على تكاليف الاقتراض منخفضة، والإصرار على أن هذا ليس وقت القلق بشأن التضخم. بدأ صانعو السياسات أيضاً في النظر إلى ما هو أبعد من المؤشرات الإجمالية إلى البيانات التي تُظهر كيفية توزيع الدخل والوظائف ومن هم في أمس الحاجة إلى المساعدة.

وفي حين أن الهروب من النهج المتشدد كان أكثر وضوحاً في أغنى دول العالم، ظهرت نسخ من هذا التحوّل في الأسواق الناشئة أيضاً. حتى المؤسسات مثل صندوق النقد الدولي، التي دأبت منذ فترة طويلة على تطبيق القواعد القديمة للحذر المالي، نشرت عن فوائد التحفيز الحكومي.

في الولايات المتحدة، وبدرجة أقل في الاقتصادات المتقدمة الأخرى، كانت النتيجة حدوث تعافٍ أسرع بكثير مما جاء بعد أزمة عام 2008. ويفتح ذلك النجاح مرحلة جديدة في الصراع على السياسة، فقد جرى تعلم الدروس حول كيفية الخروج من الانكماش الاقتصادي. وحان الوقت الآن لمعرفة كيفية إدارة الازدهار.

حجم الابتكار

على مدى قرون، فكر المنظرون في التقلبات المتكررة والحتمية التي تشكل دورة الأعمال. فقد بحثوا عن أسباب في علم نفس الحشود والتعقيد المؤسسي وحتى أنماط الطقس. ووفقاً للقوانين التقليدية للدورة الاقتصادية، كان من المفترض أن يستغرق الأمر سنوات حتى تشق الأسر طريقها للعودة من الانهيار المفاجئ في النشاط الاقتصادي لعام 2020.

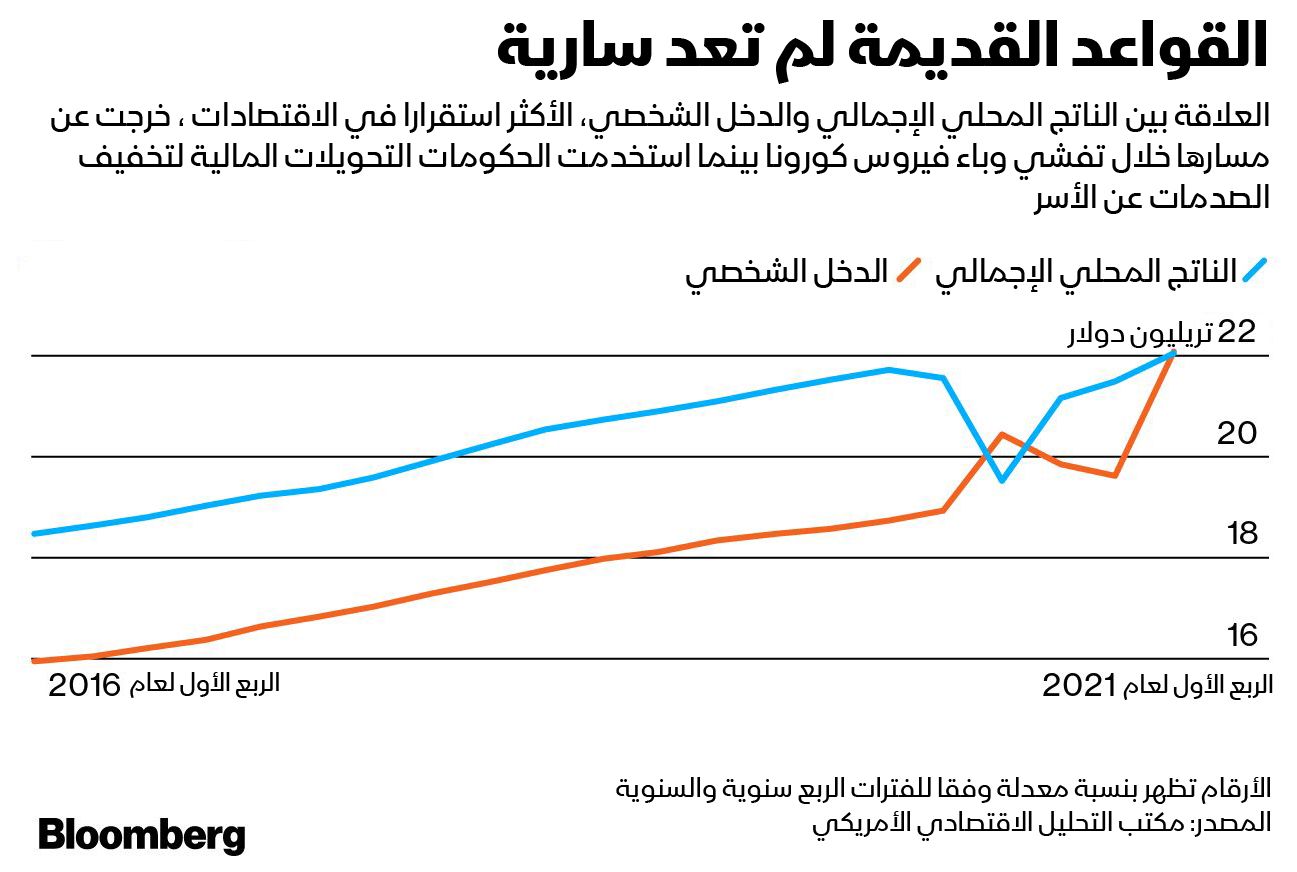

وبدلاً من ذلك، تدخلت حكومة الولايات المتحدة لعزل الأسر عن أسوأ آثار الانهيار، بطريقة لم تجر تجربتها من قبل، وذلك من خلال دفع الأجور التي لم يتقاضاها الملايين من الأمريكيين العاطلين من أصحاب العمل. وفي المجمل، فإن شيكات الإعانة عوضت جميع رواتبهم المفقودة بل وأكثر، على الرغم من أن الأنظمة الصعبة لتقديم التأمين ضد البطالة أو مدفوعات التحفيز الاقتصادي لمرة واحدة تسببت في أن كثير من الناس لم يحصلوا عليها.

يتضح حجم هذا الابتكار فيما وصفه "يان هاتزيوس"، كبير الاقتصاديين في مجموعة "غولدمان ساكس"، بـ"الإحصائية الأكثر روعة في هذه الفترة بأكملها". في الربع الثاني من عام 2020، وهو الوقت الذي كان النشاط الاقتصادي يتقلص بأسرع وتيرة على الإطلاق، ارتفع دخل الأسرة الأمريكية بالفعل.

تحرك السياسيون الأمريكيون بسرعة لأنهم كانوا قادرين على رؤية الكارثة التي كانت ستحل إذا لم يفعلوا ذلك. لكن سياسات عصر الوباء تشكلت أيضاً من خلال مشاعر الندم التي كانت تتراكم منذ عقد من الزمن إزاء الاستجابة للأزمة الأخيرة في عام 2008. بعد فوات الأوان، أصبح الاقتصاديون يعتبرون هذه الاستجابة غير متوازنة وغير كافية. إذ أدت عمليات الإنقاذ المصرفية إلى إصلاح النظام المالي، ولكن لم يجر فعل الكثير لمساعدة أصحاب المنازل المثقلين بالديون، وسُمح بانخافض دخل الأسر الأمريكية.

لقد حمت الاقتصاديات الجديدة المتعلقة بالتصدى للجائحة أيضاً النظام المالي، ولكن من أسفل إلى أعلى بدلاً من أعلى لأسفل، وهي نقطة أثارها مراراً وتكراراً "نيل كاشكاري" ، الذي ساعد في قيادة عملية الإنقاذ بصفته مسؤولاً في وزارة الخزانة الأمريكية في عام 2008، وهو الآن رئيس بنك الاحتياطي الفيدرالي في مدينة مينيابوليس. مع اختفاء وظائفهم في ربيع عام 2020، وجد الأمريكيون صعوبة في سداد الإيجار، ودفع الرهون العقارية، وتغطية دفعات مستحقات السيارات. وبدون جهود الحكومة لتعويض الدخل المفقود، فإن الأزمة الصحية التي تسببت بالفعل في أزمة وظائف كانت ستتحول إلى أزمة مالية.

كيف تمكن الأمريكيون من دفع جميع فواتيرهم؟ ذكر "كشكاري" في شهر أكتوبر الماضي على قناة "سي إن بي سي" أن ذلك يرجع إلى أن الكونغرس كان مبادراً للغاية في تطبيق خطط التحفيز المالي. ولو أنهم لم يستمرون في ذلك، لانتشرت هذه الخسائر في القطاع المصرفي، ولا عرف أحد حجمها في نهاية المطاف.

تراجع عقيدة التقشف

بعد انتعاش أولي للإنفاق، سرعان ما تحولت العديد من البلدان إلى كبح جماح ميزانياتها في السنوات التي تلت عام 2008، مدفوعة بمخاوف بشأن ارتفاع الدين العام، وهو الاتجاه الذي كان أكثر وضوحاً في أوروبا. في الولايات المتحدة، أدت تخفيضات الإنفاق الحكومية للولايات والحكومات المحلية إلى خسائر جماعية في الوظائف. وفي الحالتين، استمرت معدلات البطالة المرتفعة نسبياً ومعدلات النمو المنخفضة في معظم سنوات ذلك العقد من الزمان.

في عام 2020، تراجعت عقيدة سياسة التقشف بسرعة في جميع أنحاء العالم. ففي ألمانيا، حيث كان السياسيون ومحافظو البنوك المركزية مهووسين بالانضباط المالي، تم إلغاء قاعدة تتطلب ميزانيات متوازنة وتخلت برلين عن معارضتها للاقتراض المشترك مع دول منطقة اليورو الأخرى. وأشار صندوق النقد الدولي إلى مخاوف بشأن ارتفاع مستويات الديون لكنه قال، إن الخطر الأكبر يتمثل في أن الحكومات ستقلص إنفاقها في وقت قريب جداً.

في عام 2008، كان صانعو السياسة في الولايات المتحدة انتقائيين بشكل مفرط بشأن من يجب ومن لا ينبغي أن يتلقى المساعدة، وأخطؤوا في جانب التدخل المحدود للغاية في هذا الصدد، وفقاً لـ"كشكاري". في مقال رأي نشرته صحيفة واشنطن بوست في 27 مارس 2020، وفي نفس اليوم الذي أقر فيه المشرعون قانون الرعاية بقيمة 2.2 تريليون دولار، وهو حزمة التحفيز الرئيسية لمواجهة الجائحة ، فكر "كشكاري" في تلك الجهود السابقة لمساعدة أصحاب المنازل الذين يكافحون من أجل سداد الرهون العقارية. وكتب "كاشكاري": "من خلال تطبيق العديد من المعايير للتأكد من حصول العائلات "المستحقة" فقط على المساعدة، قلصنا البرامج وأبطأناها على نحو كبير، مما أدى إلى حركة تصحيح للأسعار وتراجع أعمق في سوق الإسكان، وزيادة في التعثر عن سداد الرهون العقارية، بينما كان يمكن تفاديها لو أغرقنا المقترضين بالمساعدة. وفي نهاية المطاف دفع الشعب الأمريكي المزيد من النقود بسبب محاولاتنا لتوفير المال له".

ما الذي اختلف بين 2008 و2020؟

على النقيض من ذلك، كان منطق سياسة مواجهة الجائحة على هذا النحو: من الواضح أنه لم يجر طرد أي أمريكي من العمل بسبب تفشي وباء كورونا، وكان فقدان الوظائف لمعظم العمال ذوي الأجور المنخفضة في المطاعم وغيرها من الصناعات الخدمية بسبب خطأ ما من جانبهم. وهذا أعطى الراحة للسياسيين لدعم استجابة مالية كبيرة. وعلى عكس إجراءات بنك الاحتياطي الفيدرالي التي هيمنت على مكافحة حرائق الأزمات في الماضي، فقد بلغ الإنفاق الحكومي الحسابات المصرفية للأفراد بشكل مباشر.

"إذا كان بإمكانك تعويض 100% من الدخل المفقود في أزمة كهذه، فلماذا لا نستبدل 100% من الدخل المفقود للأشخاص في كل انكماش دوري؟

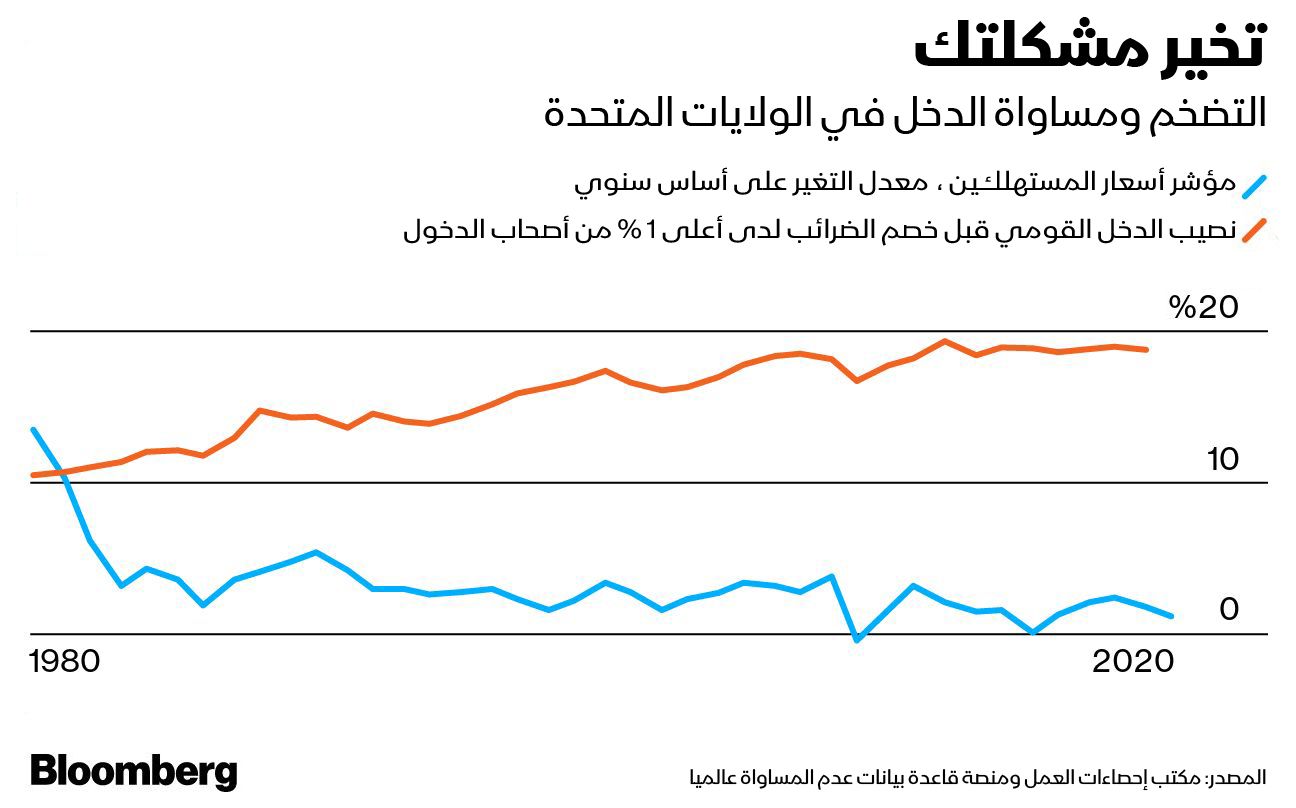

حتى قبل تفشي كوفيد –19، كانت محنة العمال ذوي الأجور المنخفضة محل اهتمام بطريقة متزايدة من جانب السياسة الاقتصادية. تطلب عمق الركود العظيم والتعافي البطيء أكثر من عقد لاستعادة مستويات العمالة لما كان عليه الحال قبل عام 2008، وأدى إلى تسليط الضوء على قضايا مثل عدم المساواة الاقتصادية والعدالة العرقية. ولا تزال فجوات الثروة والدخل، في الولايات المتحدة بصفة خاصة، بل وفي البلدان المتقدمة الأخرى أيضاً، آخذة في الاتساع منذ الثمانينيات حيث جرى استبدال التدخل الحكومي في الاقتصاد بالاعتماد المفرط على السوق الحرة.

يمكن أن تكون المدفوعات المباشرة للأسر ذات الدخل المنخفض أداة جديدة قوية لحماية الناس في أسفل السلم الاقتصادي من تدمير الثروة الذي يصاحب دائماً فترات الركود. والآن بعد أن جرى استخدامها في فترة ركود واحدة، سيكون من الصعب المجادلة بأنه لا ينبغي استخدامها في الركود التالي، وفقاً لـ"جيه دبليو ميسون"، الأستاذ المشارك في كلية "جون جاي" للعدالة الجنائية بمدينة نيويورك.

يعتقد "ميسون" أنه إذا كان بالإمكان تعويض 100% من الدخل المفقود في أزمة كهذه، فلماذا لا نعوض 100% من الدخل المفقود للأشخاص في كل انخفاص دوري للاقتصاد؟ ويتسائل "ميسون": "عند مواجهتنا لنوع من الأزمة المالية مثل حدوث خطأ ما في سوق الرهن العقاري أو وقوع انهيار في سوق الأسهم، ما الذي يبرر القول، إن الناس العاديين يجب أن يتعرضوا لانخفاض في مستويات معيشتهم؟"

يسلط انتشار مثل هذا الدعم النقدي خلال فترة الجائحة الضوء على تحول كبير آخر في الاقتصاد حيث تنتقل السلطة من السياسة النقدية إلى السياسة المالية وتراجع دور البنك المركزي الذي يكافح التضخم.

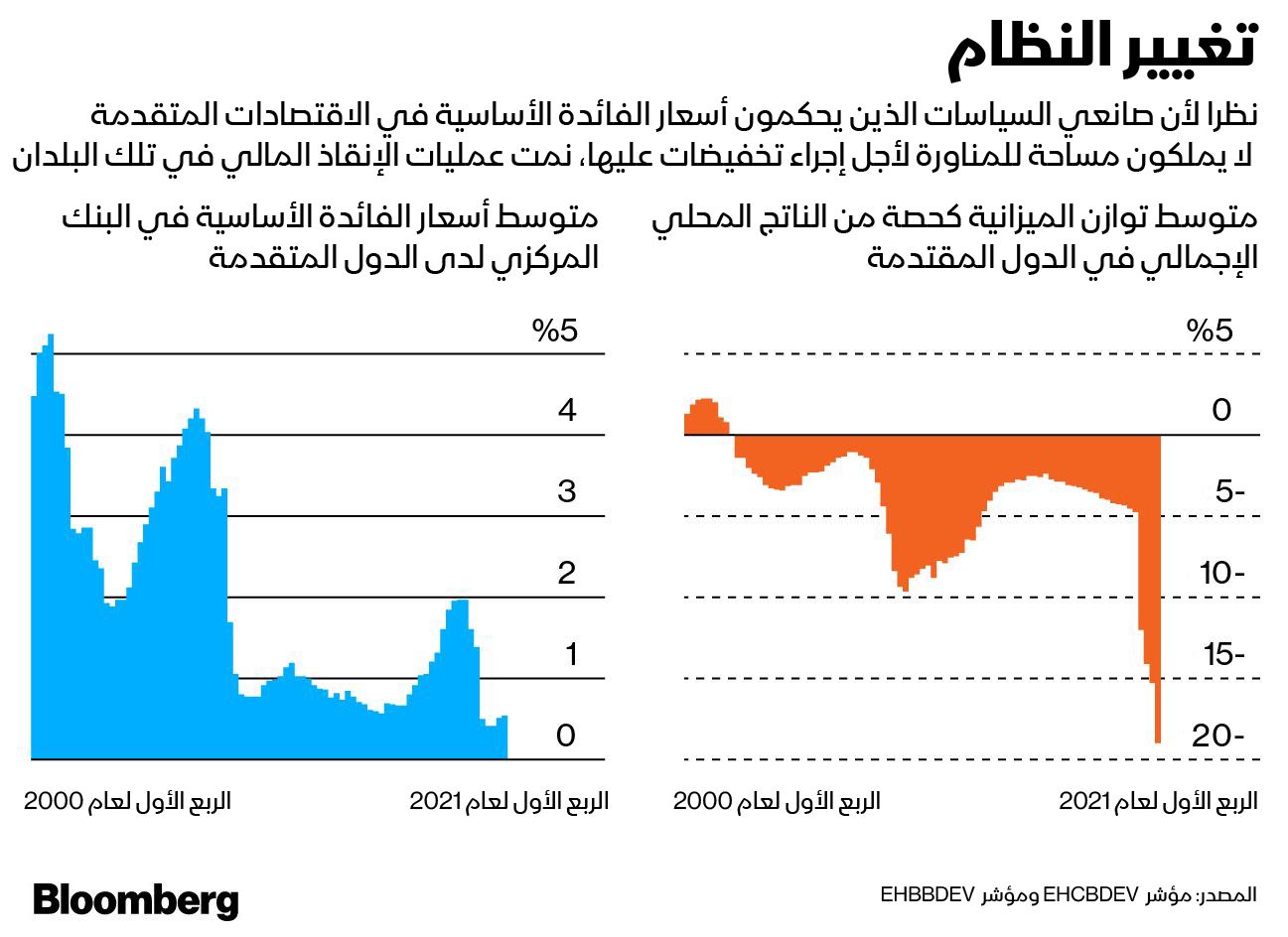

رسالة لم تتغير

في أوائل الثمانينيات في عهد "فولكر"، أبقى بنك الاحتياطي الفيدرالي أسعار الفائدة مرتفعة للقضاء على التضخم الذي تخطى 10% وترسخ طوال العقد الماضي. كان أحد الآثار هو جعل السعي وراء الأهداف الاجتماعية من خلال إدارة العجز في الميزانية الحكومية أمراً مكلفاً للغاية، في نظر صنّاع السياسة.

الآن، وبعد فترة طويلة من انخفاض أسعار الفائدة وغياب التضخم إلى حد كبير، يتخذ البنك المركزي النهج المعاكس. كان رئيس بنك الاحتياطي الفيدرالي "جيروم باول" وزملاؤه من المؤيدين الصريحين لزيادة الإنفاق مع وجود عجز بالميزانية أثناء الجائحة، ووعدوا بالحفاظ على أسعار الفائدة بالقرب من الصفر على الأقل، حتى يجري استعادة معدلات التوظيف إلى مستوياتها قبل تفشي وباء كورونا. في شهر مارس عام 2020، عندما اجتمع الكونغرس للمصادقة على أكبر حزمة مالية في التاريخ، قالت رئيسة مجلس النواب "نانسي بيلوسي" إن "باول" شجعها على "التفكير في عمل كبير" لأن أسعار الفائدة منخفضة إلى درجة ستبقى كذلك أكثر من أي وقت مضى".

حتى بعد مرور عام، ومع الموافقة على إنفاق تريليونات الدولارات أو في طور التصديق عليها، فإن رسالة بنك الاحتياطي الفيدرالي لم تتغير. نظراً لأن مشروع قانون الرئيس "جو بايدن" لخطة الإنقاذ الخاصة بالجائحة البالغة 1.9 تريليون دولار كان من المقرر تمريرها عبر الكونغرس الأمريكي في شهر مارس 2021، فقد قلل مسؤولو بنك الاحتياطي الفيدرالي من مخاطر التضخم. ويقول خبراء الاقتصاد في البيت الأبيض إنه إذا تسببت خطط الإنفاق الخاصة بهم -بما في ذلك البنية التحتية البالغة 4 تريليونات دولار، وحزم برنامج رعاية الأطفال التي يأملون في تمريرها بعد ذلك- في مستويات غير مقبولة من التضخم، فيمكن لمجلس الاحتياطي الفيدرالي دائماً التدخل وإعادة ترتيب الأمور.

هناك نقاش محتدم حول حجم تضخم المخاطر. فمن جهة، يشير بعض خبراء الاقتصاد والمستثمرين في وول ستريت إلى الأسر التي تتدفق عليها السيولة نتيجة التحفيز المالي لمواجهة الجائحة والمدخرات في ظل الإغلاق والحاجة للخروج منه، وإنفاق الأموال في اقتصاد يجري إعادة فتحه، حيث أصبح التطعيم أكثر انتشاراً. هذه وصفة لازدهار تضخمي، كما يقولون، وهي حجة يعززها معدل التضخم 4.2% في شهر أبريل الماضي، وهو الأعلى منذ عام 2008. كما أن مقاييس سوق السندات للتضخم المتوقع على مدى السنوات الخمس المقبلة وصلت إلى أعلى مستوياتها منذ عقد، حتى وبعد الأخذ في الحسبان تعديل مقياس الاحتياطي الفيدرالي المفضل (للتضخم) إلا أنها ما تزال تشير إلى معدل تضخم حول النسبة الذي يريدها البنك المركزي.

وبحسب "لورنس سمرز" ، الذي خدم في آخر إدارتين ديمقراطيتين (كوزير للخزانة في عهد الرئيس الأمريكي السابق بيل كلينتون ومدير المجلس الاقتصادي الوطني في عهد الرئيس الأمريكي السابق باراك أوباما)، ضخ بايدن الكثير من الأموال في الاقتصاد مقارنة بحجم العجز الذي تسبب فيه تفشي وباء كورونا. وقال "سمرز" على شاشة بلومبرغ في شهر أبريل الماضي:

يجب أن تكون تقدمياً، ولكن ينبغي أن تجري حساباتك بطريقة صحيحة. أنا قلق من أن هذا البرنامج يمكن أن يؤدي إلى زيادة مفرطة في النشاط الاقتصادي

يشارك الاقتصاديون المحافظون مخاوف التضخم، لكن لديهم اعتراض أعمق على الاتجاه الجديد في ظل إدارة "بايدن" و"باول"، حيث يعتقدون في وجود خطر إغفال بعض القوانين الأساسية للاقتصاد.

شغل "آر جلين هوبارد"، العميد الفخري في كلية "كولومبيا" للأعمال منصب رئيس مجلس المستشارين الاقتصاديين للرئيس السابق "جورج دبليو بوش". وخلال مقابلة مع تلفزيون بلومبرغ قال: إن "السياسة المالية يجب أن تواجه حقيقة أنه يتعين علينا دفع ثمن الأشياء على المدى الطويل".

أما بالنسبة لبنك الاحتياطي الفيدرالي، فقد تواجه سياسة المعدلات المنخفضة (للفائدة) صعوبة في توفير المستوى المطلوب من التوظيف في أسواق العمل التي تمر بتغير هيكلي نتيجة للجائحة. وقال هوبارد: "إنها إعادة تعديل للاقتصاد، وكون بنك الاحتياطي الفيدرالي سهلاً لن يساعد في ذلك.. إنها ليست في الحقيقة مسألة إدارة الاقتصاد النشط".

عدم المساواة أخطر من التضخم

في المعسكر المقابل، يوجد خبراء اقتصاديون في إدارة "بايدن" وبنك الاحتياطي الفيدرالي، إلى جانب معظم أصحاب التوقعات في وول ستريت، بالإضافة إلى المستثمرين الذين يشترون السندات المحمية من التضخم. هؤلاء يتوقعون جميعاً أن تظل الأسعار تحت السيطرة نسبياً بعد فترة ارتفاع مؤقت.

تشكل هذا الرأي خلال العقد الذي سبق الجائحة حيث كان من المفترض أن يظهر ارتفاع التضخم في أوائل عقد 2010، نتيجة عجز الميزانية بعد الأزمة وطباعة النقود الفيدرالية، وفي أواخر عقد 2010، نتيجة انخفاض معدلات البطالة إلى أدنى مستوياتها في نصف قرن. لكن ذلك لم يحدث وظل التضخم يتراجع في جميع أنحاء العالم منذ عقود.

يتذكر الكثير من المسؤولين في البنوك المركزية أو الإدارات المالية أو الاقتصاد، بعض أحداث فترة السبعينيات التضخمية وتداعياتها. لكن مكاتبهم تعمل بشكل متزايد من قبل خبراء الاقتصاد الشباب الذين لم يسبق لهم أن شهدوا الكثير من عدم استقرار الأسعار في دول العالم المتقدم، والذين يعترضون على التركيز أحادي التفكير على التضخم على حساب الأولويات الاجتماعية مثل التوظيف الكامل (تراجع البطالة لأدنى مستوى ممكن) والتوزيع العادل للدخل والثروة. من المرجح أن يرى هؤلاء الاقتصاديون أن عدم المساواة هو التهديد الأول على المستوى العام وليس التضخم.

يكمن هذا النوع من التفكير وراء مراجعة استراتيجية بنك الاحتياطي الفيدرالي، والتي نتج عنها العام الماضي إطار عمل جديد لتحديد أسعار الفائدة الأساسية. سيسمح البنك المركزي للتضخم بتجاوز هدفه لفترة من الوقت قبل رفع أسعار الفائدة، بدلاً من اتخاذ إجراءات وقائية قد تخاطر بعرقلة الانتعاش الاقتصادي. وتتمثل ميزة هذه الفكرة في أنها ستسمح لفوائد النمو بالوصول إلى كل ركن من أركان الاقتصاد، بما في ذلك الأشخاص الذين لا يجنون عادة المكاسب حتى مرحلة متأخرة من ذلك التوسع، مثل أصحاب الأجور المنخفضة. كان هذا على العكس من عام 2015، عندما بدأ بنك الاحتياطي الفيدرالي في رفع أسعار الفائدة على الرغم من أن البطالة بين الأمريكيين ذوي البشرة السمراء كانت 8.5% أي ضعف معدل الأمريكيين البيض تقريباً.

تبنى فريق "بايدن" نهج الاقتصاد الجديد بمقترحات مالية مصممة لمكافحة عدم المساواة والتي تقترح فرض ضرائب أعلى على الأغنياء والمزيد من الإنفاق لصالح الفقراء، وهي سياسات كانت غير محبذة منذ فترة السبعينيات من القرن الماضي. تدعم الإدارة الأمريكية أيضاً وضع حد أدنى أعلى للأجور، وهناك دلائل على أن المزيد من إعانات البطالة السخية أثناء الجائحة، والتي صاحبها تردد بعض العمال في العودة إلى العمل أثناء أزمة صحية، تدفع بالفعل أرباب العمل في الصناعات منخفضة الأجور إلى رفع الأجور.

عواقب السياسات الجديدة

وفيما يتخذ صانعو السياسات في العالم الغني خطوات لتقليل التفاوت في الثروة في بلدانهم، هناك خطر حدوث اتساع في الفجوة بين تلك الاقتصادات واقتصادات العالم النامي. لا يمكن للحكومات في البلدان الفقيرة أن تنفق بنفس القدر من الحرية لمساعدة سكانها أثناء فترة تفشي وباء فيروس كورونا، دون التسبب في التضخم أو إثارة الخوف لدى المستثمرين الدوليين.

دعمت مجموعة العشرين، التجمع الدولي الرئيسي لأغنى دول العالم، لتعليق مدفوعات خدمة الديون للبلدان التي تطلب ذلك، لكن لا يتعين على حاملي السندات من القطاع الخاص قبول ذلك. اضطرت البرازيل وتركيا إلى رفع أسعار الفائدة لمواجهة التضخم المتزايد وخطر هروب رأس المال، على الرغم من أن اقتصاداتهما لا تزال تتعرض للضغط بسبب الجائحة.

في تقرير صدر في شهر مارس، أدرج مؤتمر الأمم المتحدة للتجارة والتنمية بعض الأفكار التي هيمنت على صنع السياسات الاقتصادية العالمية قبل الوباء -"التقشف، واستهداف التضخم، وتحرير التجارة والاستثمار، والتمويل المبتكر، ومرونة سوق العمل"- ووصفت بعض آثارها السلبية حيث جاء من بينها أن "هذا المسار أدى إلى عالم من التفاوتات الاقتصادية المتزايدة، وتوقف التنمية، والهشاشة المالية، والاستخدام غير المستدام للموارد الطبيعية قبل انتشار وباء فيروس كورونا".

بالطبع، يؤمن البعض بأن السياسات الجديدة يمكن أن تكون لها عواقب وخيمة. على سبيل المثال، غالباً ما يجري إلقاء اللوم على أسعار الفائدة المنخفضة للاحتياطي الفيدرالي في تغذية ارتفاعات الأصول مثل الأسهم والإسكان التي تفيد الأغنياء أكثر وتوسع فجوة الثروة.

الخروج من العقلية السابقة

على الرغم من أن الاقتصاديات الجديدة لديها مقومات إطار عمل محدث للتعامل مع فترات الركود، إلا أنه لم يتعامل بعد مع المشكلات المحتملة التي يفرضها ارتفاع النمو. يعتقد أنصار أن الضغوط التضخمية، من النوع الذي جرى تصميم نموذج السياسة في الفترة من 1980 إلى 2020 لاحتوائه، ببساطة لن تظهر في أي وقت قريب.

إذا تحققت مخاطر التضخم، فهناك نقاش حول كيفية إدارتها. وإن ترك المهمة لبنك الاحتياطي الفيدرالي الأمريكي والسياسة النقدية على غرار سياسة "فولكر" سيؤدي لطرد الناس من العمل، وسيضرب ذلك الفئات الأكثر ضعفاً بشكل أكبر. وهذا من شأنه أن يقوض الهدف المتمثل في تحقيق اقتصاد أكثر شمولاً.

تكتسب الطرق البديلة، مثل تلك التي دعا إليها أنصار النظرية النقدية الحديثة، زخماً. ومن وجهة نظر "ستيفاني كيلتون"، الأستاذة في جامعة "ستوني بروك" في مدينة نيويورك، يجب على الحكومة استخدام الأدوات المالية والتنظيمية لإدارة التضخم بدلاً من الاستخدام الفظ لأسعار الفائدة. على سبيل المثال، يمكن أن تساعد الحوافز المقدمة للمصنعين في تجنب اختناقات الإنتاج التي تدفع الأسعار إلى أعلى. ويمكن تعديل الضرائب على الرواتب عندما يحتاج طلب المستهلك إلى الزيادة أو كبح جماحه.

بعد نهاية الجائحة، من المرجح أن تكون كل هذه المناقشات أوسع نطاقاً وأكثر حرية مما كانت عليه قبل بضع سنوات.

ويقول "ميسون"، خبير الاقتصاد غير المتشدد: "لقد كان لدينا جيل شهد صنع سياسات الاقتصاد الكلي تهيمن عليه هذه المخاوف المهووسة من فعل الكثير". كالخوف من التضخم الكامن في كل زاوية، والخوف من تجاوز الديون الحكومية بعض الحدود ضعيفة التحديد ولكنها مخيفة، والخوف من أن الكثير من المساعدة للأشخاص عاطلين عن العمل سيقوض حوافز العمل.

ويضيف: "يبدو أننا خرجنا من هذه العقلية، في العام الماضي".