150 مليون دولار فقط نجحت في جمعها الحكومة المصرية حتى الآن من إجمالي ملياري دولار تطمح بالوصول إليها قبل نهاية يونيو الحالي، حيث تواجه الدولة المتعطشة لسيولة دولارية رياحاً معاكسة ناتجة عن تدهور سعر صرف الجنيه، والغموض المحيق بالمراجعة الأولى لبرنامج صندوق النقد الدولي، وتصلُّب المستثمرين الخليجيين لناحية تسعير الصفقات.

منذ الإعلان، في فبراير، عن عزم الحكومة طرح 32 شركة حتى مارس 2024، من ضمنها 8 شركات قبل نهاية أغسطس، مع تقديرات بأن تبلغ حصيلة الصفقات ملياري دولار بنهاية السنة المالية الحالية في 30 يونيو، اقتصرت الطروحات على بيع 10% من أسهم "المصرية للاتصالات" بقيمة 150 مليون دولار.

في حين تتنوّع الأصول المطروحة ما بين بنوك، ومحطات الكهرباء، وشركات غذائية، وصولاً إلى شبكة محطات وقود مملوكة للجيش، فإن المشترين المرجّحين يتركزون بشكلٍ أساسي في 3 دول خليجية، هي السعودية والإمارات وقطر، التي تعهدت بمليارات الدولارات لمساعدة مصر على تخطي أزمتها الاقتصادية، لكن صناديقها السيادية وشركاتها التابعة لم تواكب تلك التعهدات بتسريع الاستثمار بالشركات الحكومية المعروضة.

عدم التفريط بالأصول

مسؤول حكومي مطلع على ملف الطروحات والمفاوضات مع الجهات الخليجية، أفصح لـ"اقتصاد الشرق" شريطة عدم نشر اسمه نظراً لخصوصية المعلومات؛ "لدينا عروض جيدة لعدد من الأصول، وهناك أكثر من صفقة على وشك الإغلاق والإعلان عنها، لكن لا زال هناك ضغوط بسبب قيمة الصفقات وسعر الصرف". موضحاً: "نحن نتحدث عن فروقات بعشرات ملايين الدولارات تفصل بين الطرفين في المفاوضات لإتمام الصفقات. وهذا إن دل على شيء، فإنه يؤكد أن مصر لا تفرّط في الأصول بأسعار بخسة، وإلا كانت أُغلقت العديد من الصفقات خلال الفترة الماضية".

من أبرز الشركات التي يتوقع المسؤول الانتهاء من بيع حصص فيها بالفترة القليلة المقبلة، هي "إيلاب" التابعة لوزارة البترول المصرية، و"صافي" الغذائية و"وطنية" لمحطات الوقود التابعتين للجيش، والشركة القابضة التي تضم محفظتها أصول عدد من الفنادق التابعة للحكومة.

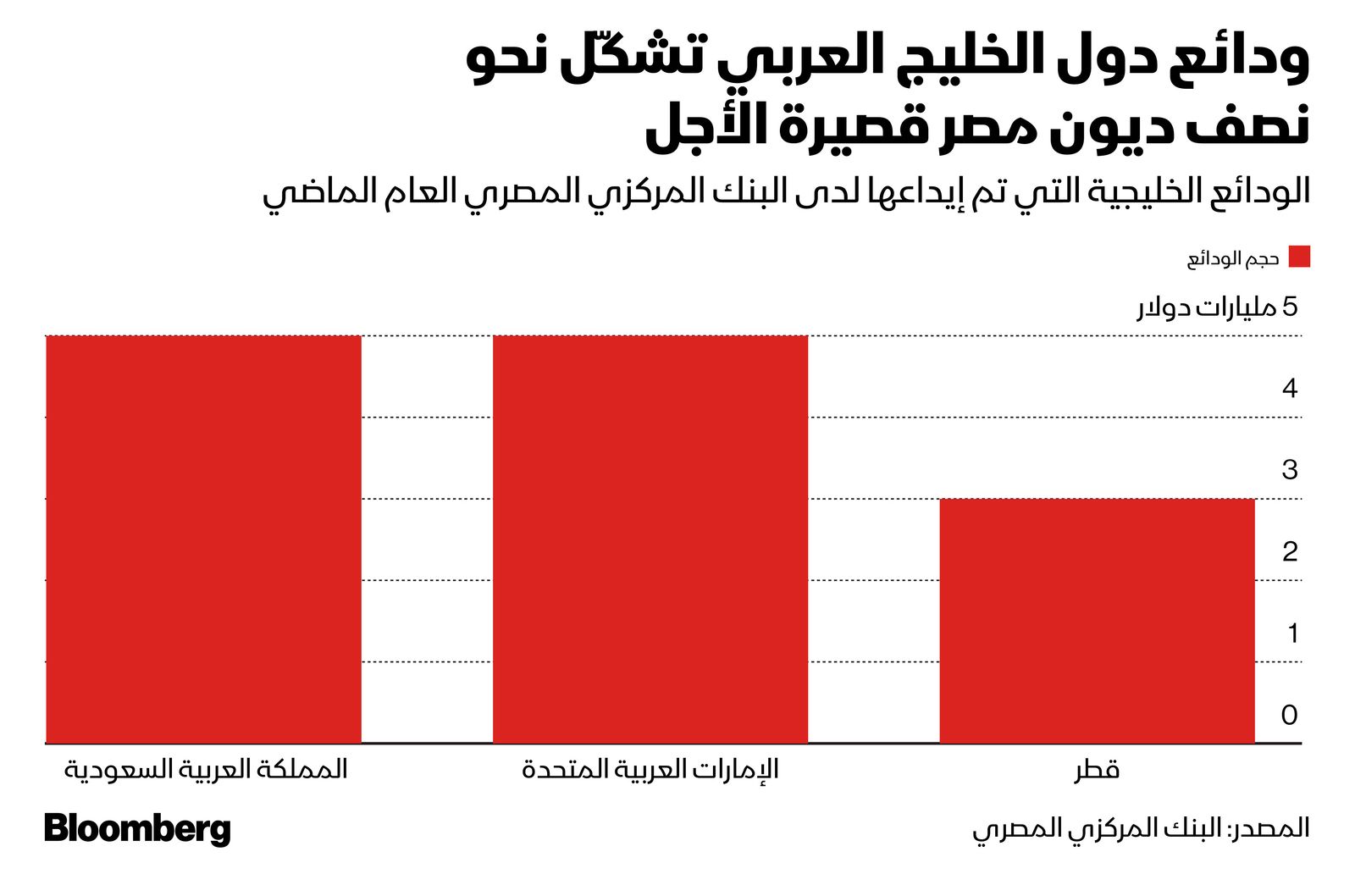

العام الماضي، سارعت الدول الخليجية الثلاث، الإمارات والسعودية وقطر، وضخّت ودائع في البنك المركزي المصري بإجمالي 13 مليار دولار، إلى جانب شراء الصناديق السيادية السعودية والإماراتية حصصاً في شركات حكومية مصرية مدرجة بالبورصة. لكن خلال الشهور الأخيرة، أشارت السعودية، عبر أكثر من تصريح لوزير المالية محمد الجدعان، إلى أن أي دعم ستقدّمه للدول سيكون مستنداً إلى برامج إصلاح لتطوير اقتصاداتها. في حين أعرب وزير مالية قطر علي الكواري مؤخراً عن توجّه بلاده في مصر باعتباره "استثمارياً بحتاً، وليس منحاً ودعماً، التي أصبح تقديمها أمراً صعباً".

ضغوط صندوق النقد والبنوك العالمية

تقبع مصر مؤخراً بين مطرقة صندوق النقد الدولي، الذي لم يقم بمراجعته الأولى لبرنامج الدعم المقدّم للبلد الأكبر عربياً من حيث عدد السكان نظراً للتباطؤ الذي يكتنف تنفيذ متطلباته، وسندان تقرير البنوك العالمية التي تركز على التفاوت بين السعر الرسمي لصرف الجنيه وسعره بالسوق الموازية، والفروقات مع العقود المستقبلة، مطالبةً بتحرير سعر صرف العملة للمرة الرابعة خلال 17 شهراً.

في ديسمبر الماضي، وافق صندوق النقد على برنامج مدته 46 شهراً لمصر قيمته 3 مليارات دولار، على أن يخضع البرنامج لمراجعتين سنوياً حتى منتصف سبتمبر 2026، بإجمالي 8 مراجعات. المراجعة الأولى، والتي سيصرف على أساسها الشريحة الثانية من القرض، كان يُفترض أن تتم منتصف مارس الماضي، وهو ما لم يحدث حتى الآن، نظراً لتأخر الحكومة بتنفيذ برنامج الطروحات، وعدم اتسام سعر صرف الجنيه بالمرونة اللازمة.

لم يمرّ أسبوع خلال الشهرين الأخيرين إلا وصدر تقرير أو أكثر من بنك عالمي أو وكالة تصنيف يبدي استياءه من بطء الحكومة في تنفيذ برنامج الطروحات، وعدم تحرير سعر صرف الجنيه لمجاراة سعره بالسوق الموازية.

كان آخرها بنك "كريدي سويس" الذي بدأ تقريره عن مصر الأسبوع الماضي بـ"لا زلنا نشعر بالقلق وخيبة الأمل" إزاء عدم التقدم في تنفيذ الإصلاحات المرتبطة ببرنامج صندوق النقد الدولي، وتحديداً بيع حصص بالشركات المملوكة للدولة، ومرونة سعر صرف العملة المحلية. متوقعاً أن يتراوح ما بين 45 إلى 50 جنيهاً مقابل الدولار خلال 3 أشهر.

شروط النجاح.. ومعوّقات الصفقات

عمرو الألفي، رئيس البحوث في "برايم المالية"، يرى "من الصعب أن تنجح مصر في جمع ملياري دولار من بيع حصص بشركات حكومية قبل نهاية يونيو، فالمدة المتبقية قصيرة جداً لجمع مثل هذا المبلغ. ولا أعتقد أن البورصة أيضاً يمكن إجراء طروحات أوّلية فيها خلال شهر، فمثل تلك الصفقات تحتاج لمزيد من التوقيت لتنفيذها".

بدوره، يستبعد مسؤول في "الأهلي فاروس"، طالباً عدم الإفصاح عن هويته نظراً لحساسية الموقف، أن تتمكن الحكومة من التخارج من أصول بقيمة ملياري دولار خلال شهر واحد؛ "حتى وإن شهدنا خلال هذه الشهر تحرير سعر العملة". لكن المسؤول في بنك الاستثمار، الذي يلعب دوراً محورياً بطروحات الشركات الحكومية، يشير إلى إمكانية جمع نصف المبلغ كحدّ أقصى، باعتبار أن "تنفيذ عدد من الصفقات المتزامنة يتطلّب إجراءات خاصة، كما أن التوجه بشأن تحرير سعر صرف الجنيه، وتوقيته، ما زال غامضاً".

نوران الخولي، محللة الاقتصاد المصري في مجموعة "سي إف آي" العالمية للوساطة المالية ترى أن "مصر ستتمكن قبل نهاية يونيو من تحقيق مستهدفها بجمع ملياري دولار من بيع حصص في عدد من الأصول، بسبب ضغوط المؤسسات الدولية على الحكومة، والتعهدات التي قدّمتها مصر لصندوق النقد الدولي بتقليص دور الحكومة في الاقتصاد".

مسؤول في بنك الاستثمار "سي آي كابيتال"، اشترط عدم ذكر اسمه، توقّع أن تنجح مصر بجمع ملياري دولار قبل نهاية شهر يونيو، نظراً لوجود عدد من الصفقات الجاهزة للتنفيذ، كبيع المصرف المتحد، وحصة "المصرية للاتصالات" في "فودافون"، ومحطات كهرباء "سيمنز"، إضافةً إلى شركتي "صافي" و"وطنية"، إلا أنه اعتبر أن "تنفيذ هذه الصفقات مرهون بالتزام الحكومة بتنفيذ الإصلاحات المطلوبة، وخاصةً تحرير سعر الصرف".

أمّا عن الإدراجات في البورصة تحديداً، فيقدِّر مصطفى جاد، الرئيس المشارك للترويج وتغطية الاكتتاب في "هيرميس"، أن تستوعب السوق 3 إلى 5 طروحات حكومية في النصف الثاني من 2023، مستبعداً أيّة عملية طرح قبل نهاية النصف الأول.

مفاوضات شاقة

من الطبيعي أن يطالب المستثمرون من الدول الخليجية، قبل ضخّ أموالهم، بخفض إضافي بقيمة الجنيه حتى لا يتكبّدوا خسائر. كذلك، فإن الجانب المصري عينه على تخزين أكبر قدر من العملة الصعبة قبل تحرير العملة مجدداً، بحيث يكون لديه القدرة على توفير المعروض اللازم لمقابلة طلب السوق على الدولار، وتجنّب انهيار أكثر حدّة بالجنيه، وتلبية المتطلبات الأساسية ومن ضمنها فكّ ازدحام الموانئ المصرية بالبضائع المستوردة، وتأمين السلع في الأسواق بوفرة، والمستلزمات الصناعية والزراعية، بما يسهم بكبح تضخم الأسعار الأعلى منذ عقود.

أحد الأشخاص المطلعين على ملف الطروحات والمفاوضات أوضح لـ"اقتصاد الشرق" أنه "عادةً ما تكون المفاوضات صعبة وطويلة لعقد مثل هذه الصفقات الواقعة تحت بند الاستثمار الاستراتيجي، فكيف إذا كان الحال أنك متلهف للبيع لتوفير العملة الصعبة، وفي الوقت نفسه تتطلع للحصول على أعلى سعر ممكن مقابل أصولك، بينما الجانب المقابل يعلم جيداً مدى حاجتك للدولار، فيضغط عليك أكثر لإغلاق الصفقة بأقل تكلفة ممكنة، وهو ما يحدث حالياً في صفقتي "صافي" و"وطنية" بشكلٍ أساسي".