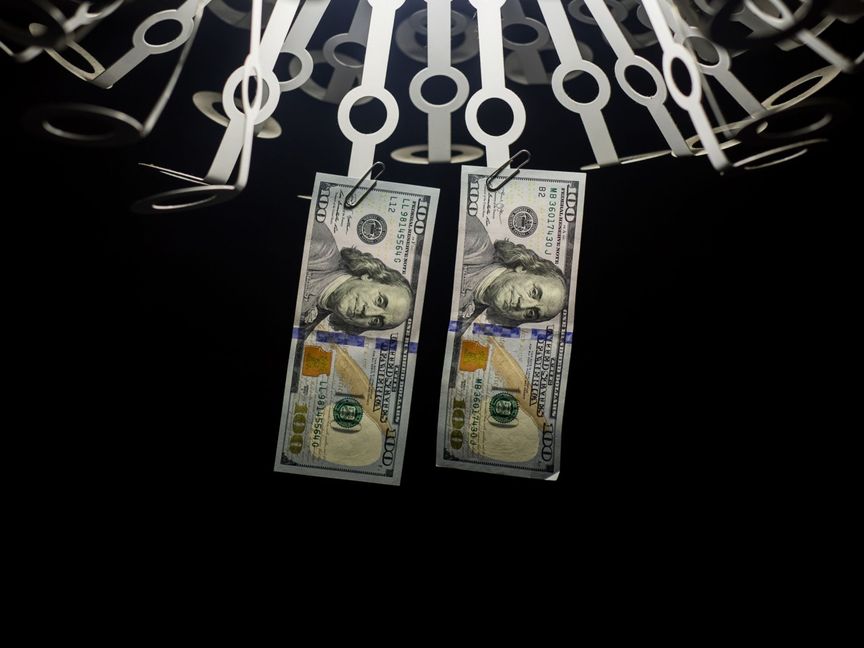

يُعتبر الدولار القوي جداً مشكلة الجميع تقريباً- لكنه التحدي الوحيد الذي لا يستطيع أسياد الاقتصاد العالمي مواجهته بشكل مباشر.

ارتفعت العملة الأميركية 15% تقريباً هذا العام، وهي في طريقها لتحقيق أكبر مكاسب منذ أوائل الثمانينيات، فيما كانت الدول في كل أنحاء آسيا وأميركا اللاتينية، تستهلك احتياطياتها الأجنبية في محاولة منها لدعم عملاتها.

يكمن القلق الأكبر بالنسبة إلى بقية العالم، في أن حملة الاحتياطي الفيدرالي لكبح التضخم الجامح عن طريق رفع أسعار الفائدة الأميركية -المحرك الرئيسي لقوة الدولار- لم تكتمل بعد. وهذا يعني أن الضغوط على العملات قد تزداد سوءاً، حيث تساعد مكاسب الدولار في احتواء أسعار المستهلكين في الولايات المتحدة، بينما تهدد بدفعها إلى الارتفاع في كل مكان آخر.

في واشنطن، حيث يعقد "صندوق النقد الدولي" و"البنك الدولي" اجتماعهما نصف السنوي هذا الأسبوع، سيطر الدولار القوي على المحادثات، وفقاً لما ذكره شخص مطلع على الأمر، حيث طرح وزراء المالية الأمر بشكل مباشر مع "صندوق النقد الدولي"، ووزارة الخزانة الأميركية، و"الاحتياطي الفيدرالي"، بحسب شخص، طلب عدم ذكر اسمه لأن المحادثات لم تكن علنية.

ما من مسار آخر

قال الشخص المطلع على الأمر إن كبار المسؤولين الماليين الذين يتعاملون مع الولايات المتحدة، لم يشتكوا على وجه التحديد، ولا يتوقعون أن يقوم "الاحتياطي الفيدرالي" بأي شيء مختلف، لكنهم أرادوا استعراض تفاصيل الآثار غير المباشرة وجهاً لوجه.

نظراً للتحدي الذي يمثله التضخم في الولايات المتحدة -الذي تم تسليط الضوء عليه يوم الخميس عندما أظهر تقرير أن أسعار المستهلكين الأساسية ارتفعت بأكثر من المتوقع الشهر الماضي- هناك قناعة بأنه لا يوجد شيء آخر يمكن لمجلس "الاحتياطي الفيدرالي" القيام به، سوى المُضي قُدماً في المسار الذي يسلكه.

قالت مديرة "صندوق النقد الدولي"، كريستينا جورجيفا يوم الخميس: "تخيّلوا السيناريو الذي لا يكون فيه التضخم في الولايات المتحدة تحت السيطرة لفترة طويلة من الزمن.. سيكون ذلك سيئاً للولايات المتحدة، وستكون له تأثيرات غير مباشرة أيضاً على بقية العالم".

وجهة النظر هذه، أكد عليها أيضاً محافظ البنك المركزي في جنوب أفريقيا، ليسيتجا كغانياغو، على الرغم من انخفاض الراند الجنوب أفريقي إلى مستوى قياسي مقابل الدولار، والذي كان قد سجله في عام 2020، حيث قال في مقابلة يوم الخميس، إن عدم اتخاذ أي إجراء من جانب الاحتياطي الفيدرالي "قد يؤدي في الواقع إلى ارتفاع التكاليف، إلى حدود يتعين معها أن تكون استجابة السياسة النقدية في المستقبل، أكثر حدة".

التنبّه إلى "التداعيات"

ألمح المسؤولون الأميركيون في السر وفي العلن، بأنهم يقرّون بالتأثير الواقع على الدول الأخرى.

قالت وزيرة الخزانة الأميركية، جانيت يلين، يوم الأربعاء: "سنكون يقظين بشأن التداعيات العالمية الناجمة عن سياساتنا". أما نائبة رئيس بنك الاحتياطي الفيدرالي، لايل برينارد، فقالت يوم الإثنين، إن "لا تزال هناك حالة قوية من عدم اليقين، وأنا أولي اهتماماً وثيقاً لتطور المخاطر والآفاق الاقتصادية العالمية".

يعتقد الاحتياطي الفيدرالي عملياً، بأن هناك المزيد مما يجب القيام به لاحتواء التضخم، وهذا يختلف بشكل كبير عما كان عليه الوضع في عام 1985، عندما وافقت القوى الصناعية الكبرى في العالم على كبح جماح الدولار فيما أصبح يعرف بـ"اتفاق بلازا".

في ذلك الوقت، كان صنّاع السياسة في الاحتياطي الفيدرالي قد خفضوا التضخم بالفعل إلى أقل من 4%، من ذروته التي كانت 15% في عام 1980. غير أن تقرير مؤشر أسعار المستهلكين الذي صدر الخميس، أظهر ارتفاع التضخم إلى 8.2%، وهو مستوى بعيد جداً عن هدف الاحتياطي الفيدرالي البالغ 2%. ولذلك، تتوقع الأسواق مزيداً من رفع الفائدة من قبل الاحتياطي الفيدرالي، وبإجمالي 1.75 نقطة مئوية بحلول مارس المقبل.

وجهة نظر يلين

على الرغم من ذلك، قال أحد صُنّاع السياسة النقدية في "البنك المركزي الأوروبي"، فرانسوا فيليروي دي غالو، يوم الثلاثاء، إن عمليات التدخل في العملات الأجنبية من قبل "مجموعة الدول الصناعية السبع" -خليفة التحالف الضيق الذي يقف وراء "اتفاق بلازا"- يمكن أن تكون فعالة إذا كان هناك نهج منسق.

لم تبد يلين، التي تحدّد سياسة الدولار باعتبارها وزيرة الخزانة الأميركية، أي تلميح للانفتاح على مثل هذا التنسيق. إذ قالت يوم الثلاثاء في مقابلة مع قناة "سي إن بي سي"، إن "القيمة التي تحددها السوق للدولار هي في مصلحة أميركا". وأضافت أن "تحركات العملات، هي نتيجة منطقية لمواقف السياسات المختلفة".

في ظل عدم وجود إجماع على اتخاذ إجراءات مباشرة للتعامل مع الدولار، تحرّكت بعض الدول بشكل منفرد. فقد تدخلت اليابان الشهر الماضي لدعم الين للمرة الأولى منذ عام 1998، حيث أدى ضعف الين المتجدد منذ ذلك الحين، إلى زيادة التكهنات بأن طوكيو قد تتحرك مرة أخرى. كما اتخذت الأسواق الناشئة أيضاً إجراءات فيما يتعلق باحتياطياتها.

هناك اختلاف آخر مقارنة بما كان عليه الأمر قبل أربعة عقود: العديد من الأسواق الناشئة في أوضاع أقوى إلى حد كبير. كانت أميركا اللاتينية نقطة البداية لأزمة الديون في الثمانينيات، لكن بعض البلدان في المنطقة لديها عملات ارتفعت مقابل الدولار في هذا العام، ويرجع الفضل في ذلك جزئياً إلى أنها بدأت في رفع أسعار الفائدة قبل بنك الاحتياطي الفيدرالي بكثير.

"الخطيئة الأصلية"

ساعد ارتفاع أسعار السلع الأساسية عدداً من الدول النامية، كما كان تطوير أسواق السندات بالعملة المحلية بمثابة مساعدة بالغة القوة في الحد من الاضطرابات حتى الآن.

كتب أوديث سيكاند، كبير محللي الأسواق الناشئة في "غافيكال ريسيرش" (Gavekal Research)، في مذكرة يوم الخميس: "لقد حلت الأسواق الناشئة الرئيسية مشكلة (الخطيئة الأصلية) إلى حد كبير"، مستخدماً مصطلحاً يصف الاعتماد المفرط على الاقتراض بالعملات الأجنبية. وأضاف: "من خلال توسيع وتعميق أسواقهم المالية المحلية، أصبحوا الآن أكثر قدرة على الاقتراض من المستثمرين الدوليين بعملاتهم الخاصة".

لم يمنع ذلك الكثيرين من الوقوع في أزمة، بما في ذلك سريلانكا وباكستان.

قالت يلين يوم الأربعاء: "يجب أن نكون مستعدين لمساعدة البلدان التي تقع في ضائقة". كما حثت الدائنين على المشاركة في جهود تخفيف عبء الديون.

أما فيما يخص الدولار، فلم يرد أي ذكر محدد عنه من قبل وزراء مالية "مجموعة السبع" في بيانهم يوم الأربعاء.

أعاد البيان التأكيد على نبرة تعود إلى عام 2017، أشارت إلى أن "التقلبات الزائدة والحركات غير المنتظمة في أسعار الصرف، يمكن أن تكون لها آثار سلبية على الاستقرار الاقتصادي والمالي"، مع الالتزام بـ"أسعار الصرف التي تحددها السوق".