قال جيمس بولارد، رئيس بنك الاحتياطي الفيدرالي في سانت لويس الخميس الماضي، إن سوق السندات "لا تبدو مكاناً آمناً للغاية للاستثمار فيها". سيجادل قلة من المستثمرين في هذا التصريح، ربما باستثناء، ما يصفونه بأنه تصريح متحفظ.

اجتاحت سوق سندات الخزانة موجات بيع جديدة على مدار الأسبوع الماضي، مما أثار قلق المستثمرين والمحللين الذين حاولوا التنبؤ بمدى ارتفاع العائدات.

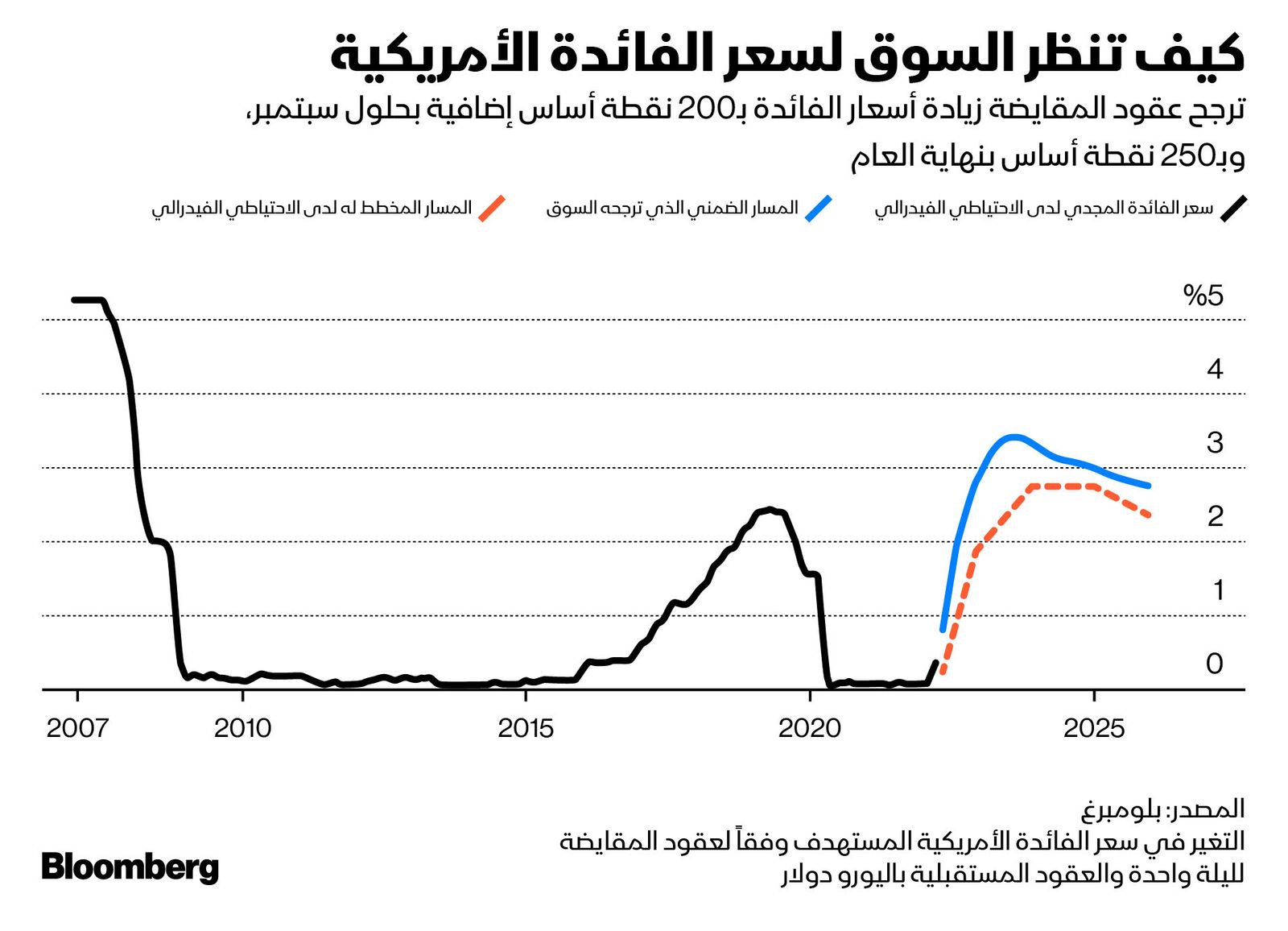

أقر بنك "باركليز" (Barclays)، يوم الاثنين الماضي، بخسارة رهانها، الذي مرّ عليه أكثر قليلاً من أسبوع، بأن الضغوط البيعية قد مضت إلى مسار بعيد للغاية. من جهته، قال "بنك أوف أمريكا" (Bank of America) يوم الأربعاء، إنه يبدو أن الوقت قد حان للشراء، وهي دعوة لم تتحقق في اليوم التالي. وبحلول يوم الجمعة الماضي، دفعت تصريحات جيروم باول، رئيس مجلس الاحتياطي الفيدرالي، المتعلقة بإجراءات التشديد للحدّ من التضخم، بالمتداولين إلى التسابق في تقييم زيادات أسعار الفائدة بنصف نقطة مئوية في الاجتماعات الأربعة المقبلة للاحتياطي الفيدرالي، متوقعين تخليه بشكل صارخ عن ممارساته التي استمرت لعقود زمنية في تشديد السياسة النقدية تدريجياً.

قال غريغوري فارانيلو، رئيس تداول واستراتيجية أسعار الفائدة الأمريكية لدى "أميريفيت سيكيوريتيز" (AmeriVet Securities): "نشهد إعصاراً في الوقت الحالي. سياسة بنك الاحتياطي الفيدرالي مهمة حقاً حالياً، ولم تعد تتعلق بالرفع. والسؤال هو: إلى أين هم ماضون؟"

فقدان البوصلة

باتت علامات فقدان المستثمرين لبوصلة التوجيه واضحة للعيان. وبالنسبة للخيارات على العقود المستقبلية باليورو دولار، وهي أكبر مؤشر على سعر الفائدة من الاحتياطي الفيدرالي، ظهر طلب على خارج نطاق تلك التي توفر الحماية ضد سلسلة من زيادة أسعار الفائدة بمقدار 75 نقطة أساس هذا العام. انتشرت الصفقات المجمعة في سوق عقود الخزانة المستقبلية. شركة "هويسنغتون انفستمنت مانجمنت" (Hoisington Investment Management)، المعروفة بتوقعاتها المتفائلة حيال سندات الخزانة على مدى العقود الثلاثة الماضية، أرسلت إلى عملائها ملاحظة نادرة حذرة في تقريرها ربع السنوي.

أدى التقلّب الذي شهده السوق على مدار الأسبوع إلى إطالة فترة الاضطراب في أكبر سوق سندات في العالم، حيث بدأ الاحتياطي الفيدرالي في سحب التحفيز النقدي الهائل الذي أطلقه بعد وقت قصير من بداية تفشي الوباء. فقدت سندات الخزانة أكثر من 8% في عام 2022، وهي أسوأ بداية عام في تاريخ مؤشر "بلومبرغ" منذ 1973.

تأجّجت المبيعات في ظل تزايد توقعات المستثمرين لوتيرة رفع الاحتياطي الفيدرالي لأسعار الفائدة هذا العام، على الرغم من الخلاف المستمر حول المدى الذي ستصل إليه في النهاية.

بدا باول يوم الخميس الماضي وكأنه يؤكد صحة الفريق الذي ينتابه القلق، وذلك عندما قال إن الزيادات "المُسبقة" للفائدة قد تكون مناسبة، ووصف سوق العمل بأنه "ملتهب بشكل غير مستدام".

أدت التصريحات إلى دفع العائدات إلى مستويات أعلى. وبحلول وقت متأخر من يوم الجمعة، ارتفع عائد سندات الخزانة لأجل عامين، والذي يعتبر شديد التأثر بالتغيرات في السياسة النقدية، ليصل إلى 2.69%، بزيادة حوالي 23 نقطة أساس عن الأسبوع السابق. وأغلق عائد السندات لأجل 10 سنوات عند 2.9%، بارتفاع 7 نقاط أساس في الأسبوع، بعد أن وصل إلى ما يقرب من 3% يوم الأربعاء.

تشدّد مبالغ فيه؟

تجدر الإشارة إلى أن تصريحات باول والتسعير المتشدّد لزيادة أسعار الفائدة من قبل السوق لم توقف توقعات التضخم من الارتفاع. وتجاوز مقياس العشر سنوات 3% في طريقه إلى أعلى مستوى له على الإطلاق.

قال فارانيلو: "الاحتياطي الفيدرالي فقد السيطرة على التضخم. فهل سيتبع نهجاً متشدّداً أكثر من اللازم، أم سيتراجع التضخم ويمد لهم يد العون؟"

أدّى عدم وضوح التضخم، واستجابة الاحتياطي الفيدرالي، إلى تعقيد الجهود المبذولة للتنبؤ بآفاق طويلة الأجل لسوق السندات.

إذا تباطأت وتيرة نمو الأسعار، فقد يتمكن الاحتياطي الفيدرالي من إيقاف زياداته مؤقتاً، مما يؤدي إلى قمة أقل نسبياً في معدل الإقراض لليلة واحدة، والذي يرى السوق أنه لا يتجاوز بكثير تقديرات البنك المركزي الحالية البالغة 2.8% بحلول نهاية العام المقبل. فالأسعار تُتداول في نطاق 0.25-0.50% حالياً. ولكن هناك أيضاً مخاطر استمرار التضخم، أو أن يؤدي رفع أسعار الفائدة من جانب الاحتياطي الفيدرالي إلى دفع الاقتصاد إلى هاوية الركود.

قال بوب ميلر، رئيس الدخل الثابت الأساسي للأمريكيتين في "بلاك روك" (BlackRock): "على الرغم من حالتي القلق والتقلبات اللتين شهدتها الأشهر الأخيرة، فإن السوق يقيّم دورة تشديد أسعار مماثلة لما رأيناه سابقاً مع ذروة الفائدة المستهدفة الضمنية عند مستوى 3.25%".

وأضاف: "مسار التضخم على مدى الأشهر الستة المقبلة هو ما سيدفع الاحتياطي الفيدرالي والتسعير النهائي. سيحدّد ذلك إلى حد كبير ما إذا كانت الفائدة المستهدفة من قبل الاحتياطي الفيدرالي ستصل إلى 2.5% أو 3.5% أو أعلى من ذلك".

أحداث للمتابعة:

الأجندة الاقتصادية:

- 25 أبريل: مؤشر النشاط الوطني للاحتياطي الفيدرالي في شيكاغو، ونشاط التصنيع للاحتياطي الفيدرالي في دالاس.

- 26 أبريل: طلبيات السلع المُعمرة، ومؤشر أسعار المنازل "إف إتش إف إيه" ( FHFA) ، وأسعار المنازل "إس آند بي كورلوجيك" ( S&P CoreLogic)، وثقة المستهلك من "كونفرنس بورد"، ومبيعات المنازل الجديدة، ومؤشر نشاط التصنيع للفيدرالي في ريتشموند.

- 27 أبريل: طلبات الرهن العقاري، ومخزونات الجملة، والمبيعات المعلّقة للمنازل.

- 28 أبريل: إجمالي الناتج المحلي للربع الأول، ومطالبات البطالة، ونشاط التصنيع الفيدرالي في "كانساس سيتي".

- 29 أبريل: مؤشر تكلفة التوظيف والدخل الشخصي والإنفاق (مع مُعامل انكماش الإنفاق الاستهلاكي الشخصي)، وتقرير المعنويات وتوقعات التضخم من جامعة ميشيغان.

أجندة الاحتياطي الفيدرالي:

خطابات البنك المركزي غير مُجدولة

أجندة المزادات:

- 25 أبريل: سندات الخزانة لأجل 13 و26 أسبوعاً.

- 26 أبريل: سندات لأجل عامين.

- 27 أبريل: سندات ذات معدل فائدة معوّم لأجل خمس سنوات.

- 28 أبريل: سندات الخزانة لأجل 4 و8 أسابيع، وسندات لأجل سبع سنوات.