تُنذر الأصول عالية المخاطر الاحتياطي الفيدرالي بأن عليه أن يتحرك بسرعة وقوة نحو تشديد السياسة النقدية أو أن تكون تداعيات الزيادة الوشيكة في أسعار الفائدة أسوأ بكثير. ضعوا في اعتباركم، رغم أن ذلك مقلق، أنه في أي الحالين لا يبدو بإمكان أهم بنك مركزي في العالم درء الهبوط العنيف للاقتصاد الذي يخشاه الجميع.

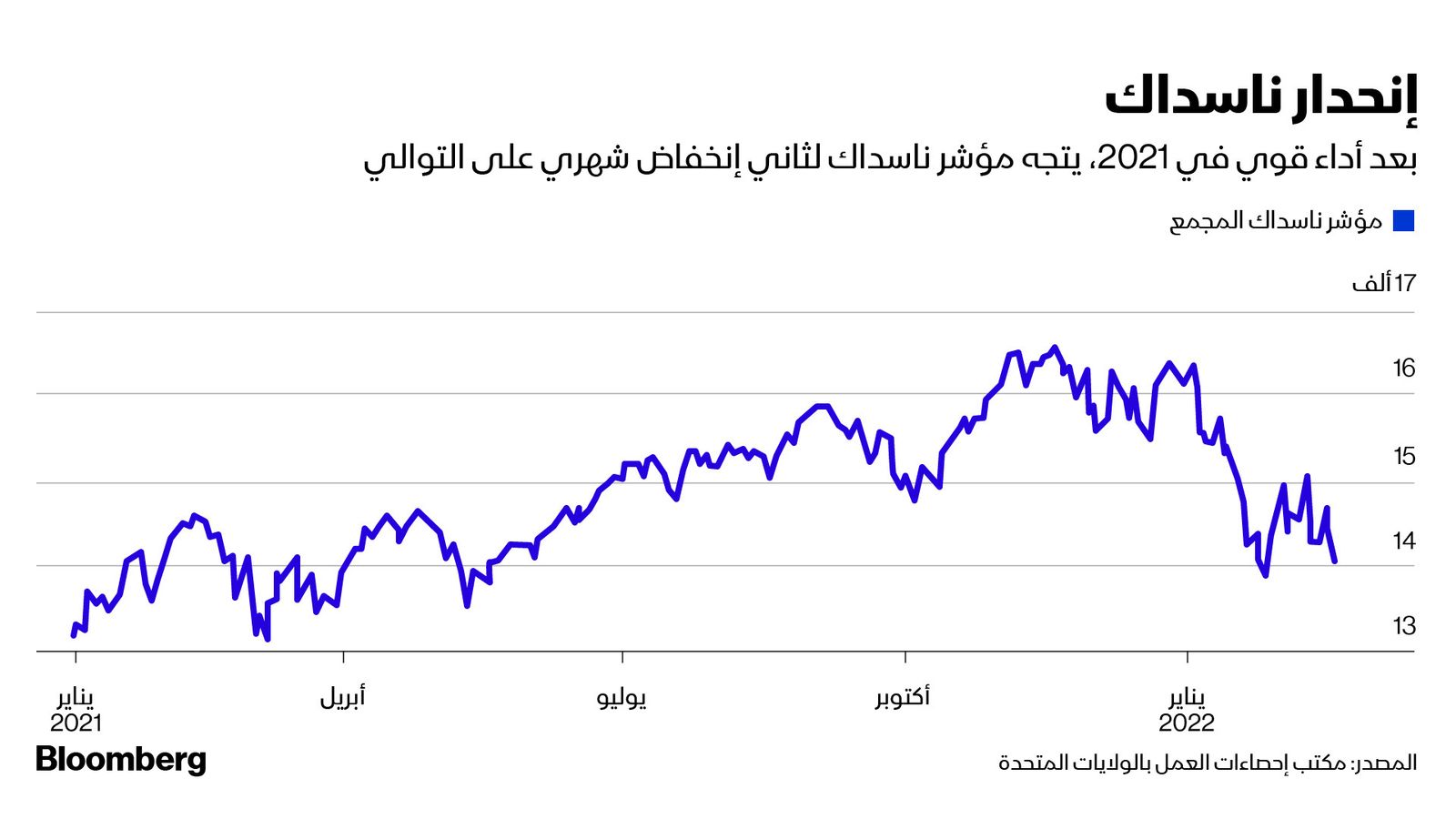

يراهن المتعاملون بأسعار الفائدة حالياً على ست زيادات من الاحتياطي الفيدرالي قبل نهاية العام. كما أن طريق أسهم الولايات المتحدة وعرة، فيما هبط مؤشر ناسداك 15.6% من علو، حيث سجل أعلى مستوياته في نوفمبر.

هبطت أسهم شركات شهيرة مثل "نتفلكس" و"ميتا بلاتفورمز" و"زووم فيديو كوميونيكيشنز" بدرجة أعنف حيث فقدت نحو 40% من قيمتها على مدى الأشهر الثلاثة الماضية. بدأت موجة بيع مكثفة على سندات الشركات حالياً مع ارتفاع العائد على سندات الشركات الأمريكية ذات الدرجة الاستثمارية إلى أعلى مستوى منذ يوليو 2020 بالمقارنة مع العائد على سندات الخزانة الأمريكية.

الخبر الطيب، على الأقل حتى الآن، هو أن الشركات المصنفة على أنها أسهم مضاربة لا تواجه صعوبة كبيرة بالاقتراض، رغم ستة أسابع متتالية من التخارج من الصناديق عالية المخاطر ومرتفعة العائد. يشير ذلك إلى أن مستثمري السندات لا يشنون "إضراباً عن الشراء" من شأنه أن يهدد بركود كامل في سوق الائتمان بالغة الأهمية.

معززات تضخم

ارتفعت أسعار ديون الحكومة الأمريكية في الأسبوع الماضي، فيما حشدت روسيا قواتها على طول الحدود مع أوكرانيا. انخفضت العوائد وتراجع عدد زيادات أسعار الفائدة المتوقعة بعض الشيء، رغم أن تصعيد النزاع يميل لتعزيز الاتجاه التضخمي السائد، حيث إن أي صدام قد يؤدي لانقطاع إمدادات النفط، ويتسبب في زيادة شح الطاقة في أوروبا ويرفع أسعار النفط عالمياً.

دعوني أوضح أن هذا السيناريو لن يشجع بنك الاحتياطي الفيدرالي على تأجيل رفع أسعار الفائدة، بل العكس تماماً.

جاءت أرقام التضخم مرتفعة بصورة مفاجئة، فبعد أن جاءت أحدث قراءة لمؤشر أسعار المستهلك بزيادة بلغت 7.5% في يناير مقارنة بنفس الشهر في العام الماضي، سجلت قراءة مؤشر أسعار المنتجين مفاجأة هي الأخرى من حيث ارتفاعها، حيث قفزت 9.7% مقابل 9.1% في توقعات المحللين.

رغم أن ثقة المستهلكين تدهورت، ما يزال الأمريكيون ينفقون المال بإسراف، دليل ذلك الارتفاع المفاجئ في أرقام تجارة التجزئة في يناير وأرقام أرباح شركة "كرينغ" (Kering) المالكة لعلامة "غوتشي" التجارية وحتى "ولمارت".

تفاؤل أصبح بعيداً

كما ترتفع إيجارات المساكن، وما يزال الطلب على شراء المنازل يتجاوز المعروض منها، رغم ارتفاع أسعار فائدة الرهن العقاري إلى أعلى مستوى منذ 2019.

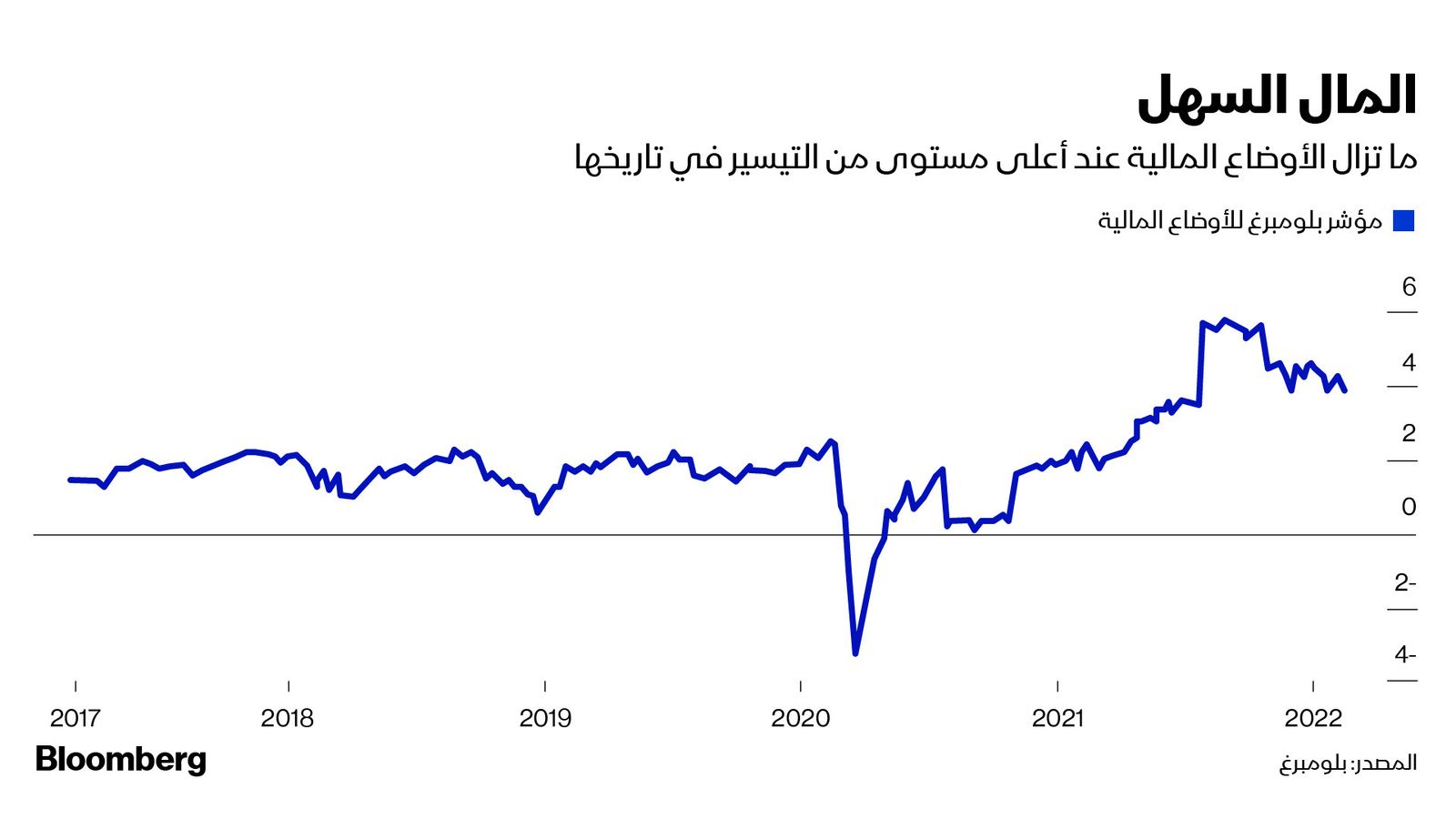

الخلاصة هي أن الأوضاع المالية لم تنكمش بما يكفي لكبح التضخم، ولا يرجح أن تكفي أسعار الفائدة في أسواق الائتمان، التي ما تزال تقل كثيراً عن متوسطاتها التاريخية، وموجة البيع الحالية في سوق الأسهم لكبح الطلب الاستهلاكي ونشاط الشركات في الأشهر المقبلة.

هناك احتمالان للخطوة القادمة وكلاهما مرّ: إما أن يتخذ الاحتياطي الفيدرالي إجراءات أعنف ليلجم جموح السوق، أو أن نرى أن الأسهم وسندات الشركات لم تبدأ بعد بالتفاعل مع تأثير نمط الاحتياطي الفيدرالي الجديد. هناك احتمال ثالث حيال هذه الفكرة، وهو الذي يأمل فيه مسؤولو بنك الاحتياطي الفيدرالي: أن يتباطأ معدل التضخم بصورة طبيعية. لكن لا توجد معلومات كافية لدعم تصور حدوث ذلك كما تكشف آخر قراءة لمبيعات التجزئة في يناير.

كان هناك قدر كبير من التفاؤل مطلع العام بأن الاحتياطي الفيدرالي يستطيع إدارة هبوط ناعم وسلس للاقتصاد، لكن يبدو هذا الاحتمال بعيداً اليوم.