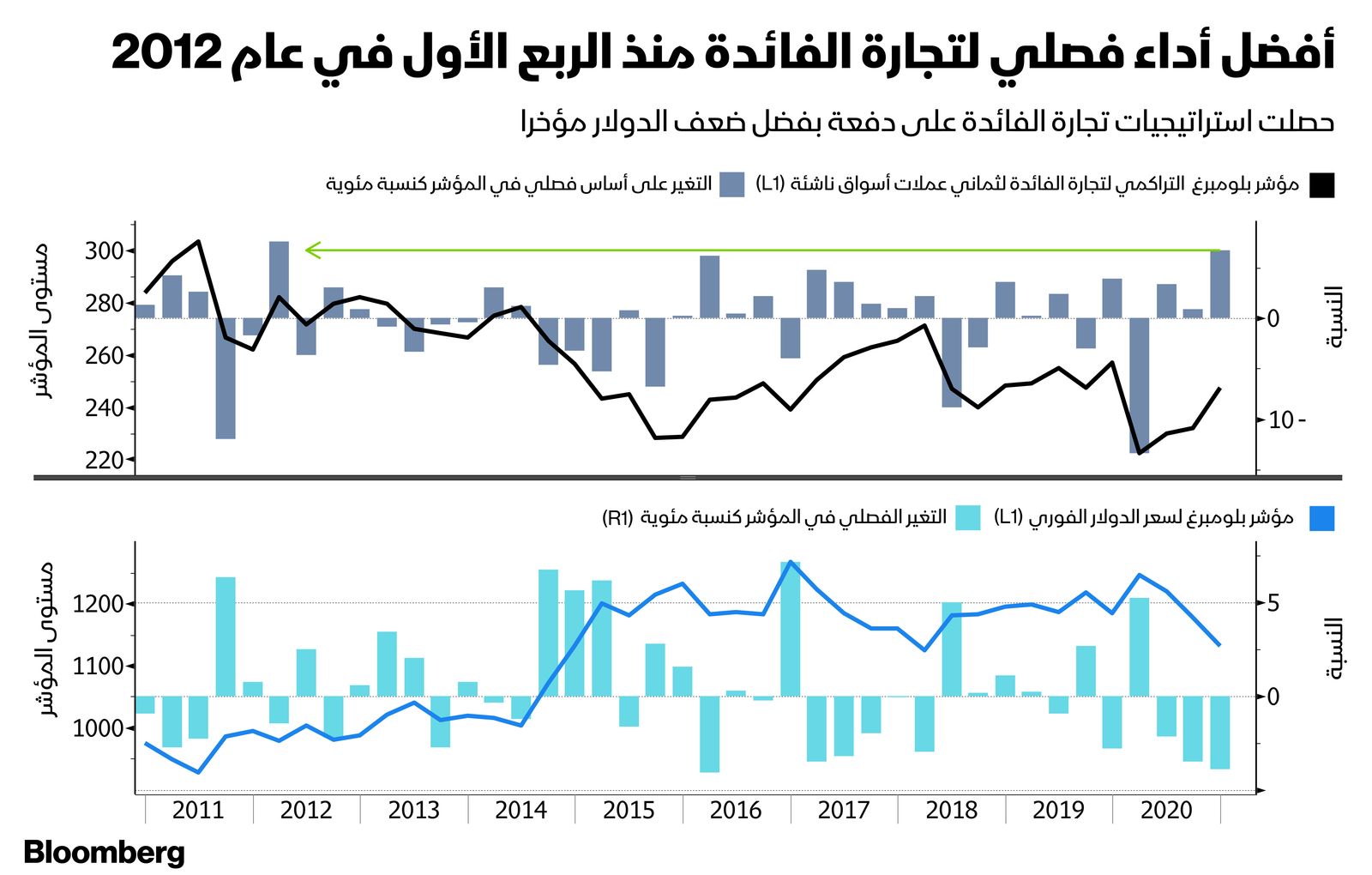

تحقق استراتيجية الصرف الأجنبي المشهورة لدى صناديق التحوط أفضل أداء فصلي منذ ثماني سنوات، إذ يراهن المستثمرون على تحقيق مزيد من المكاسب في عام 2021.

وتجارة الفائدة المربحة "Carry trades"، التي تستخدم الأموال المقترضة بعملة ذات معدلات فائدة منخفضة للاستثمار في عملة ذات عائد أعلى، مثل تلك الخاصة بالدول النامية؛ فقدحققت عائداً بنسبة 6.7% منذ 30 سبتمبر، وفقاً لمؤشر بلومبرغ الذي يتتبع المضاربة على ثماني عملات بالأسواق الناشئة.

وتجارة الفائدة خلال الربع الحالي، في طريقها لتحقيق أفضل عائد فصلي منذ الربع الأول من عام 2012.

كما أنَّ تجار الفائدة الذين استخدموا الدولار لشراء الراند الجنوب أفريقي؛ حصدوا مكاسب غير متوقَّعة بنسبة 15% منذ نهاية سبتمبر، في حين حصد المضاربون على البيزو الكولومبي 11%، وفقاً للبيانات التي جمعتها بلومبرغ.

الأداء المتفوق للعملات

ويعود نجاح تجارة الفائدة بشكل كبير إلى ضعف الدولار ،وانخفاض تكاليف الاقتراض في الولايات المتحدة.

وانخفض الدولار الأمريكي بنحو 13% من ذروة ارتفاعه في مارس، وأصبح عملة مفضلة لتمويل صفقات تجارة الفائدة، بمساعدة قرار مجلس الاحتياطي الفيدرالي (البنك المركزي الأمريكي) لمواجهة التداعيات الاقتصادية للوباء بخفض أسعار الفائدة، وشراء الأصول.

وفي حين أنَّ هذا الهبوط الممتد قد أثار القلق من المبالغة في الرهانات على الدولار، فإنَّ "وول ستريت" تتوقَّع بالإجماع تقريباً مزيداً من الانخفاض في عام 2021،

وما يزال مديرو الأموال يتوقعون أن تحقق تجارة الفائدة نتائج جيدة.

وقال أليسيو دي لونغيس، رئيس حلول موازنة الأصول بشركة "إنفيسكو المحدودة"، الذي اشترى الروبية الهندية والبيزو الكولومبي: "سيكون الأداء المتفوِّق للعملات والأسهم بالأسواق الناشئة واضحاً في العام المقبل.. هذه بعض عملات الأسواق الناشئة التي تتمتَّع بمزيج جيد من العائد، والتقييمات الأفضل".

وكانت شركة "إنفسكو" تتبنى استراتيجية محايدة تجاه الدولار حتى مايو، عندما بدأت في زيادة تعرضها للعملات الأخرى.

نتائج وخيمة

وحالياً، يراهن دي لونغيس على المكاسب من الأسواق الناشئة، ويرى أنَّ رهاناته توفِّر عوائد من رقم واحد متوسط إلى مرتفع في عام 2021.

ويعدُّ استخدام العملة الأمريكية لتمويل تجارة الفائدة ظاهرة حديثة نسبياً، مما يعكس تراجع الضغوط على تدابير التيسير التي يتخذها بنك الاحتياطي الفيدرالي بعد سنوات من قوة الدولار.

ومن شأن أيِّ صعود للدولار أن يؤدي إلى نتائج وخيمة للمضاربين الذين اشتروا العملة الأمريكية بسعر صرف منخفض، وإعادة شرائها بسعر صرف مرتفع.

والأمر أبعد ما يكون عن السؤال الأكاديمي، نظراً لأنَّ الدولار سيستفيد إما من نوبة متجددة من تقلبات السوق وتفادي المخاطرة، أو من علامات على أنَّ الولايات المتحدة تتعافى بشكل أسرع من بقية العالم.

وكتب آلان روسكين من مصرف "دويتشه بنك" في مذكرة يوم الجمعة الماضي أنَّ لقاح كوفيد-19 الذي لا ينتج مناعة للقطيع، أو اللقاح الذي يعمل بشكل جيد بما يكفي لجعل الاحتياطي الفيدرالي يضغط على المكابح على إجراءات التيسير الكمي؛قد يؤدي إلى نوبة من قوة الدولار.

وقال مارفن لو ، كبير محللي الاقتصاد الكلي العالمي في شركة "ستيت ستريت كورب": "نعتقد أنَّ ضعف صرف الدولار هو أساس جيد مع دخولنا العام المقبل. لكنَّ التحذير هو أنَّ أداء الدولار يكون جيداً، عندما تكون هناك تقلبات عالمية، كما رأينا في وقت سابق من العام".