الأسواق غريبة الآن، فقد خرجت قيمة الأصول الخالية من المخاطرة عن السيطرة تماماً، وإن لم تجد هذا مخيفاً فتابع القراءة.

تواجه سريلانكا أزمة ديون، ومع ذلك ارتفعت سوق الأسهم فيها بأكثر من 60% العام الماضي. يستعد الاحتياطي الفيدرالي لرفع أسعار الفائدة لمكافحة التضخم، وكلما كانت الفائدة أعلى يفترض أن تتراجع الأسهم أكثر، فكان من الممكن أن يتراجع مؤشر "ستاندرد آند بورز 500" خلال الأسابيع القليلة الماضية، لكنه ما يزال مرتفعاً بأكثر من 20% خلال الأشهر الـ12 الماضية.

يعد رفع أسعار الفائدة في أمريكا أمراً خطيراً بشكل خاص بالنسبة للأسواق الناشئة، التي تواجه رياحاً معاكسة إضافية. مع ذلك ارتفعت صناديق الأسواق الناشئة 25% عما كانت عليه قبل الوباء. أما عوائد السندات منخفضة الجودة المصنفة "BBB" فهي أقل من التضخم. في وقتنا هذا، لم يعد بإمكان المشاهير الكف عن الكلام حول الاستثمار في العملات المشفرة.

ما يظهره كل هذا هو مدى انفصال إحساسنا بالمخاطر عن الواقع، أو بتعبير أدق، كيف أصبحت قيمة السلامة مشوهة.

الغرض من الأسواق المالية هو تسعير وتوزيع المخاطر. لكن أهم سعر للأصول هو سعر الأمان، الذي هو أساساً العائد على الأصول الخالية من المخاطرة. ما إذا كان شيء ما خالياً من المخاطر حقاً، هو سؤال مهم ووجودي. لكن كي نكون عمليين، سنطلق على الأصول الخالية من المخاطر أنها تلك التي تجعلك متأكداً من استرداد استثمارك مع بعض العوائد الموعودة.

إحدى الأمثلة الشائعة هي سندات الخزانة لأجل 3 أشهر والبدائل المشابهة الأخرى مثل صناديق أسواق المال، لأنها تعد بعائد معين، ومن غير المرجح أن تتخلف الحكومة الأمريكية عن السداد، وهناك سوق عميقة وسائلة لها. كونها قروض قصيرة الأجل، فإن سعرها لن يتغير كثيراً حتى لو تحركت أسعار الفائدة.

الأصول الأهم

نهتم بكيفية تقييم "الخالية من المخاطرة" لأنها الأصول الأهم على مستوى النظام في الأسواق المالية. إذ أن هذا التقييم يحدد قيمة كل شيء تقريباً: الأسهم، وضمانات الإقراض، وعوائد السندات، وتخصيص الاستثمار. يعد معدل الخلو من المخاطر أساس تسعير الأصول، وإن انحرف ستلحقه الأسواق.

يجب أن يعكس المعدل الخالي من المخاطر المبلغ الذي عليك دفعه للمستثمرين لتأجيل الإنفاق من اليوم حتى الغد. هذا من ناحية نظرية، لكن واقعياً السياسة هي التي تحدد المعدل وهذا أصبح جلياً أكثر إبان الوباء. تورِّد الحكومة وتشتري السندات الخالية من المخاطر في آن معاً. تهدف سياسة الاحتياطي الفيدرالي لخفض المعدل الخالي من المخاطر لتحفيز الاستثمار في الأوقات السيئة عبر شراء كثير من السندات، وزيادة المعدل عن طريق بيع السندات حين يكون الاقتصاد منهكاً.

لا يقتصر تأثير الاحتياطي الفيدرالي على عائدات السندات الخالية من المخاطر. اشترت البلدان في جميع أنحاء العالم الكثير من الأصول الآمنة في السنوات الـ 25 الماضية، ورفعت السعر لإدارة عملاتها.

أصبح الاحتياطي الفيدرالي في ظل هذا الوباء أكبر مشترٍ لسندات الخزانة وسندات الشركات، وسيطر على سوق السندات المرتبطة بالتضخم، ودفع بالمعدل الخالي من المخاطرة إلى أدنى بكثير مما ينبغي.

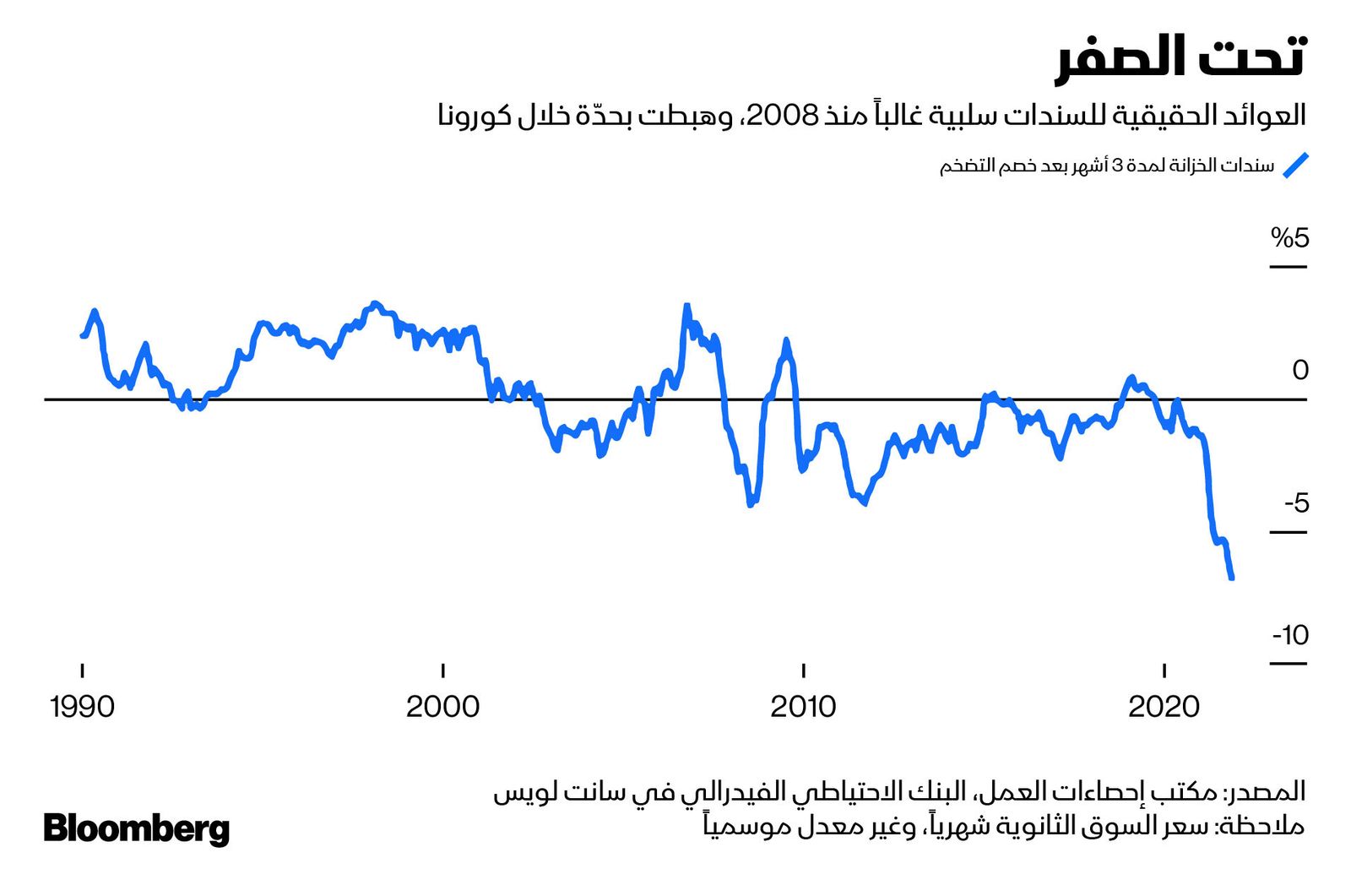

سلبي لسنوات

كان المعدل الحقيقي الخالي من المخاطرة المعاير وفقاً للتضخم سلبياً باستمرار منذ الأزمة المالية في 2008، والآن أصبح أكثر من ذلك. إن الانخفاضات إلى ما دون الصفر هنا وهناك أمر طبيعي، لكن من الصعب أن نفهم سبب قيام السوق بتسعير المعدل الخالي من المخاطرة بالسالب لسنوات عديدة. إليكم سبب خطورة ذلك: من المفترض أن يؤدي خفض المعدل الخالي من المخاطرة إلى تكهنات مفرطة، لأن المستثمرين يسعون للحصول على عوائد أعلى من الأصول الأكثر خطورة للوصول إلى أهدافهم الاستثمارية. كما أنه يشوه تعرض المستثمرين للمخاطر: فقد يكون لديهم أكثر أو أقل مما يدركون، لأن المعدل الخالي من المخاطرة هو الأساس لتقييم قيمة الأصول الأقل أماناً.

الأمريكيون يندفعون لشراء سندات الادخار المرتبطة بالتضخم

ربما يفسر ذلك سبب ارتفاع أسواق الأسهم في جميع أنحاء العالم ولماذا تعتبر الأصول المشفرة ذات قيمة كبيرة رغم تقديمها القليل من القيمة. قد ينجح كل هذا بشكل تدريجي رغم الصعوبات، وسيؤدي النمو القوي والأرباح المرتفعة لإبقاء أسعار الأسهم مرتفعة. أو ربما ينخفض التضخم إلى مستويات مقبولة، وستواصل البنوك المركزية سياسات سعر الفائدة السالب لعقد آخر بينما يواصل المشاهير الحديث عن مستقبل العملات المشفرة.

لكن إذا ارتفعت أسعار الفائدة فجأة، إما بسبب التضخم المستمر، أو نتيجة سياسة الاحتياطي الفيدرالي، أو جرّاء مخاوف بشأن الديون، فقد تصاب الأسواق بصدمة العودة إلى الواقع من جديد. يمكن أن تنخفض الأسهم وأن تبقى منخفضة، وسترتفع أسعار السندات وسيرتفع سعر الائتمان إلى مستويات لم يرها المستثمرون منذ عقود. كما ستنخفض الأصول شديدة الخطورة مثل العملات المشفرة، ما يدل مجدداً على أنها ليست تحوطاً من أي شيء. أصبح المعدل الخالي من المخاطر عبر تشويه سعر الأمان أحد أكبر المخاطر. وعندما يحدث ذلك يكون كل شيء أكثر خطورة مما يبدو.