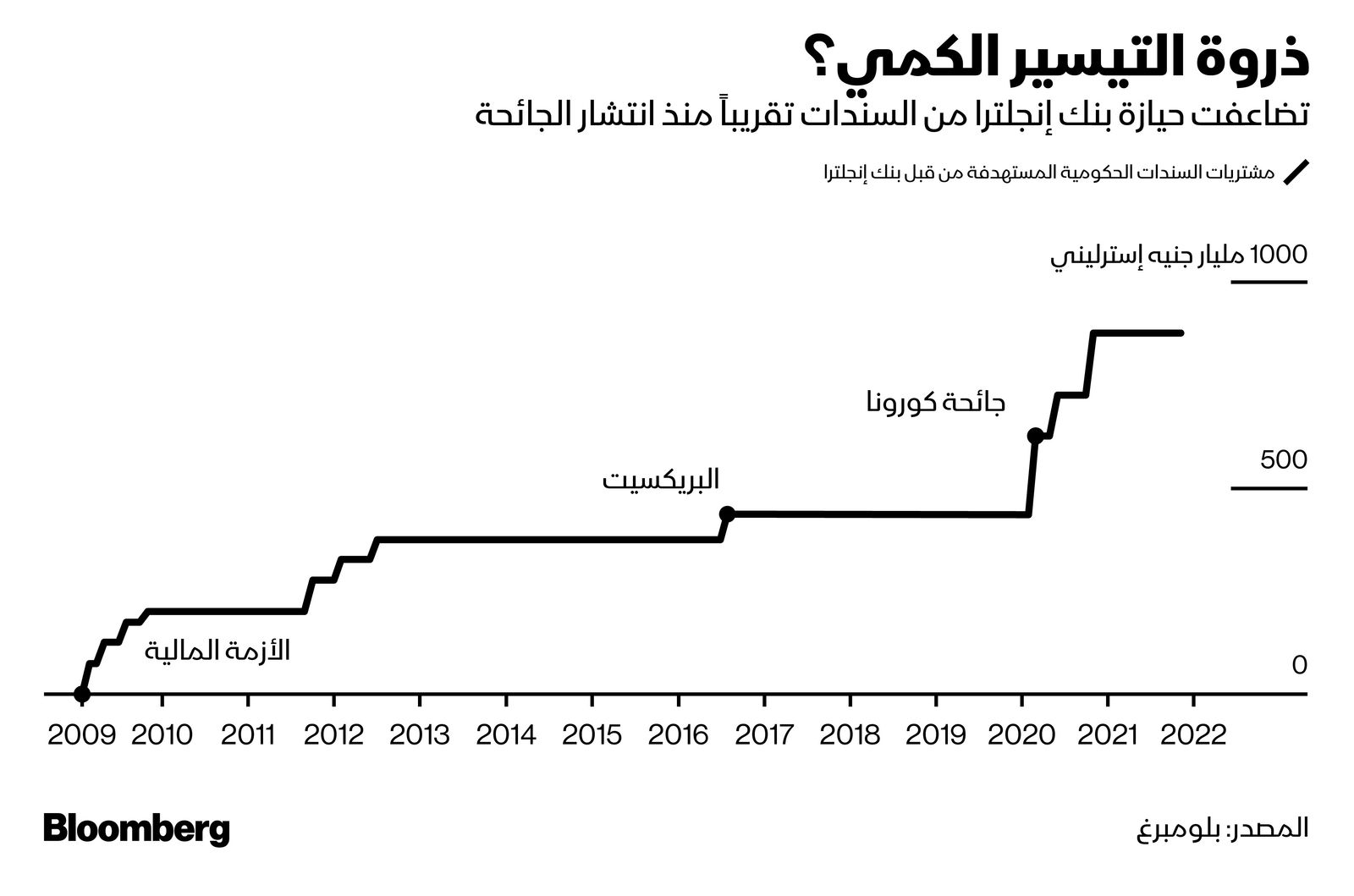

يستعد "بنك إنجلترا" لوقف برنامج التيسير الكمي، الذي تقترب قيمته من 900 مليار جنيه إسترليني (1.2 تريليون دولار أمريكي)، تاركاً مستقبل أداة أصبحت محل تساؤل وسجال في مكافحة الأزمة الاقتصادية محاطاً بالشكوك.

بعد مرور ما يزيد على عشرة أعوام على قيامه بشراء أول ورقة مالية حكومية في إطار برنامج مبدئي مدته ثلاثة أشهر بتكلفة 75 مليار جنيه إسترليني أثناء الأزمة المالية العالمية، سوف يتم "بنك إنجلترا" في الأسبوع القادم ما يفترض أنها الجولة الأخيرة من مشتريات هذه الأوراق بسبب ارتفاع معدل التضخم.

يجعل هذا القرار من "بنك إنجلترا" ثاني البنوك المركزية الكبرى في العالم بعد البنك المركزي في كندا، الذي يوقف برنامج التيسير الكمي أثناء جائحة كورونا.

ومع استعداد صنّاع السياسة النقدية لزيادة أسعار الفائدة في الأشهر المقبلة، ربما يصبح أول بنك مركزي يبدأ في تخفيض كمية السندات الهائلة التي استحوذ عليها خلال فترة انتشار الفيروس.

قد تصبح تلك الخطوة لحظة تحوّل في السياسة النقدية العالمية بتداعياتها المحتملة على الأوضاع المالية العامة، إذا تسبب وقف الدعم في رفع تكاليف الاقتراض على الحكومات.

انتهاء الصلاحية

قد تتحول أيضاً هذه الخطوة إلى منعطف بالغ الأهمية بالنسبة للمملكة المتحدة. فعلى مدى الأشهر القليلة الماضية وحدها، تعرَّضت هذه السياسة للنقد من قبل مسؤولين حاليين وسابقين في "بنك إنجلترا"، بالإضافة إلى مشرِّعين، يوجهون إليها أصابع الاتهام بدعم الأغنياء عن طريق تضخيم أسعار الأصول دون أن ينتج عنها فائدة اقتصادية على نطاق أوسع.

ومع فتح البنك المركزي الباب أمام أسعار الفائدة السلبية، سيصبح صناع السياسة النقدية أكثر ميلاً للتخلي عن برامج التيسير الكمي باعتبارها أسلوباً لتحفيز الاقتصاد عند الحاجة إلى ذلك.

قال غريغوري بردون، رئيس شؤون الاسثتمار المشارك لدى بنك "أربوثنوت لاثام"، وهو بنك خاص وشركة لإدارة الثروة في لندن: "حالياً تجاوز برنامج التيسير الكمي تاريخ صلاحية العرض، ويجب أن يتم تخفيضه ببطء وعناية".

يجب على "بنك إنجلترا" أن يتخذ قراره التالي فيما يتعلق بالسياسة النقدية في 16 ديسمبر، أي بعد يوم واحد من انتهاء مشترياته من السندات. وفيما يلي نظرة عن قرب على أسباب التساؤل عما إذا كانت برامج التيسير الكمي أكملت مسيرتها الطبيعية.

محافظ بنك إنجلترا: "ارتفاع أسعار الطاقة يعني أن التضخم قد يستمر لفترة أطول"

معارضة داخلية

يتعاظم الشك في جدوى هذه السياسة بين مسؤولي "بنك إنجلترا"، بما فيهم الأعضاء الجدد. وهذا أحد أسباب الشك في أنهم سيحرصون على إعادة تفعيل هذه الأداة في السياسة النقدية.

وتعبيراً عن ارتياحه، قال كبير الاقتصاديين "هو بيل" في الشهر الماضي: "إننا نتجه إلى عالمٍ سيشهد التخلي عن برامج التيسير الكمي".

ومنذ أن تولى منصبه في شهر سبتمبر الماضي، ظل يشكو من العواقب السلبية لهذه السياسة، وقال إننا في حاجة لمزيد من الدراسة البحثية.

يريد بيل "إعادة تركيز الجهود على تعميق فهمنا لأدوات السياسة وأطرها التي ظهرت نتيجة الأزمة المالية وتوابعها"، بحسب شهادة مكتوبة قُدِّمت للبرلمان.

كاثرين مان، وهي عضو جديد آخر ضمن صنّاع السياسة النقدية، تبدو هي الأخرى مقتنعة بذلك، وانضمت في نوفمبر الماضي إلى مايكل سوندرز، وديف رامسدن في التصويت على وقف شراء السندات في وقتٍ مبكر.

حتى محافظ البنك المركزي، أندرو بيلي، الذي رفع ميزانية "بنك إنجلترا" بأكثر من الضعف منذ تولى مسؤوليته في العام الماضي، يقول إنها "يجب أن تنخفض".

مسؤولو بنك إنجلترا يضاعفون إشارات الرفع الوشيك لأسعار الفائدة

أسعار فائدة سلبية

يُعدّ أحد أسباب اعتماد "بنك إنجلترا" اعتماداً كثيفاً على برامج التيسير الكمي على مدى العقد الماضي، أن المسؤولين أرادوا إجراءً لتنشيط الاقتصاد يستطيعون استخدامه دون المغامرة بتطبيق سياسة نقدية بأسعار فائدة تحت الصفر.

ربما لم يَعُدْ ذلك مشكلة كبيرة حالياً. ففي أوائل العام الحالي، غيَّر المسؤولون موقفهم من أسعار الفائدة السلبية، ووسعوا من صندوق أدواتهم حتى يشملها، مما يمنح "بنك إنجلترا" مساحة أوسع كثيراً لتيسير السياسة النقدية عند الضرورة.

شدد المسؤولون دائماً على أن أسعار الفائدة هي أداتهم المفضلة، وأن تخفيضها يحقق أثراً مباشراً أوضح كثيراً على الاقتصاد، مما يرفع توقعات أن تصبح سياسة التيسير الكمي أداة ثانوية مستقبلاً.

تململ وسط المصممين

حتى هؤلاء الذين أنشؤوا سياسة التيسير الكمي في أول مرة بالمملكة المتحدة يشعرون بالقلق. أكثرهم وضوحاً هو محافظ البنك السابق، ميرفين كينغ، الذي أشار إلى أن "بنك إنجلترا" كان مخطئاً في إبقائه على برنامج مشتريات بقيمة 450 مليار جنيه إسترليني، التي تم تخصيصها أثناء انتشار الجائحة.

كينغ بدأ سياسة التيسير الكمي في عام 2009، إذ كان حاكماً للبنك المركزي لمدة عشر سنوات حتى عام 2013، وقد أشرف على برنامج شراء للسندات بقيمة 375 مليار جنيه إسترليني.

اثنان من نائبي محافظ البنك المركزي في ذلك الوقت أيضاً تحدثا صراحة عن موقفهما. فقال تشارلي بين، في الشهر الماضي، إن تلك الأداة ينبغي استخدامها عرضاً بسبب أدائها "دون المثالي"، بينما نصح أيضاً بول تاكر ضد استخدام سياسة التيسير الكمي مرة أخرى.

كان لدى كلٍّ من، تاكر وبين، تحفظات عليها منذ فترة طويلة، وعبرا علنا عن شكوكهما في تأثيرها مبكراً جداً منذ عام 2012.

ضغوط سياسية

كذلك فإن نتائجها السياسية صعبة. في تقرير صادر عن مجلس اللوردات في يوليو الماضي، اتهم مشرِّعون في الغرفة العليا للبرلمان ومن بينهم كينغ "بنك إنجلترا" بـ"الإدمان".

وقالوا إن مسؤولي البنك يستخدمون هذه الأداة "علاجاً لكل شيء" في أي أزمة اقتصادية تقريباً، وبأن هذه السياسة تهدد بإشعال التضخم وزيادة عدم المساواة، وأنها لم تؤثر في تنشيط معدل النمو.

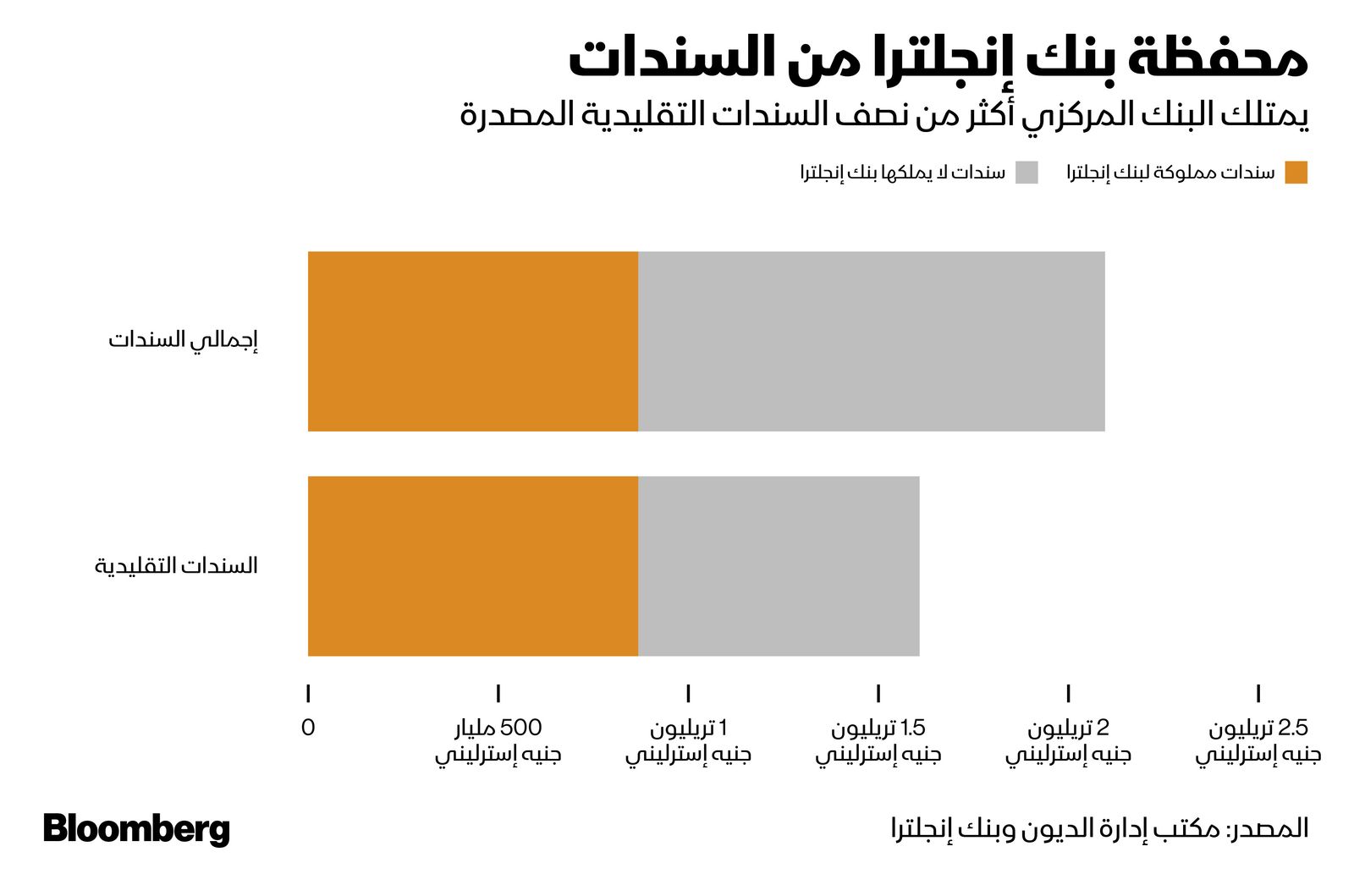

وقال رئيس اللجنة مايكل فورسيذ: "إن مدة استخدام وحجم برامج التيسير الكمي – التي تعادل حالياً 40% من إجمالي الناتج المحلي – تستلزم تدقيقاً شديداً وخضوعاً للمحاسبة. ومستقبلاً، يجب أن يلتزم البنك المركزي بدرجة أعلى من الشفافية، وأن يبرر أسباب استخدام سياسة التيسير الكمي ويُبيِّن مدى فاعليتها".

ورغم أن "بنك إنجلترا" بنك مستقل، قد تدفع هذه المعارضة مسؤولي البنك إلى التفكير مرتين قبل استخدام برامج التيسير الكمي مرة أخرى.

أداة للاستقرار

رغم كل هذا التململ، قد تعود سياسة التيسير الكمي بقوة إذا احتاج "بنك إنجلترا" مزيداً من الذخيرة في مواجهة أي أزمة، تماماً كما فعل أثناء انتشار الجائحة رغم أسباب التوتر والقلق التي سبقتها.

علاوة على ذلك، قد تكون هذه السياسة مفيدة باعتبارها أداة للاستقرار المالي في تهدئة الأسواق في أوقات التقلبات الحادة وأكثر فائدة من أي أداة نقدية.

وقد ألمح بيل إلى ذلك، مشيراً إلى أنه يرى بعض الحجة التي تدعم إشراك "لجنة السياسة المالية" في حوكمة برامج التيسير الكمي.

في نفس الوقت، دعا مسؤول الأسواق لدى "بنك إنجلترا" أندرو هاوزر هذا العام إلى تطوير جيل جديد من الأدوات يستهدف حالات عدم الفاعلية المالية، مما يجعل "بنك إنجلترا" من الناحية الفعلية "ملاذاً أخيراً في صناعة النقود".