ما الذي يتطلبه الأمر لإخراج التعافي الأمريكي من مساره وإعادة صانعي السياسة الفيدراليين إلى لوحة التخطيط؟ ليس كثيراً - وهناك الكثير من الأحداث المحتملة لتوجيه مثل تلك الضربة.

من ناحية، هناك حالة الجمود الخاصة بسقف الديون الأمريكية، أو الانهيار العقاري في الصين، أو ببساطة استمرار التحذيرات بشأن كوفيد، وكل ذلك يمكن أن يضر بالنمو والوظائف، ما يلغي خطط الفيدرالي المقترحة بخفض عمليات شراء السندات، ويدفع بأول زيادة في سعر الفائدة إلى عام 2024 أو ما بعده.

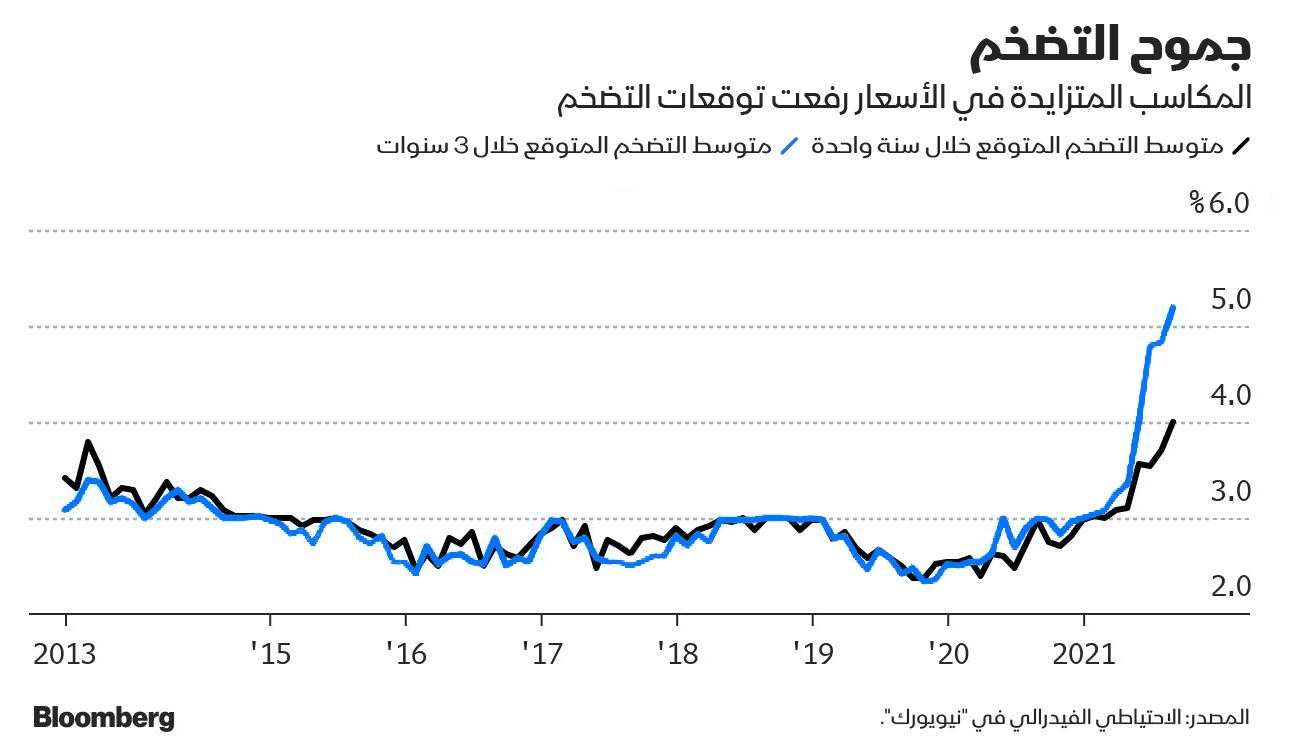

ومن ناحية أخرى، يمكن أن تؤدي الأزمات المستمرة في سلسلة التوريد إلى إبقاء التضخم مرتفعاً بشكل عنيد وتجعل توقعات التضخم غير واضحة، ما يؤدي إلى تسريع الخفض التدريجي للمحفزات، ورفع أسعار الفائدة في وقت أقرب في عام 2022.

اقرأ أيضاً: الفيدرالي يرجح رفع معدلات الفائدة في 2022 والاقتراب من تقليص شراء الأصول

لا توجد حلول سهلة

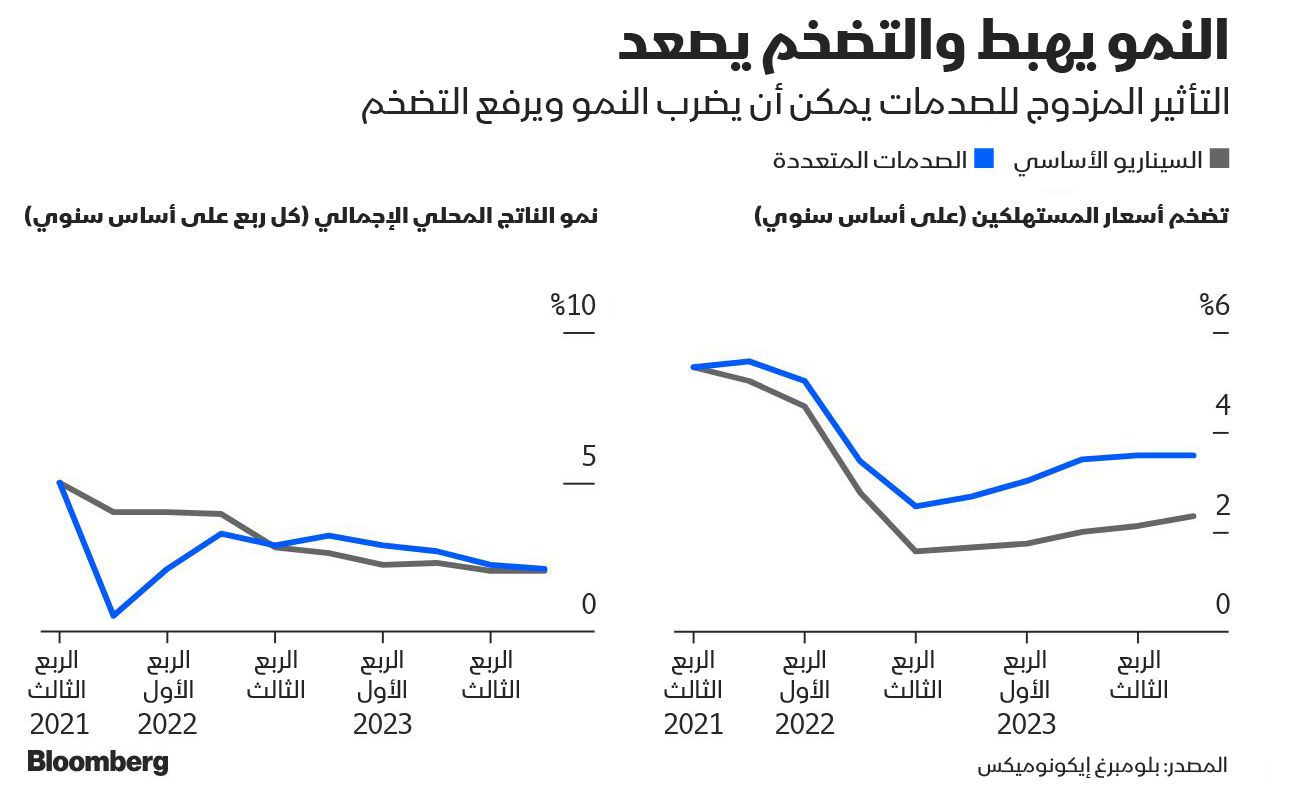

وإذا وصلت الصدمات من كلا الاتجاهين في وقتٍ واحد، فقد تكون النتيجة مزيجاً من النمو الضعيف والارتفاع السريع في الأسعار، ليس بنفس شدة الركود التضخمي في السبعينيات، لكنه مع ذلك سيترك رئيس الاحتياطي الفيدرالي، جيروم باول، وزملائه بدون حلول سهلة.

في ما يلي، نستخدم أداة النمذجة الجديدة الخاصة بـ "بلومبرغ إيكونوميكس" لاستكشاف هذه السيناريوهات، ولا يمثل أي واحد منهم السيناريو الأساسي، وفي وقتٍ يزداد فيه عدم اليقين، من المنطقي إيلاء المزيد من الاهتمام للمخاطر.

هل يتجه الاقتصاد الأمريكي نحو التباطؤ؟

ليس من الصعب إيجاد علامات على التباطؤ في الاقتصاد الأمريكي. وقدمت كشوف المرتبات لشهر أغسطس - 235 ألف وظيفة جديدة فقط وهو ثلث العدد المتوقع - إشارة حمراء، وجعل متحور "دلتا" المستهلكين حذرين مرة أخرى، وانخفض مؤشر جامعة ميشيغان للمعنويات في أغسطس، والذي شهد ستة انخفاضات فقط أكبر منذ إطلاق المؤشر الحديث في عام 1978.

وعند وضع كل القطع معاً يبدو أن التعافي الذي بدا أنه لا يمكن إيقافه قبل أسابيع قليلة فقط يفقد زخمه.

وفي "بلومبرغ إيكونوميكس"، قمنا بخفض توقعاتنا للنمو في الربع الثالث على أساس سنوي إلى 5%، من أكثر من 7% في بداية الربع، وقلص آخرون توقعاتهم أكثر إذ توقع الخبراء في بعض البنوك الكبرى نمواً يناهز 3%، وحتى لو انحسر متحور "دلتا"، فليس من الصعب تخيل سيناريوهات حيث يستمر التراجع.

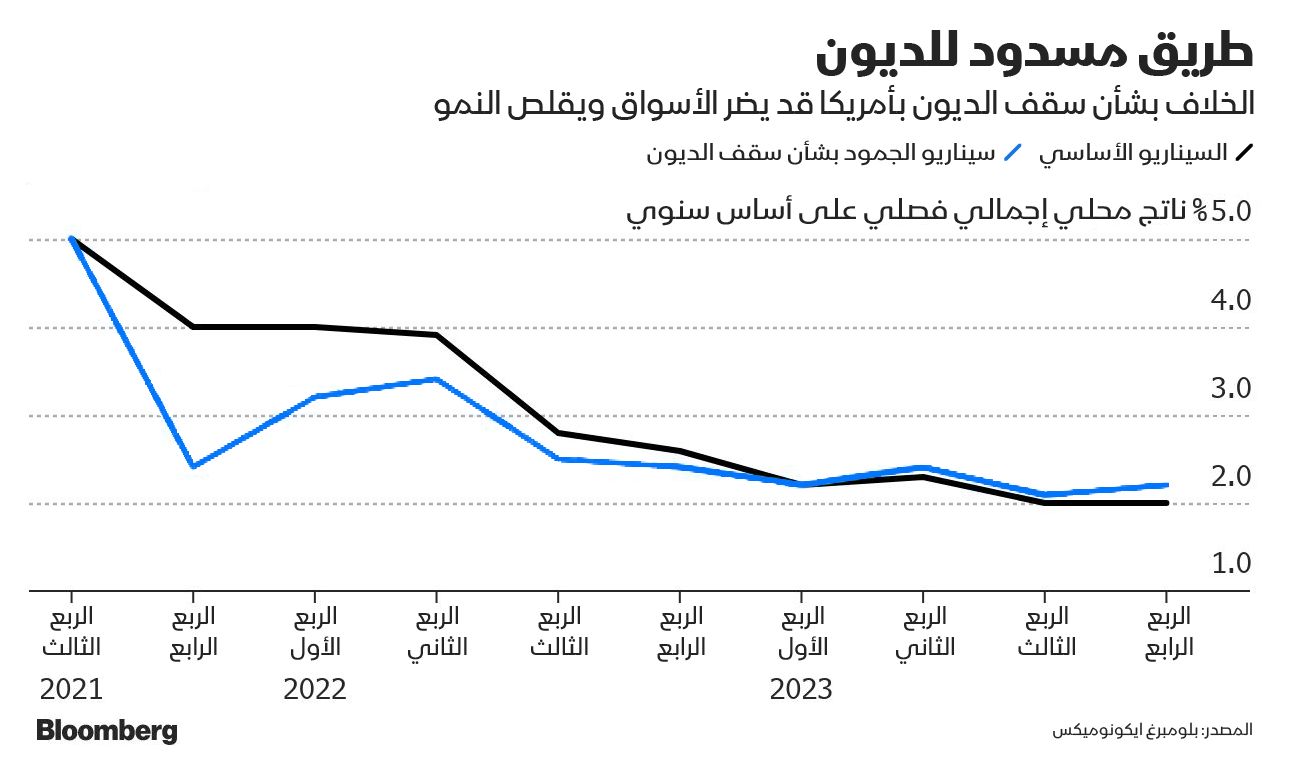

سقف الديون

ويتعلق أحد تلك السيناريوهات بالجمود الحزبي بشأن رفع سقف الديون الأمريكي، ومن المتوقع أن تصل الحكومة الأمريكية إلى أقصى حدود قدرتها على خدمة الديون في أكتوبر.

ولا يزال التخلف عن السداد، وهو حدث محتمل ذو نتائج كارثية على النظام المالي العالمي، لا يبدو احتمالاً مستبعداً، ولكن حتى من دون ذلك، يُظهر التاريخ الحديث أن الدوران حول هذه الاحتمالية، يؤدي إلى استمرار فترة العزوف عن المخاطرة في الأسواق، ويمكن أن يكون له عواقب وخيمة.

وبشكلٍ منفصل، فإن الإغلاق الحكومي الذي يبدأ في الأول من أكتوبر لن يكون مفيداً في الوقت الذي يكافح فيه الانتعاش بالفعل لترسيخ موطئ قدم له.

وفي الأسابيع الثلاثة التي تلت أزمة سقف الديون في عام 2011، انخفض مؤشر "ستاندرد آند بورز 500" بأكثر من 15% وارتفعت تكاليف اقتراض الشركات.

وباستخدام أداة "SHOK<GO>" على محطة بلومبرغ، نُقدِّر أن تكرار الأزمة سيشطب نحو 1.5% من النمو المتوقع للربع الرابع على أساس سنوي، ويضمن بداية صعبة لعام 2022.

المخاطر العالمية على خطة بنك الاحتياطي الفيدرالي

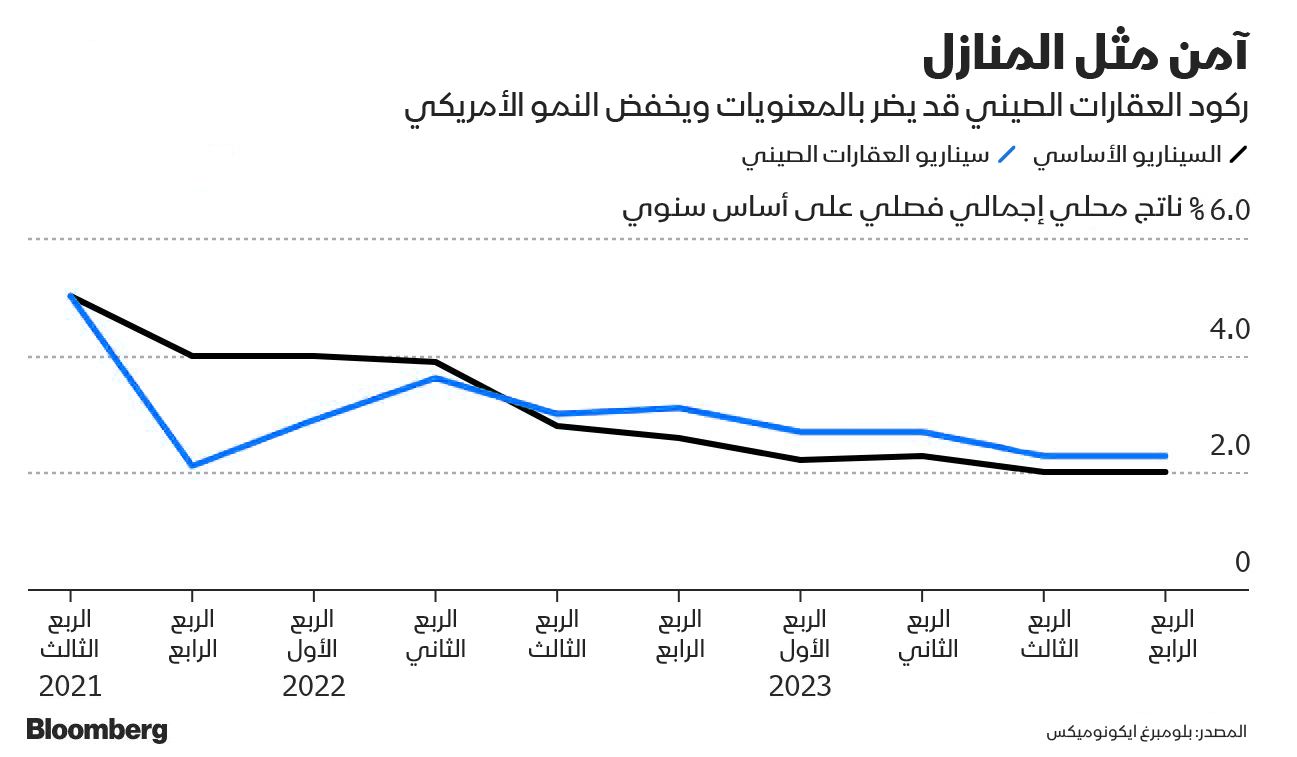

ليس كل المخاطر تنشأ بالقرب من الموطن. ولطالما طاردت المخاوف من انهيار سوق الإسكان في الصين الأسواق العالمية، وحالياً، حوَّلت أجندة "الرخاء المشترك"، للرئيس الصيني، شي جين بينغ، تلك المخاوف إلى احتمال حقيقي.

ويقوم المنظمون بقمع الانتهاكات التي أدت إلى تضخم قيم العقارات، وساعدت القيود الصارمة على الإقراض في الانخفاض الحاد في الأسعار والإنشاءات الجديدة، وهو ما جعل "إيفرغراند"، واحدة من أكبر شركات التطوير العقاري في الدولة، على أعتاب التخلف عن السداد.

ويمكن أن تكون عواقب الركود الأوسع نطاقاً وخيمة، لأن العقارات تدفع الطلب على كل شيء من الصلب والخرسانة إلى الأثاث والأجهزة الإلكترونية المنزلية، ومساهمتها بنسبة تصل إلى 29% من الناتج المحلي الإجمالي للصين كافية لتوضيح كل شيء.

ولا يتطلب الأمر انهياراً على طراز الرهن العقاري الثانوي لإرسال موجات من الصدمات في جميع أنحاء العالم والتأثير سلباً على اقتصاد الولايات المتحدة.

ومن المتوقع حالياً أن يدخل الاقتصاد الصيني عام 2022 بنمو يبلغ حوالي 5%، ويمكن أن يؤدي الركود العقاري إلى خفض هذه النسبة إلى 3%، مما سيوجه ضربة للشركاء التجاريين، ويخفض أسعار النفط والمعادن، ويمهد لفترة من العزوف عن المخاطر في الأسواق العالمية.

وبموجب هذا السيناريو، ستدخل الولايات المتحدة عام 2022 بانتعاش منخفض وبتضخم يعود إلى ما دون المستوى المستهدف عند 2%.

متى يرفع جيروم باول أسعار الفائدة؟

حدد باول المعايير التي سترفع بموجبها اللجنة الفيدرالية للسوق المفتوحة أسعار الفائدة: الوصول لحالة العمالة الكاملة، وتجاوز التضخم المستوى المستهدف عند 2% لبعض الوقت، وقد تعني الضربة للعمالة والطلب من أزمة سقف الديون أو صدمة الصين أن هذين المعيارين لن يتم استيفاؤهما.

ويمكن تأجيل البدء في رفع أسعار الفائدة إلى أجل غير مسمى، وانتقلت التوقعات بالفعل من عام 2023 إلى عام 2024 أو ما بعده، أما معايير التقليص التدريجي للمحفزات أقل صرامة.

ويبدو من المحتمل أن يبدأ التقليص في نهاية العام الجاري، ومع ذلك، إذا تعثر الانتعاش، فقد يضطر الاحتياطي الفيدرالي إلى إجراء تصحيح للمسار، وإدخال السلطة التقديرية في عملية تتوقع الأسواق استمرار تشغيلها على وضع الطيار الآلي.

وفي عام 2015، كان تراجع أسواق الأسهم والعملة في الصين، وما نتج عنه من تحوّل مستمر إلى تجنب المخاطر عالمياً، كافياً لتأجيل بدء دورة التشديد الأمريكية وإبطاء وتيرتها، وفي عام 2021، قد لا يتمتع الاحتياطي الفيدرالي بهذه الرفاهية.

ارتفاع التضخم

كانت مشكلات سلسلة التوريد - بدءاً من إغلاق الموانئ إلى نقص أشباه الموصلات والأخشاب - أحد العوامل الرئيسية التي دفعت التضخم في الولايات المتحدة إلى أكثر من 5% الصيف الجاري.

وهو ما مكَّن باول من تصنيف قفزات الأسعار على أنها "مؤقتة" وتهدئة المخاوف من حدوث دوامة تصاعدية. وتوفر القراءة المنخفضة لمؤشر أسعار المستهلك في شهر أغسطس بعض الدعم لهذه الفرضية.

ومع ذلك، لن يتطلب الأمر الكثير حتى تُبقي صدمات العرض الأخرى التضخم مرتفعاً بشكلٍ غير مريح.

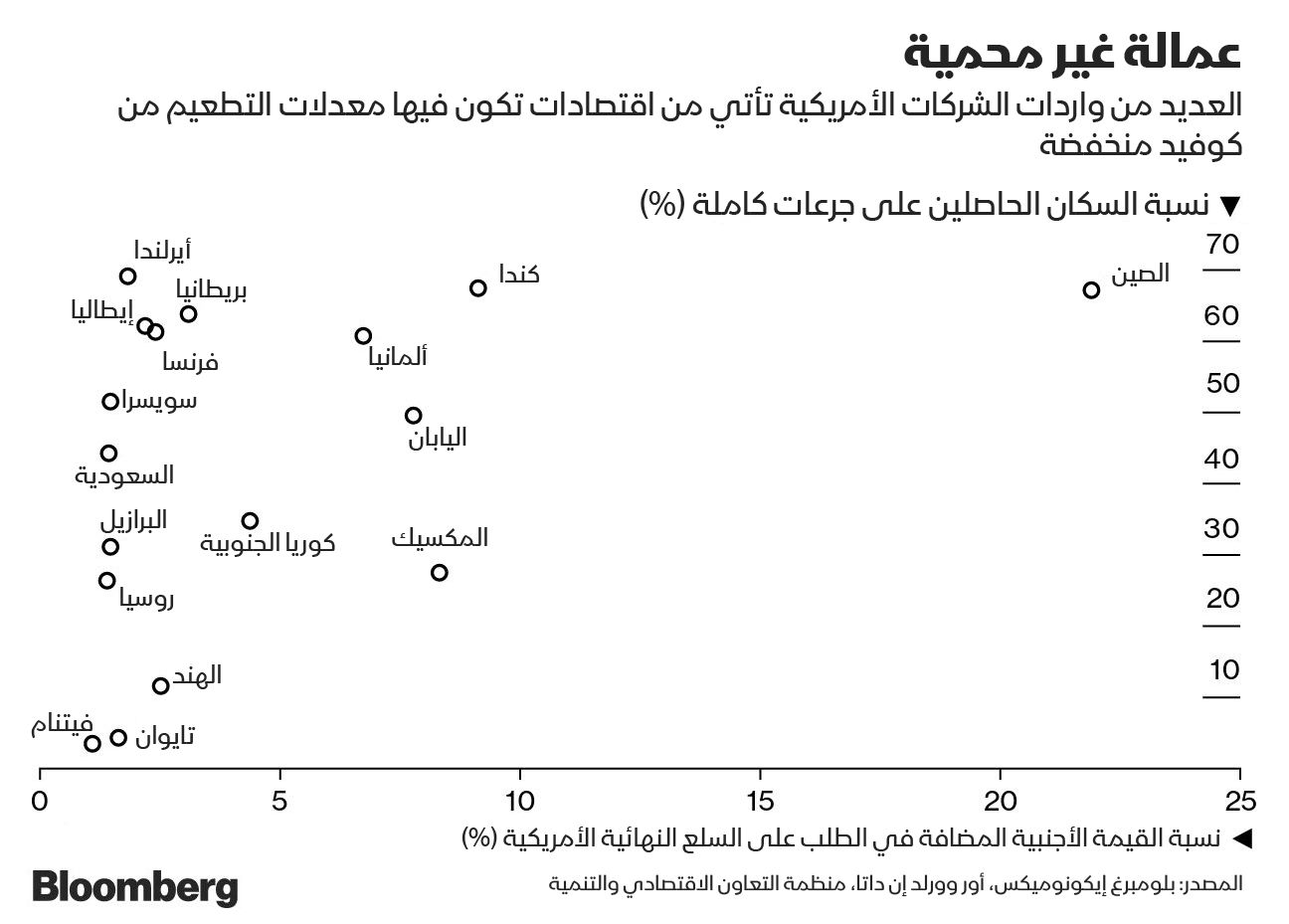

من الإلكترونيات المنزلية إلى المنسوجات، يقوم المستهلكون الأمريكيون بتحميل عربات التسوق الخاصة بهم بالسلع المصنوعة في آسيا ويتم تسليمها عبر سلاسل التوريد التي تتقاطع مع القارة.

وعندما بلغ معدل التضخم للسيارات المستعملة في الولايات المتحدة 45% العام الجاري، مدفوعاً بنقص أشباه الموصلات الذي أدى إلى فوضى في خطوط التجميع، فقد أوضح ما يمكن أن يحدث عندما تنهار تلك الروابط الهشة.

أزمات سلاسل التوريد

ويمكن أن يحدث الأمر مرة أخرى إذ تعني معدلات التطعيم المنخفضة في العديد من البلدان الآسيوية استمرار التعرض لعمليات الإغلاق، مثل تلك التي أغلقت مؤخراً مدينة يبلغ عدد سكانها 4.5 مليون نسمة في مقاطعة فوجيان الصينية.

وتعتمد جميع السلع المعمرة تقريباً في مؤشر أسعار المستهلك الأمريكي على مدخلات من الاقتصادات التي تم فيها تلقيح أقل من ثلث السكان.

وفي تايوان، إحدى نقاط الاختناق الرئيسية في سلسلة التوريد العالمية لأشباه الموصلات، لا تزال النسبة المئوية للسكان الذين تم تطعيمهم بالكامل في خانة الآحاد.

كل هذا يزيد من خطر حدوث المزيد من الصدمات "المؤقتة" للتضخم، وفي إحدى إشارات التحذير المبكرة، أعلنت شركة تايوان لأشباه الموصلات "TSMC" العملاقة، وفقاً لتقارير صحفية، عن خططٍ لرفع الأسعار بنسبة تصل إلى 20% العام المقبل.

مخاطر استمرار التضخم

بالنسبة للاحتياطي الفيدرالي، فإن استمرار التضخم المرتفع حتى عام 2022 سيكون مقلقاً في حد ذاته، والأسوأ من ذلك إذا أدى إلى تحول في النفسية التضخمية، أي إذا بدأت الشركات تشعر بالراحة عند رفع الأسعار، وبدأ العمال في المطالبة بأجور أعلى للتعويض.

إن هذا الخطر يذكرنا بدوامات أسعار الأجور في السبعينيات عندما تطلب الأمر ركوداً أداره الفيدرالي بقيادة "فولكر" لكبح توقعات التضخم في النظام.

ومن المرجح جداً أن تؤدي توقعات التضخم الجامحة إلى استجابة مبكرة وحازمة من الاحتياطي الفيدرالي: تسريع تقليص المحفزات ورفع سعر الفائدة في عام 2022.

سيناريو متشائم

وسيحدث السيناريو غير المربح للجميع إذا وقعت الضربتان - على الإنتاج والوظائف، وسلاسل التوريد والأسعار - في نفس الوقت، ما يترك مسؤولي الاحتياطي الفيدرالي في مأزق، فإذا يسر المركزي السياسة لدعم النمو، سيصُب الزيت على النار التضخمية، أما إذا شددها للسيطرة على الأسعار، ستؤدي إلى تفاقم معوقات الانتعاش، وبالتالي طرد المزيد من الأمريكيين من العمل.

وبالتأكيد، هذه الصدمات ليست جزءاً من السيناريو الأساسي لـ"بلومبرغ إيكونوميكس" إذ من الممكن أن يؤدي التوصل لاتفاق في الكونغرس أو القرار من قبل الديمقراطيين بالمضي قدماً في الأمر وحدهم إلى إزالة مخاطر التعثر.

وأثبتت الصين في السابق مهارتها في المناورة لتجنب انهيار قطاع الإسكان، ومعدلات التلقيح في آسيا تتزايد، كما كانت أحدث البيانات الأمريكية مشجعة نظراً لتباطؤ التضخم وارتفاع مبيعات التجزئة.

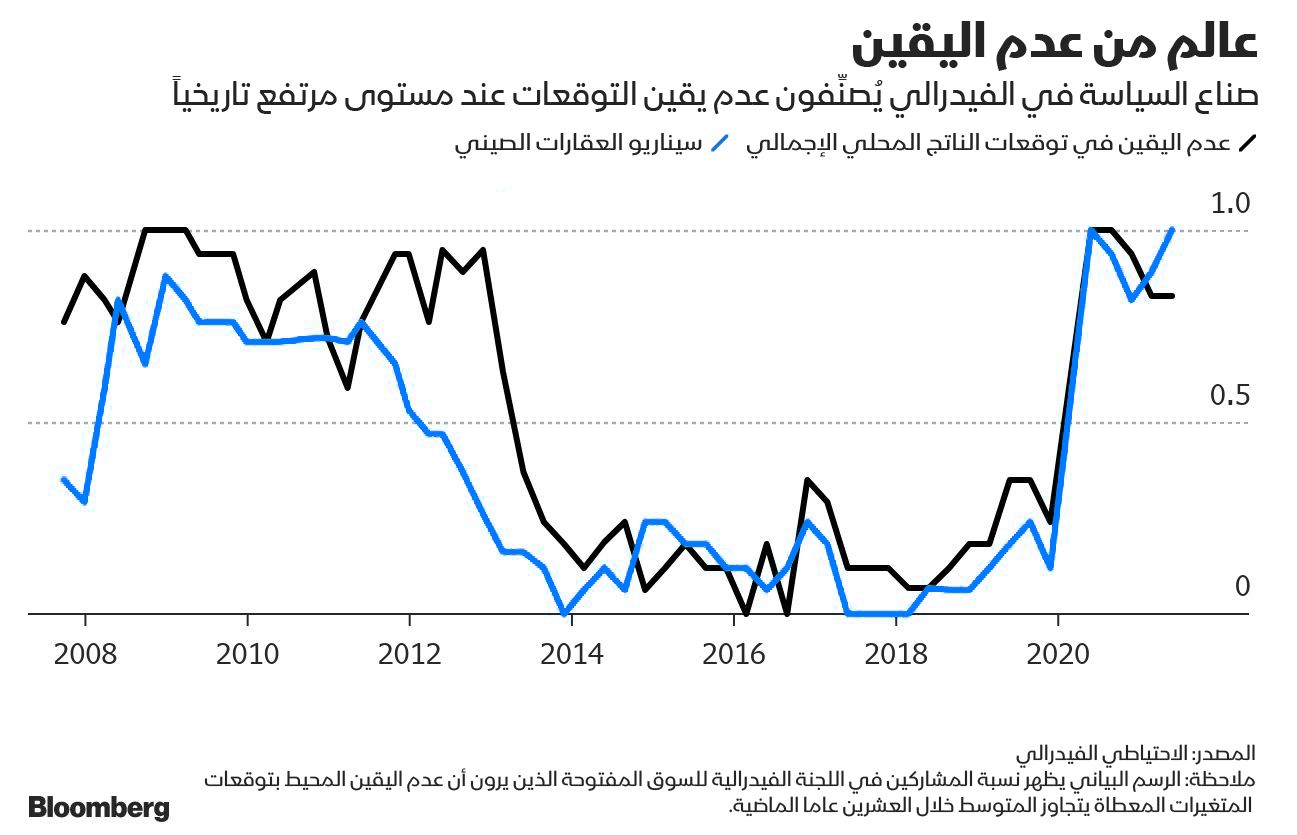

عدم اليقين

ومع ذلك، فإن أحد الدروس المستفادة من أزمة كوفيد هو عدم إضفاء الكثير من الثقة على السيناريو الأساسي، وفي بداية عام 2021، توقع القليلون أن التضخم سيشتد في الأشهر الأخيرة من العام - وهو دليل على أن التنبؤات هي أحد الضحايا العديدة للوباء - ويصنف جميع المشاركين الـ18 في اللجنة الفيدرالية للسوق المفتوحة عدم اليقين المحيط بالتوقعات على أنه أعلى من المتوسط خلال العشرين عاماً الماضية.

وقال رئيس الاحتياطي الفيدرالي السابق، آلان غرينسبان، إن "عدم اليقين ليس مجرد سمة مهمة في مشهد السياسة النقدية، وإنما هو السمة المميزة لهذا المشهد ".

وفي ظل انعكاس تداعيات متحور "دلتا"، وأزمة سقف الديون، والاضطرابات في سوق العقارات في الصين، وخطر التضخم المرتفع باستمرار، على التوقعات، تبدو هذه المقولة صحيحة بشكلٍ خاص اليوم.

وحتى في الوقت الذي يحدد فيه اجتماع الاحتياطي الفيدرالي في سبتمبر مزيداً من التفاصيل حول المسار المستقبلي لتقليص المحفزات ورفع أسعار الفائدة، نتوقع من باول وزملائه أن يتركوا لأنفسهم المرونة لتغيير المسار في مواجهة الظروف المتغيرة، وإذا تصادمت سيناريوهات المخاطر، فستحتاج إلى كل تلك المرونة وأكثر.

المنهج

تم إجراء التحليل باستخدام دالة "SHOK<GO>" على محطة بلومبرغ للاقتصاد الأمريكي، ويجسد النموذج التفاعل بين الطلب والتضخم وسعر الصرف وأسعار الفائدة عند حدوث الصدمات.

المعادلات في النموذج مختصرة الشكل وتقوم على النظرية الكينزية الجديدة، وتتضمن العلاقات الرئيسية علاقة "IS" ومنحنى فيليبس، وقاعدة تايلور، وتكافؤ معدل الفائدة المكشوف، ومجموعة من معادلات الانحدار الذاتي لتحديد الصدمات الخارجية، وتم تقدير النموذج باستخدام طرق "بايز" على بيانات ربع سنوية بين 2000-2019.

لنمذجة صدمة سقف الديون، قمنا بإدخال زيادة بمقدار 50 نقطة أساس في فوارق الائتمان وزيادة في الانحراف المعياري في حالة عدم اليقين في الربع الرابع من عام 2021، وتتوافق هذه القيم مع تحركات السوق التي شوهدت خلال مواجهة سقف الديون في عام 2011.

لنمذجة صدمة الصين، بدأنا ببحث أجراه الفيدرالي حول تأثير تباطؤ نمو الصين على الاقتصاد الأمريكي، وبأخذ تقديرات الفيدرالي، قمنا بإدخال صدمة في فجوة الإنتاج الأمريكية بنسبة -0.45% و-0.35% و-0.2% و-0.1٪ في الفترات من الربع الرابع 2021 إلى الربع الثالث من عام 2022.

لنمذجة صدمة توقعات التضخم، أضفنا 0.5% لتوقعات التضخم في كل فترة من الربع الأول من عام 2022 إلى الربع الرابع من عام 2022، وتتماشى الزيادة الناتجة في توقعات التضخم مع تلك التي لوحظت في استطلاع توقعات أسعار المستهلكين الذي أجراه الاحتياطي الفيدرالي في نيويورك.