وافقت شركة جنرال إلكتريك على بيع أعمالها في مجال تأجير الطائرات إلى منافستها شركة "إيركاب هولدنغز" (AerCap Holdings NV)، لتجمع بذلك بين أكبر ممولين للطائرات في العالم، في صفقة تمهد لإعادة تشكيل السوق الذي يعاني بالفعل جراء تفشي وباء فيروس كورونا.

وبموجب الصفقة، التي تقدر قيمتها بأكثر من 30 مليار دولار، ستحصل جنرال إلكتريك على 24 مليار دولار نقداً، بالإضافة إلى 111.5 مليون سهم، أي ما يعادل 46% من حصة الأسهم في الكيان المندمج الجديد، وفقاً لبيان صدر يوم الأربعاء. وستحصل شركة "جنرال إلكتريك" على مليار دولار إضافي من شركة "إيركاب" نقداً أو ديناً عند إتمام الصفقة.

أدى هذا الاندماج إلى ظهور شركة تأجير عملاقة بعد عامٍ أدت فيه الجائحة إلى إلحاق الضرر بقطاع الطيران، ودفع شركات الطيران في جميع أنحاء العالم إلى إلغاء طلبيات الطائرات، وتأخير عمليات التسليم، وتأجيل مدفوعات الإيجار. وتشير الصفقة أيضاً إلى نهاية شركة "جنرال إلكتريك كابيتال" (GE Capital)، الوحدة المالية للشركة التي كانت قوية ذات يوم، والتي سيجري ضم بقاياها للميزانية العمومية للشركة الأوسع. وقال "لاري كولب" الرئيس التنفيذي لشركة "جنرال إلكتريك" إن التأثير (الناجم عن الصفقة) سيكون التخلص من مخاطر تواجه الشركة. وأوضح "كولب" في مقابلة:

هذا تحول لجنرال إلكتريك لتصبح شركة أكثر تركيزاً وأبسط وأقوى. وسيمنحنا ذلك فرصة للتركيز بشكل كامل على أعمالنا الصناعية الأربعة.

وتراجع سهم شركة "جنرال إلكتريك" بنسبة 2% إلى 13.72 دولاراً قبل بدء التداول المنتظم في نيويورك. وارتفع سهم شركة "إيركاب" بنسبة 1% إلى 56.54 دولاراً. وفي وقت سابق من هذا الأسبوع، صعدت أسهم شركة "جنرال إلكتريك" إلى أعلى مستوى لها منذ مايو 2018، مدفوعة بتقارير عن وجود صفقة قيد التنفيذ، في حين قفزت أسهم شركة "إيركاب" إلى أعلى مستوى في أربعة أشهر تقريباً.

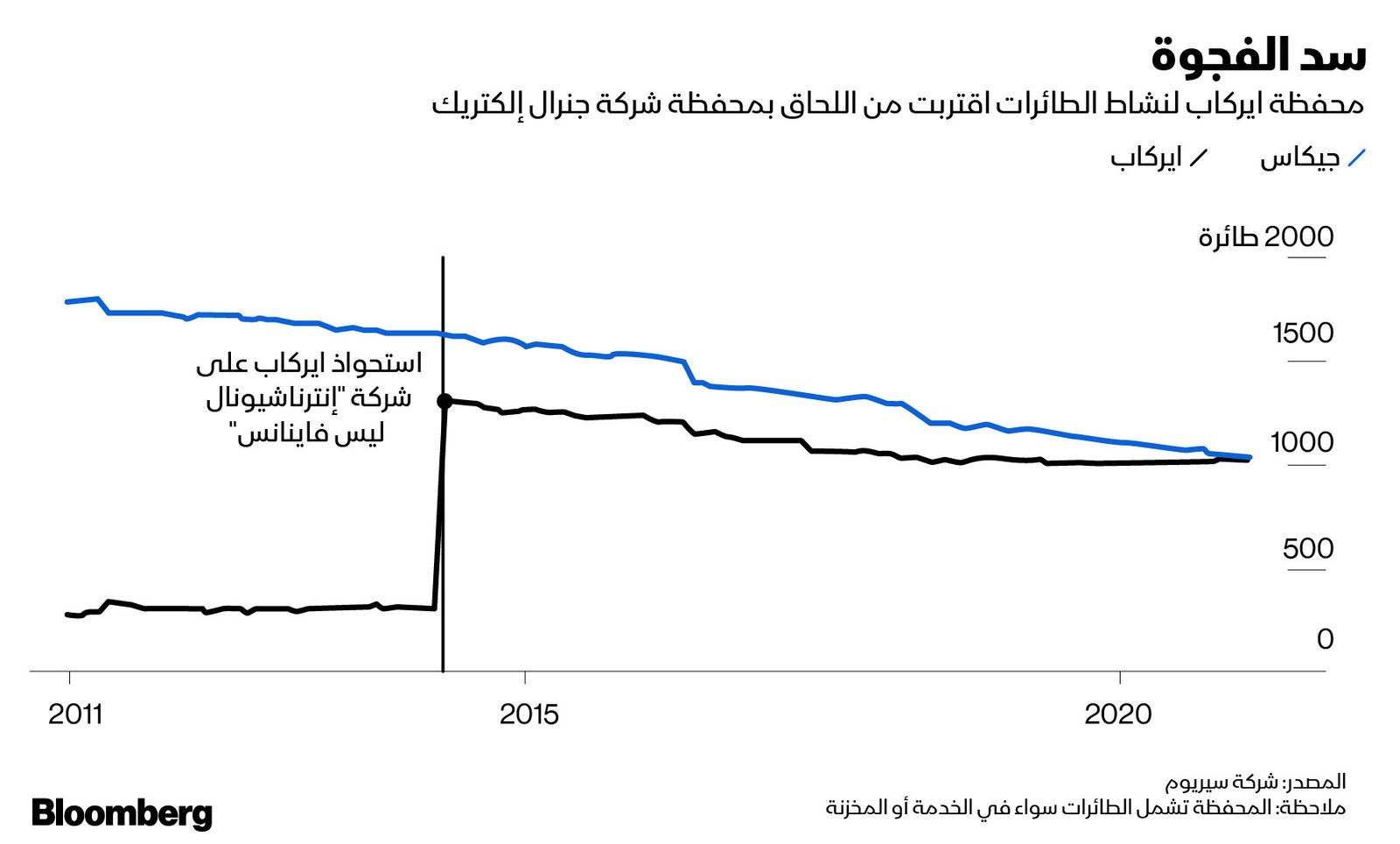

بالنسبة لشركة "إيركاب"، تضع الصفقة الشركة وسط انتعاش بالقطاع؛ حيث يعوّل على توسيع حملات التطعيم أن يشجع الناس على السفر مرة أخرى بعد الانخفاض غير المسبوق في الطلب على السفر العام الماضي. ومع إتمام صفقة الاستحواذ، ستمتلك شركة "إيركاب" وتدير مجموعة تضم أكثر من 2000 طائرة، حوالي 60% منها طائرات ضيقة الهيكل (ذات ممر واحد). وسيكون لدى الشركة سجل طلبات لحوالي 500 طائرة من أحدث جيل.

وقال "أينغوس كيلي" الرئيس التنفيذي لشركة "إيركاب" في بيان: "مع تسارع وتيرة التعافي في السفر الجوي، تمثل هذه الصفقة فرصة فريدة نعتقد أنها ستخلق قيمة طويلة الأجل لمستثمرين"؛ وأضاف: "سيؤدي هذا المزيج من الأعمال أيضاً إلى تعزيز شراكتنا الطويلة مع جنرال إلكتريك للطيران (GE Aviation)، والتي نتطلع إلى العمل معها عن كثب في المستقبل".

وجرى تصنيف التمويل بـ24 مليار دولار لـ"إيركاب" المتعهد بتقديمه من قبل مصرفي "سيتي غروب" و"غولدمان ساكس" كثاني أكبر قرض على مستوى العالم حتى الآن هذا العام، بعد حصول شركة " فرايزون كوميونيكيشنز" على 25 مليار دولار الشهر الماضي، وفقاً لبيانات بلومبرغ. ويمكن أن تساعد الصفقة كبيرة الحجم في تعزيز إصدارات القروض العالمية التي عانت من انخفاض بنسبة 42% على أساس سنوي.

التجزأة العكسية

بشكل منفصل، حافظت شركة "جنرال إلكتريك" على توقعاتها المالية لعام 2021، وتوقعت أرباحاً معدلة تتراوح من 15 إلى 25 سنتاً للسهم. جاءت هذه التوقعات متخلفة عن متوسط تقديرات المحللين التي جمعتها بلومبرغ والبالغة 26 سنتاً.

بالإضافة إلى ذلك، قالت الشركة إن مجلس إدارتها سيوصي بإجراء عملية تجزأة عكسية للأسهم بنسبة 1 مقابل 8 و"تخفيض متناسب في عدد الأسهم المصرح بببيعها لمستثمرين".

تعتبر عملية بيع وحدة "جنرال إلكتريك للطيران"، أو "جيكاس" Gecas، الصفقة الأكثر تميزاً حتى الآن توصل إليها "كولب" الذي تولى قيادة الشركة في عام 2018 بتفويض لإنقاذ أيقونة الصناعة الأمريكية. لقد تخلى عن الأصول لتقليص حجم تكتل الشركة غير العملي، مما أعطى سهم الشركة دفعة بعد انهيارها الذي قضى على مئات المليارات من الدولارات من القيمة السوقية.

[object Promise]تخطط الشركة التي تتخذ من مدينة بوسطن مقراً لها لاستخدام عائدات البيع لخفض الديون بنحو 30 مليار دولار، ولتخفيض متوقع يصل إجماليه لأكثر من 70 مليار دولار خلال الفترة الممتدة منذ نهاية عام 2018. ومن المتوقع أن تنتهي الصفقة في غضون تسعة إلى اثني عشر شهراً . وسيجري نقل أكثر من 400 موظف إلى شركة "إيركاب ".

ستحتسب جنرال إلكتريك 3 مليارات دولار تكاليف غير نقدية بسبب الصفقة في الربع الأول. وقد يجري تخفيض تصنيف الشركة من قبل مؤسسة "ستاندر آند بروز" بسبب دمج مالية شركة "جنرال إلكتريك".

صانع صفقات "جنرال إلكتريك"

قال "كولب" في البيان، إن الصفقة ستمكنهم من التخلص من مخاطر تواجه "جنرال إلكتريك" على نحو كبير والاستمرار في طريقهم إلى أن يكونوا شركة ذات رأس مال جيد. وأضاف أن جنرال إلكتريك ستربح كلاً من السيولة النقدية وحصة كبيرة في الشركة المدمجة الأقوى، مع المرونة في تحقيق الدخل وسط تعافي قطاع الطيران.

في العام الماضي، أكملت جنرال إلكتريك بيع أعمالها في مجال المستحضرات الدوائية الحيوية إلى شركة "داناهار كورب" (Danaher Corp)، الشركة السابقة التي كان يعمل بها "كولب"، مقابل 21.4 مليار دولار. وفي عام 2019، وافقت الشركة على بيع مشروع لتمويل الطائرات مقابل 3.6 مليار دولار لشركتي "أبولو غلوبال مانجمنت" و"أثينا هولدينغز" حيث قلصت الشركة المصنعة المتعثرة ذراع الإقراض الذي كان كبيراً في يوم من الأيام.

ستكتسب شركة التأجير للطائرات "إيركاب-جيكاس " الموسعة نفوذاً تفاوضياً مع الشركات المصنعة مثل "بيونغ" و"إيرباص". ومن المرجح أن تخضع لفحص مكافحة الاحتكار من السلطات والأطراف أصحاب المصلحة (المتأثرين بالصفقة). وستكون الشركة الجديدة أيضاً قادرة على التركيز على أقوى عملاء شركات الطيران خلال فترة التعافي من الجائحة، عندما يعتمد الكثيرون على شركات التأجير للحصول على مرونة في التمويل.

وقال "آيتور أورتيز"، محلل مكافحة الاحتكار في شركة "بلومبرغ إنتليجنس" قبل الإعلان عن الصفقة: "الجمع المحتمل بين الشركتين رقم 1 ورقم 2 في أي سوق عادة ما يكون سبباً كافياً للمنظمين للتدقيق في الصفقة، لكن هذا لا يعني بالضرورة أن المنظمين لن يوافقوا عليها أو أن هناك حاجة إلى تنازلات كبيرة". ويضيف: "حقيقة أن قطاع الطيران يواجه الاضطرابات في الوقت الحالي يمكن أخذها في الاعتبار في التحليل".

ترفع الصفقة من مكانة "كيلي"، الرئيس التنفيذي القوي لشركة "إيركاب" بعد أن ظهر على المسرح العالمي في عام 2014 من خلال استحواذ شركة "إيركاب" على شركة "إنترناشيونال ليس فاينانس كوربريشن" (ILFC) الرائدة في مجال التأجير من مجموعة "أمريكان إنترناشيونال" (American International Group) بقيمة 7.6 مليار دولار.

كانت قيمة شركة "إيركاب" السوقية، ومقرها "دبلن" والمدرجة في بورصة نيويورك، تبلغ 6.6 مليار دولار في 5 مارس الجاري، قبل تقارير عن محادثات شركة "جنرال إلكتريك".