لطالما حذّر المشرعون من أن أسعار الفائدة شديدة الانخفاض يمكن أن تسبب أزمات مفاجئة في أجزاء غير متوقعة من قطاع التمويل العالمي، لذا عندما فشل مصرف "سيليكون فالي بنك" (SVB) في مواجهة أزمة تمويل، تساءل المستثمرون ما إذا كانت محنته تنذر بمزيد من مشكلات أكبر أم لا.

تتمتع أغلب البنوك الرئيسية برأسمال أفضل بكثير مما كانت عليه قبل الأزمة المالية العالمية، لكن قاعدة ودائع "سيليكون فالي بنك" كانت تتركز بشكل استثنائي في الشركات الناشئة المدعومة برأس المال الجريء. وأثارت موجة البيع التي طالت أسهم البنوك بعد مشكلات "سيليكون فالي بنك" المخاوف من أن التأثيرات الممتدة لزيادات أسعار الفائدة قد تضر على الأقل بالبنوك الأكثر ضعفاً، ودفعت المنظمين الأميركيين لإطلاق حزمة دعم طارئة.

1- ماذا حدث لمصرف "سيليكون فالي بنك"؟

"سيليكون فالي بنك" هو البنك المتداول في البورصة الوحيد الذي يركز على سيليكون فالي ومشروعات التكنولوجيا الجديدة، وبالتالي كان راسخاً بقوة في مشهد الشركات الناشئة الأميركية، ويذكر موقعه الإلكتروني أنه قام بأعمال مع نحو نصف الشركات الناشئة الأميركية المدعومة برأسمال جريء، ومع 44% من شركات التكنولوجيا والرعاية الصحية الأميركية المدعومة كذلك برأس المال الجريء، والتي تحولت للطرح العام السنة الماضية.

يدرج الموقع الإلكتروني بين عملائه "شوبيفاي"، وشركة "أندريسن هورويتز" (Andreessen Horowitz) لرأس المال الجريء، وشركة الأمن السيبراني "كراود سترايك هولدينغز" (CrowdStrike Holdings). وفي 8 مارس، أعلنت شركته الأم "إس في بي فاينانشال غروب" (SVB Financial Group) أنها باعت 21 مليار دولار من الأوراق المالية في محفظته بخسارة قدرها 1.8 مليار دولار، وأنها ستطرح أسهماً جديدة بقيمة 2.25 مليار دولار لتعزيز الوضع المالي للبنك.

أزعج ذلك مجموعة من شركات رأس المال الجريء البارزة، مثل "فاوندرز فاند" (Founders Fund) المملوكة لبيتر ثيل، و"كوتيو مانجمنت" (Coatue Management)، و"يونيون سكوير فينتشرز" (Union Square Ventures)، والتي يُقال إنها طلبت من وحدات أعمال المحافظ لديها سحب أموالها من البنك. بحلول 10 مارس، تم التخلي عن جهود جمع رأسمال جديد أو إيجاد مشترٍ، ووُضع البنك تحت الحراسة القضائية لمؤسسة التأمين على الودائع الفيدرالية.

2- ماذا يعني الوضع تحت الحراسة القضائية لـ"سيليكون فالي بنك" وعملائه؟

قالت مؤسسة التأمين على الودائع الفيدرالية إنها أسست بنكاً جديداً، وهو البنك الوطني للتأمين على الودائع في سانتا كلارا، لحمل أصول "سيليكون فالي بنك"، وذكرت أن المودعين المؤمن عليهم -وهم من يمتلكون 250 ألف دولار أو أقل في حساباتهم- سيتمكنون من الوصول لأموالهم اعتباراً من 13 مارس.

عادة تعني الحراسة القضائية أن ودائع البنك ستُنقل إلى بنك آخر في وضع مالي جيد، أو أن تتولى المؤسسة الفيدرالية للتأمين على الودائع سداد مستحقات المودعين إلى الحد المؤمن عليه، ثم تبيع مؤسسة التأمين على الودائع في العادة أصول البنك المنهار إلى مؤسسات مالية أخرى، وتسدد من العائدات أموال أصحاب الودائع غير المؤمن عليها.

قالت الجهة التنظيمية إن المودعين غير المؤمن عليهم يحصلون على شهادة حراسة قضائية ببقية أموالهم غير المؤمن عليها، مضيفة أنها لا تعرف بعد حجم هذا المبلغ.

3- هل قد يظهر مشترٍ؟

اشترى بنك "إتش إس بي سي" الذراع البريطانية لمصرف "سيليكون فالي بنك" بمبلغ رمزي قدره جنيه إسترليني، وقال بنك إنجلترا إن "أموال جميع المودعين في فرع "سيليكون فالي بنك" بالمملكة المتحدة آمنة ومضمونة نتيجة هذه الصفقة".

قالت الشركة الأم لمصرف "سيليكون فالي بنك" إنها تستكشف إمكانية بيع أصول أخرى. في عمق الأزمة المالية العالمية منذ 15 عاماً، رتب المنظمون الأميركيون، في سابقة هي الأولى من نوعها، صفقات بيع اضطراري لبنكي "بير ستيرنز" و"ميريل لينش" إلى "جيه بي مورغان تشيس آند كو"، و"بنك أوف أميركا كورب" على التوالي. لكن تلك المصارف المنهارة كانت ذات أهمية للنظام المالي بسبب التزامات الديون الخاصة بها تجاه البنوك الأخرى، ومن غير الواضح ما إذا كان "سيليكون فالي بنك" سيحظى بنفس المعاملة.

4- لماذا اتضح أن مصرف "سيليكون فالي بنك" ضعيف للغاية؟

اجتمعت عوامل عدة تسببت في أزمته، بعضها يتعلق فقط بالمصرف، بينما البعض الآخر هو مصدر مخاوف أوسع في قطاع البنوك، لكن خلف جميع العوامل تقف الزيادات السريعة في أسعار الفائدة التي طبقها الاحتياطي الفيدرالي خلال العام الماضي لكبح التضخم الأعلى في عقود.

كانت إحدى التداعيات لهذه الزيادات والتي أضرت بـ"سيليكون فالي بنك" بشكل خاص هي تراجع أداء شركات التكنولوجيا الناجحة التي كانت مصدر نموه السريع، بينما تتمتع البنوك الأخرى بقاعدة عملاء أوسع، ومع جفاف رأس المال الجريء، لجأ عملاء "سيليكون فالي بنك" لودائعهم وسحبوا الأموال النقدية التي يحتاجونها للاستمرار.

5- ماذا حدث بعد سحب العملاء ودائعهم؟

لمواكبة تدافع العملاء لسحب أموالهم، اضطر مصرف "سيليكون فالي بنك" لبيع أصول بما فيها السندات التي فقدت جزءاً كبيراً أساساً من قيمتها، ما تسبب في خسائر قدرها 1.8 مليار دولار والتي لم تكن لتصيب المركز المالي للبنك لو احتفظ بالديون حتى موعد الاستحقاق.

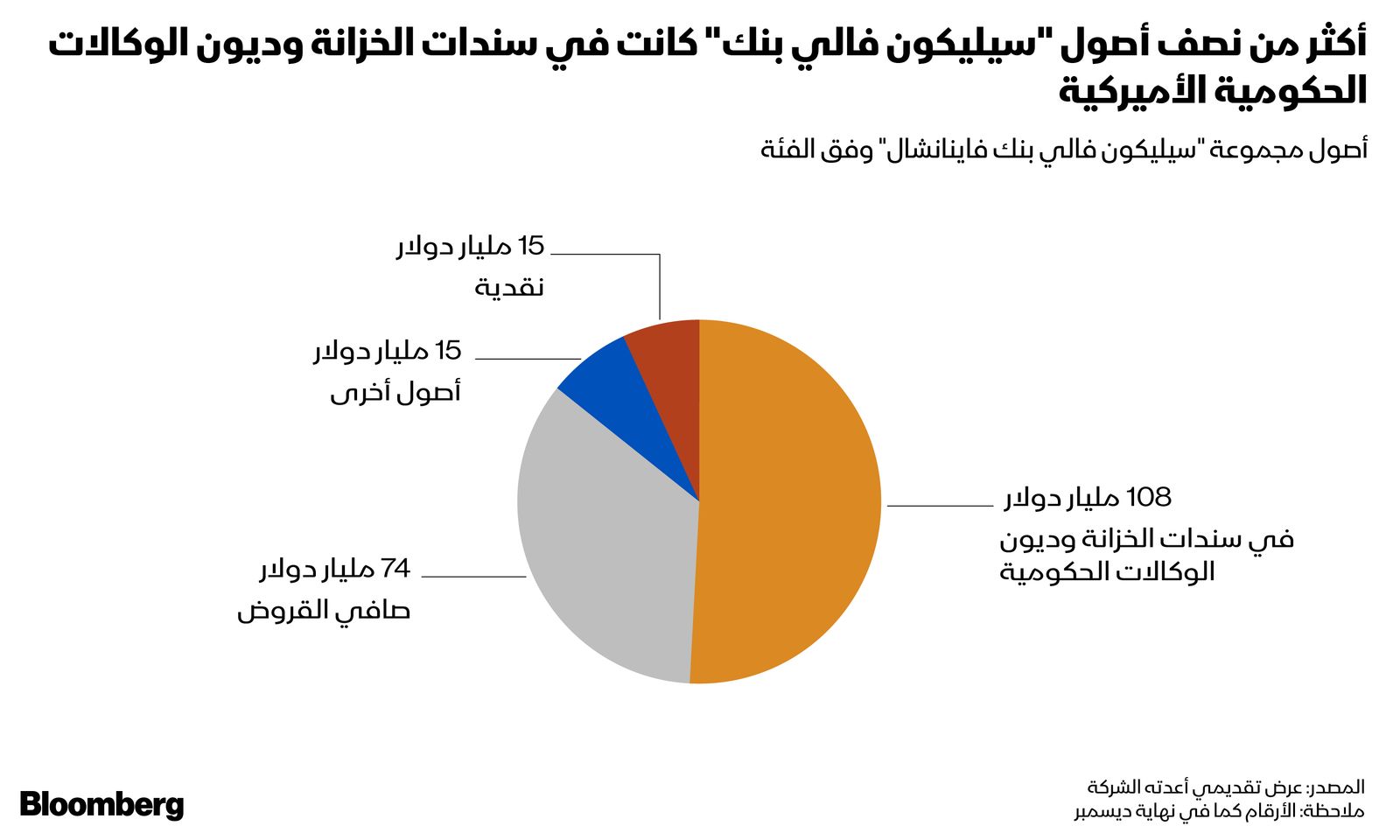

أيضاً هناك هيكل التمويل للمصرف والذي جعله هشاً على نحو خاص، فجميع البنوك الأميركية تحتفظ بجزء من أموالها في سندات الخزانة وسندات أخرى، كما أن زيادات الفائدة من قبل الفيدرالي جعلت السندات الحالية أقل قيمة بسبب عائداتها المنخفضة، لكن مصرف "سيليكون فالي بنك" أخذ الأمر لمستوى جديد، فقد تضخمت محفظة السندات لديه لأكثر من نصف إجمالي الأصول، أي أعلى بكثير من المستوى الطبيعي.

6- لماذا توجد مخاوف من العدوى؟

جاء انهيار مصرف "سيليكون فالي بنك" بعد يومين من الإغلاق المفاجئ للشركة المصرفية "سيلفرغيت كابيتال كورب" (Silvergate Capital Corp)، ورغم أن الحالتين غير مترابطتين تقريباً، لكن كان هناك أوجه تشابه، إذ أجبرتها السحوبات على بيع أصول بالخسارة مثلما حدث مع المصرف، ما قاد "سيلفرغيت" إلى الإعلان عن إغلاق أبوابها.

ثم بعد يومين من انهيار مصرف "سيليكون فالي بنك"، تحرك المشرعون لإغلاق بنك صديق لقطاع التشفير وهو "سيغنتشر بنك" (Signature Bank)، ومقره نيويورك، ما سلط الضوء على الحاجة الملحة لتبني جهود لدعم النظام المصرفي في البلاد.

قبل كل ذلك، تراجعت أسهم البنوك الأميركية بسبب تحذير "كي كورب" (KeyCorp)، وهو مصرف إقليمي، من تزايد الضغوط للدفع أكثر للمدخرين إذ إنه مع صعود أسعار الفائدة يمكن أن يتحول المودعون إلى بنوك تقدم فائدة أعلى.

ويمكن للبنوك إما رفع سعر فائدتها على حساب الأرباح، أو أن تواجه احتمال التدافع وتعزيز قاعدتها التمويلية إذا غادر المودعون. وفي 12 مارس الجاري، تدخلت الجهات التنظيمية الأميركية.

7- هل توقع أحد ما حدث؟

تتزايد المخاوف حول تأثير رفع أسعار الفائدة على المراكز المالية للبنوك، ورغم أن الفائدة الأعلى تعزز إيرادات البنوك، فإنها على المدى القصير تجبرهم على خفض قيمة الأصول التي يحملونها، وإجمالاً، سجلت البنوك الأميركية خسائر غير محققة قيمتها 620 مليار دولار من الديون المتاحة للبيع أو المحتفظ بها حتى أجل الاستحقاق نهاية العام الماضي، وفق البيانات المقدمة لمؤسسة التأمين على الودائع الفيدرالية.

أشارت المؤسسة في مارس إلى أن هذه الخسائر الورقية "قلصت بشدة رأس المال السهمي لقطاع البنوك"، ومؤخراً في يناير، أخبر المدير المالي لمصرف "سيليكون فالي بنك"، دانيال بيك، المستثمرين بأنه لا توجد "أي رغبة" في تغيير شامل في محفظة البنك للأصول المتاحة للبيع. لكن كل ذلك تغير الشهر الجاري.