تمضي "أرامكو" السعودية قُدماً في طرح وحدتها لتجارة النفط، والتي ستُعد واحدة من أكبر الاكتتابات في العالم هذا العام، وفق لأشخاص مطلعين على الأمر.

قالت المصادر إن أكبر شركة نفط في العالم تعمل مع مستشاريها لإدراج ذراعها التجاري "أرامكو لتجارة المنتجات البترولية" في الرياض بنهاية العام أو أوائل عام 2023.

أرامكو بصدد إضافة المزيد من البنوك لإدارة الطرح العام الأوّلي الذي قد يقيِّم الوحدة بأكثر من 30 مليار دولار، وفق المصادر.

أفادت بلومبرغ في مايو أن الشركة عينت ثلاثة بنوك في وول ستريت كمستشارين رئيسيين للطرح. وقالت المصادر إنه لم يتم اتخاذ قرارات نهائية، ويمكن تأجيل أو إلغاء الاكتتاب العام إذا ساءت ظروف السوق.

وامتنعت أرامكو عن التعليق.

الاكتتابات السعودية

في وقتٍ تعاني سوق الاكتتابات الأولية العالمية، بسبب ضعف الاقتصادات وارتفاع التضخم، لا يزال هناك "شهية" مرتفعة لمثل هذه الصفقات في السعودية، التي يُعدُّ اقتصادها الأسرع نمواً ضمن مجموعة العشرين للاقتصادات الكبرى، إذ جذبت "الحفر العربية"، وهي شركة متخصصة بخدمات حقول النفط، طلبات بقيمة 43 مليار دولار عند طرحها للاكتتاب في بورصة الرياض هذا الشهر.

يتزامن تسريع أرامكو لوتيرة الصفقة مع سعي شركات النفط الوطنية الأخرى في الخليج العربي لتعزيز أذرعها التجارية، إذ أفادت بلومبرغ الشهر الماضي أن شركة بترول أبوظبي الوطنية (أدنوك) تدرس شراء كل أو جزء من مجموعة "غنفور" (Gunvor Group) لتداول السلع الأساسية، بما سيمثل إحدى أكبر الصفقات في الصناعة منذ سنوات. كما أعلن الرئيس التنفيذي لشركة قطر للطاقة، هذا الأسبوع، أن شركته تتطلّع لتوسيع نشاطها التجاري، لكن ذلك سيتم بتنمية نشاطها الأساسي وليس من خلال عمليات استحواذ.

قامت شركات الطاقة الغربية الكبرى بما في ذلك "شل" و"توتال إنيرجي" في العقود الأخيرة ببناء أذرع تجارية كبيرة تربح أحياناً مليارات الدولارات سنوياً، لكنها تميل إلى الكشف عن القليل عن عملياتها.

وتأتي خطة طرح وحدة أرامكو للاكتتاب العام أيضاً وسط تصاعد التوترات بين المملكة العربية السعودية والولايات المتحدة. ردت إدارة بايدن بغضب على قرار هذا الشهر من قبل "أوبك+" بخفض الإنتاج.

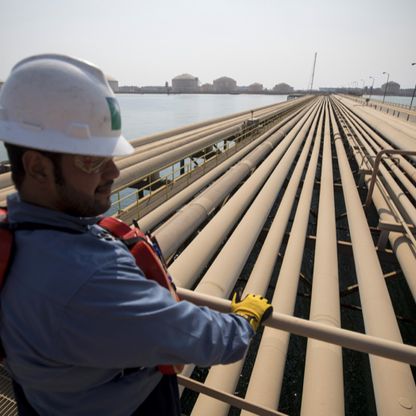

تأسست شركة "أرامكو للتجارة" عام 2011، وهي تشتري وتبيع كل شيء من النفط الخام إلى الديزل والغاز الطبيعي المسال. في عام 2020، قامت الشركة بتداول حوالي 5 ملايين برميل يومياً من الخام والمنتجات المكررة، وتسعلى لزيادتها إلى 6 ملايين بحلول عام 2023، وفق إبراهيم البوعينين، الرئيس التنفيذي آنذاك. من شأن هذه الخطط أن تضع الشركة بين أكبر متداولي الطاقة في العالم.

هذا العام، أصبح البوعينين رئيساً لقسم المبيعات والتجارة في أرامكو. محمد الملحم، الرئيس التنفيذي الجديد لشركة أرامكو للتجارة، يتبعه على نحو مباشر.

باعت الشركة الأم حوالي 2% من أسهمها في عام 2019. وكان هذا أكبر طرح عام أوّلي في العالم، على الرغم من أن العديد من كبار المستثمرين الدوليين لم يشتروا السهم لأنهم شعروا أن الأسعار باهظة للغاية.

تضخ أرامكو حوالي 11 مليون برميل من الخام يومياً وتبلغ قيمتها 2.09 تريليون دولار، وهي الثانية بعد شركة أبل بين الشركات العالمية.