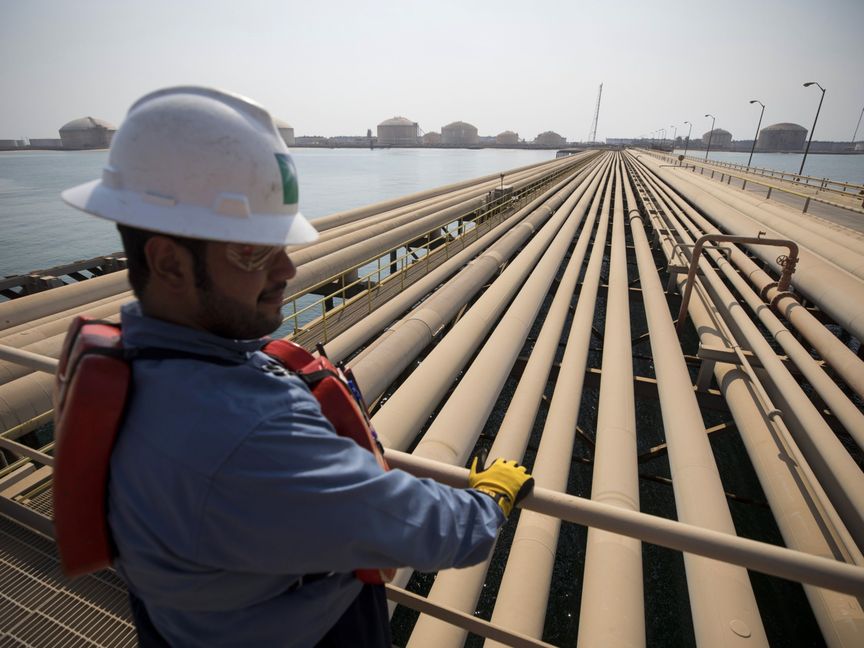

منحت صفقتان أجرتهما شركة" أرامكو السعودية" لبيع حصة من خطوط أنابيب النفط والغاز المملوكة لها، قيمة تبلغ 57 مليار دولار لشركتين تابعتين لـ"أرامكو"، وقد وزِّعت بواقع 25.3 مليار دولار لشركة "أرامكو" السعودية لإمدادات الزيت الخام، و31.6 مليار دولار لشركة "أرامكو أرامكو" لإمداد الغاز.

يأتي التقييم بعد أن أتمت "أرامكو السعودية" صفقتي بيع أصول، الأولى؛ تضمَّنت بيع حصة من أنابيب النفط الخام بقيمة 12.4 مليار دولار، لتحالف دولي يضم مستثمرين بينهم: "إي آي جي"، و"مبادلة للاستثمار"، إذ استحوذ التحالف بموجب الصفقة على 49% من شركة "أرامكو" لإمدادات الزيت الخام، لتبلغ بذلك القيمة الإجمالية للشركة 25.3 مليار دولار.

"أرامكو" تؤجر شبكة أنابيب الغاز لـ "بلاك روك" و"حصانة"بـ 58 مليار ريال

أما الصفقة الثانية، وقيمتها نحو 15.5 مليار دولار؛ فقد شملت بيع حصة من أنابيب الغاز لتحالف عالمي بقيادة "بلاك روك"، ليتملّك التحالف بموجب الصفقة 49% من شركة "أرامكو" السعودية لأنابيب الغاز، وبناء على الصفقة؛ فإنَّ التقييم يبلغ 31.6 مليار دولار.

جمعت شركة "أرامكو" السعودية من هاتين الصفقتين ما مجموعه 27.9 مليار دولار، وهو ما يتجاوز ما جمعته الشركة من الطرح العام الأولى بنهاية عام 2019، والبالغ 25.6 مليار دولار.

"أرامكو" تُنجز صفقة "الأنابيب" بقيمة 12.4 مليار دولار مع تحالف يضمّ الصين والإمارات

تسييل الأصول

حول الاستراتيجيتة الأفضل للشركة فيما يتعلق بجمع السيولة؛ قال لـ"الشرق" رئيس إدارة الأبحاث في شركة الراجحي المالية مازن السديري، إنَّ تسييل الأصول يختلف عن طرح الأسهم، إذ تسعى الشركات الكبرى، ومنها "أرامكو" نحو تطبيق نظام الإيجارة الرأسمالية بهدف تحقيق الازدهار وتعظيم الأصول.

توقَّع السديري أنَّ "أرامكو" لن تسعى إلى طرح المزيد من الأسهم، وذلك لكبر حجم الشركة، مشيراً إلى أنَّ ما يدفع الشركات الكبرى، ومنها "أرامكو" لبيع الأصول، هو تفضيل بعض المستثمرين المشاركة في الشركات نفسها، وليس من خلال أسهمها.

أضاف رئيس إدارة الأبحاث في شركة الراجحي المالية أنَّ تسييل الشركات الكبرى لأصولها من خلال بيعها وتأجيرها هي استراتيجية تستخدمها الشركات لجذب مستثمرين مختلفين ونوعيين ، مشيراً إلى أنَّ طرح "أرامكو" لأسهمها للاكتتاب العام كان من أهدافه رفع حوكمة الشركة وشفافيتها، ووضع أساس لتقييم أصولها .

بديل أفضل من الاقتراض

من جانبه، قال رئيس المركز الخليجي للاستشارات المالية محمد العمران لـ"الشرق"، إنَّ الصفقات التي أتمّتها شركة "أرامكو" هي صفقات "بيع وإعادة استئجار"، وتعد ذكية، وهذا ما يتم العمل عليه من قبل الشركات الكبرى، ويساعدها ذلك في توسّع أعمالها بدلاً من اقتراضها.

وحول طرح المزيد من الأسهم، أو بيع الأصول لشركة "أرامكو"؛ قال العمران، إنَّ طرح المزيد من الأسهم للاكتتاب العام، هو قرار لا يعود للشركة، بل يعود للحكومة السعودية، مشيراً إلى أنَّ الشركة قد تطرح أسهماً لمستثمرين صينيين، وفق ما أعلن عنه رئيس مجلس إدارة شركة "أرامكو"، وذلك على حد قوله.

وتؤكد هذه الصفقات الأخيرة مساعي "أرامكو"، التي تشكل مصدر دخل مهم للسعودية، لتحويل أصولها التي كانت خاضعة حصراً للحكومة إلى أصول نقدية، سعياً لتوليد عائدات للحكومة، في حين تسرّع السعودية جهودها لتنويع الاقتصاد الذي يعتمد بشكل أساسي على النفط.