تأخرت مجموعة "إيفرغراند" الصينية بالفعل عن سداد مدفوعاتها تجاه البنوك، والمورِّدين، وحاملي المنتجات الاستثمارية الداخلية، كما لم تُعطِ أية مؤشرات على أنَّها دفعت قسيمتي سندات بالدولار مؤخَّراً.

أما الآن، فقد تواجه شركة التطوير العقاري الأكثر مديونية في العالم اختبار الديون الكبير القادم اعتباراً من يوم الأحد، مما يبرز المخاطر الأوسع للالتزامات المبهمة في أسواق الائتمان التي تعيش بالفعل في حالة من القلق والترقب.

"فيتش" تخفض تصنيف "إيفرغراند" من جديد مع اقتراب مواعيد دفع كوبونات السندات

في هذا الصدد، قال أشخاص مطَّلعون، إنَّ هناك سندات دولارية تستحق في 3 أكتوبر، صدرت بمبلغ أولي قدره 260 مليون دولار من قبل كيان يسمى "جامبو فورتشن إنتربرايزس" (Jumbo Fortune Enterprises)، مضمونة من قبل "إيفرغراند". ونظراً لوقوع موعد الاستحقاق يوم الأحد؛ فإنَّ تاريخ الاستحقاق الفعلي هو يوم الإثنين. والمُصدِر هو مشروع مشترك، ومن ضمن الملاك "هينغدا ريل استيت" (Hengda Real Estate)، الوحدة الرئيسية لمجموعة "إيفرغراند" في البر.

التخلف عن السداد

ما من شكٍّ في أنَّ عدم دفع أصل السند قد يُشكِّل تخلُّفاً عن السداد. لا؛ فالسند ليس له فترة سماح، على الرغم من أنَّه سيتمُّ السماح بخمسة أيام عمل في حال كان الإخفاق في السداد ناجماً عن خطأ إداري وتقني، وفقاً للأشخاص المطَّلعين. وفي الحقيقة، لم تكن تفاصيل الضمانات معروفة على نطاق واسع نظراً لأنَّ نشرة إصدار السندات ليست متاحة للجمهور، ولم تكن الصفقة مدرجة في البورصات.

وحدة تابعة لـ"إيفرغراند" تعترف بعدم قدرتها على الوفاء بالتزاماتها المالية

وفي الواقع، قد يؤدي أي إخفاق في سداد سندات "جامبو فورتشن" أيضاً إلى مخاطر التخلُّف عن السداد لسندات "إيفرغراند" الأخرى، وفقاً لمحلِّل بلومبرغ إنتليجنس، دانييل فان. كما من المحتمل أن يطلب دائنو سندات "جامبو" من الوصي إعلان التخلُّف عن السداد رسمياً إذا حققوا حدَّاً أدنى من المستثمرين، وقد يدفع ذلك حاملي السندات الدولارية الأخرى إلى فعل الشيء نفسه، على حدِّ قوله.

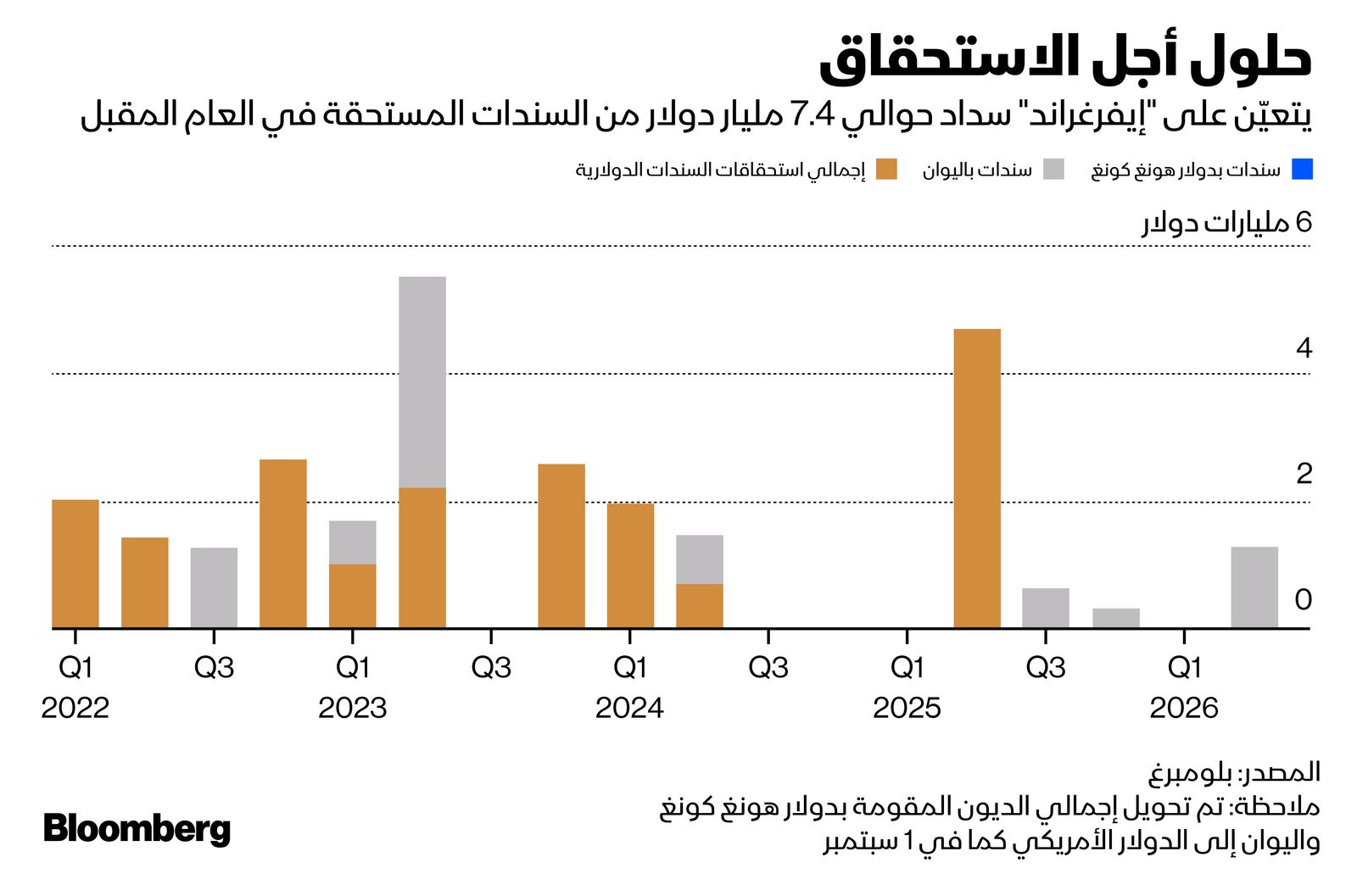

من المؤكَّد أنَّ النطاق الكامل لعبء ديون "إيفرغراند"، الذي يتجاوز 300 مليار دولار من المطلوبات، قد جلب البلاء إلى المستثمرين منذ اندلاع أزمة السيولة في الشركة، التي أججت المخاوف من الانهيار الذي يمكن أن يؤدي إلى عدوى مالية واقتصادية. هذا وتدرس السلطات بدءاً من مسؤولي الاحتياطي الفيدرالي وصولاً إلى البنك المركزي في هونغ كونغ مدى تعرُّض المؤسسات المالية للأزمة.

هل تشبه أزمة "إيفرغراند" كارثة "ليمان"؟

من جانبه؛ يتوقَّع بيكي ليو، رئيس استراتيجية الاقتصاد الصيني في "ستاندرد تشارترد"، أن يكون لدى "إيفرغراند" منتجات أكثر تنظيماً مثل السندات المضمونة، على غرار سندات "جامبو فورتشن"، إذ تشكِّل السندات الدولارية الخارجية 6% فقط من إجمالي المطلوبات المبلغ عنها للشركة.

وتعليقاً على الموضوع؛ قال متحدِّث باسم شركة "وايت آند كايس" للمحاماة، إنَّ الشركة تقدِّم المشورة للعديد من المستثمرين فيما يتعلَّق بسندات "جامبو فورتشن".

ولم يكن هناك رد من "إيفرغراند" على طلب للتعليق على مدفوعات الفائدة أو ضمانات الديون.

تقاطع الضمانات

من الناحية التاريخية، تزداد أزمات الديون سوءاً عندما تبدأ الالتزامات التي كانت تحت الرادار بالظهور فجأة على الشاشة. وفي الأزمة المالية العالمية 2007-2008، لعبت الأوراق المالية المبهمة المدعومة بالرهن العقاري التي كان من الصعب تحديد مخاطرها دوراً رئيسياً. أما في الآونة الأخيرة في الصين، فقد اهتزت أسواق الائتمان في بعض الأحيان بسبب عدم اليقين بشأن ضمانات الديون والالتزامات المتشابكة التي تمَّ استبعادها من الميزانيات العمومية.

"إيفرغراند".. واحدة من نقاط الصين العمياء

في هذا السياق، قال أندرو كوليير، المدير الإداري لشركة "أورينت كابيتال ريسيرش" (Orient Capital Research) في هونغ كونغ، إنَّ الضمانات المتقاطعة كانت مشكلة بالنسبة للصين على مدار العقد الماضي مع ظهور "الظل المصرفي"، مضيفاً: "هناك قدرة ضئيلة على معرفة حجم المشكلة قبل أن يحدث انفجار للديون، ويخشى الدائنون من عدم الحصول على أموالهم".

"إيفرغراند" تتخلف عن سداد فوائد مستحقة لأكبر دائنيها

وتحتوي بعض أوراق "إيفرغراند" المالية الدولارية على أحكام تسريع السداد، التي تنص على أنَّ أية مديونية تصل إلى 20 مليون دولار يمكن أن تُشكِّل حدثاً من حالات التخلُّف عن السداد، وفقاً لمذكرة العرض التي اطَّلعت عليها بلومبرغ. هذا ولا يتمكَّن الدائنون من اتخاذ إجراءات قانونية حتى يتمَّ الإعلان رسمياً عن التخلُّف عن سداد السندات.

سندات مُبهمة

وفي حين أنَّ لدى الدائنين خيارَ رفع دعاوى قضائية في محكمة خارجية لإنفاذ التزامات الدفع الخاصة بـ "إيفرغراند"، إلا أنَّه "من الناحية العملية، قد يدخل حاملو السندات في حالة من الجمود غير الرسمي والتفاوض مع المُصدر"، كما قال فان من بلومبرغ إنتليجنس.

إفصاح "إيفرغراند" حول فائدة سندات باليوان يحير المحللين

فضلاً عن ذلك؛ فإنَّ شركة التطوير العقاري المحاصرة هي ليست الشركة الوحيدة التي تضيف إلى أكوام ديونها سندات غير مدرجة في البورصات، التي قد تفتقر إلى الكثير من المعلومات المتاحة للجمهور. إذ تحظى الاكتتابات الخاصة بشعبية كبيرة بين شركات العقارات في الصين، إذ يمكن أن يكون ترتيب هذه الأوراق المالية أسهل من الصفقات العامة، كما يتمُّ بيعها عادةً لمجموعة صغيرة من المستثمرين دون توقُّعات بشأن الحجم، مع وجود مجال أكبر للتفاوض بشأن الأسعار.

هذا ومن المحتمل أن يكون لدى "إيفرغراند" المزيد من الأوراق المالية من النوع نفسه، وفي حال لم يُعلن أصحابها عنها، فلن يعلم أحد بوجود مثل هذه الديون"، كما قال تينغ منغ، كبير محللي الائتمان في آسيا في شركة "إيه إن زد بانكينغ غروب ليمتد" (ANZ Banking Group Ltd).