قد تعتقد أن الاحتياطي الفيدرالي سيجد صعوبة في جذب الأموال من خلال تقديم سعر فائدة قدره 0.00%، وقد كان هذا هو الحال فعلاً لفترة طويلة. فبعد كل شيء، لماذا قد يختار الناس أن لا يكسبوا شيئاً من توظيف أموالهم، عندما تكون أمامهم فرصة سانحة للاستثمار في عملة بتكوين المشفرة، أو شركة "إيه إم سي إنترتينمنت القابضة"، أو أخشاب البناء، أو شراء المنازل في مدينة بويسي بولاية آيداهو؟ وفي أوقات عديدة من العام الماضي وأوائل العام الجاري، لم يكن أحد يرغب في الحصول على معدل فائدة مماثل.

اهتمام متزايد

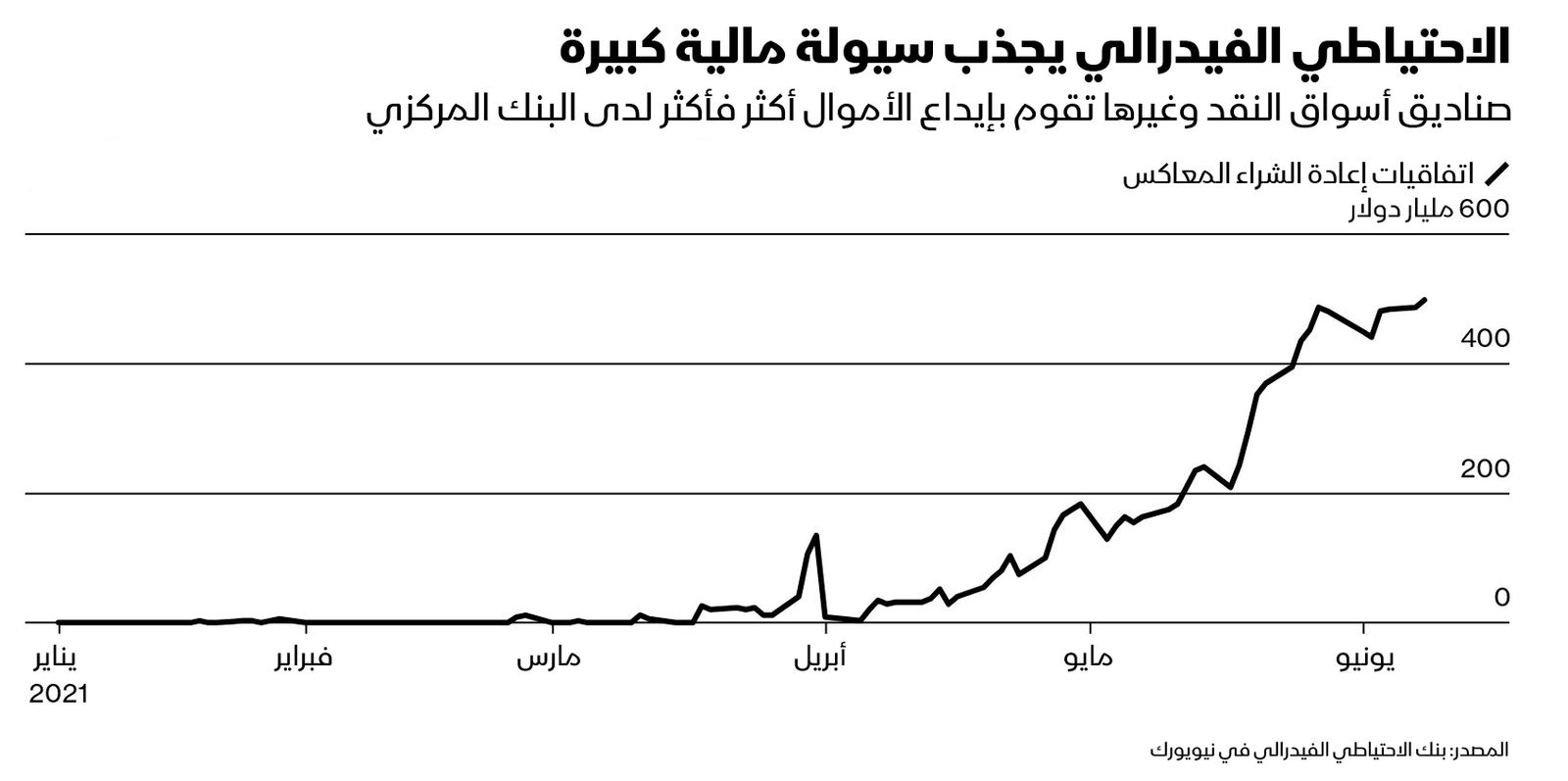

مع ذلك، بدءاً من شهر أبريل الماضي، بدأت الفائدة الصفرية تجذب اهتمام بعض المستثمرين، في ظلّ وجود فائض من السيولة النقدية بين أيديهم. ونما مبلغ الأموال التي وُضعَت في بنك الاحتياطي الفيدرالي بمعدل فائدة 0.00% بين عشية وضحاها من لا شيء إلى بضعة ملايين، ثم بضعة مليارات، إلى أن وصل المبلغ الإجمالي كما في 8 يونيو، إلى 497.4 مليار دولار، مسجلاً أعلى مستوى على الإطلاق.

ولا تشعر البنوك وصناديق الاستثمار المشتركة في أسواق المال بالرضا عن الوضع الحالي، وهي تضغط على الاحتياطي الفيدرالي ليفعل شيئاً ما حيال الأمر، فيما يقول آخرون إنه لا داعي إلى التسرع في التغيير. وكتب زولتان بوزار، المحلل في مجموعة "كريدي سويس غروب إيه جي" (Credit Suisse Group AG) في مذكرة للعملاء نُشرت في الرابع من يونيو الجاري، أن المرفق الذي يأخذ كل هذه الأموال في بنك الاحتياطي الفيدرالي "يؤدّي العمل البديهي الذي أنشئ من أجله".

زيادة مرجحة

في الوقت ذاته قال معهد سياسات البنك، وهو مجموعة أبحاث ومحاماة، في الثامن من يونيو الجاري، إن الأرقام من المرجح أن تزداد. وكتب فرانسيسكو كوفاس رئيس قسم الأبحاث في المعهد: "يمكننا أن نرى صعوداً إلى حدود تريليون دولار في نهاية الربع الثاني من عام 2021، وسيكون ذلك مدفوعاً بالارتفاعات الموسمية".

والتفسير الأقرب لذل كأن كثيراً من الأموال يتدفق حول النظام المالي، ولأسباب تنظيمية لا تريد البنوك أن تأخذها ودائع. لذا فإن صناديق الاستثمار المشتركة في سوق المال تأخذ هذه الأموال، وكل ليلة تضع بعض أصولها لدى الاحتياطي الفيدرالي ولا تكسب شيئاً، وهو أمر سيئ لربحيتها. أما بنك الاحتياطي الفيدرالي فإن السبب الذي يجعله يسمح بمرفق الإيداع هذا هو أنه لو لم يطبق ذلك، فقد تدفع قوى العرض والطلب معدل فائدة بنك الاحتياطي الفيدرالي على الأموال إلى ما دون الصفر، وهو ما تَعهَّد البنك بعدم السماح بحدوثه.

متطلبات رأس المال

يوضّح التفسير الأبعد سبب حدوث ذلك فجأة الآن. حسبما يوضح معهد سياسة البنك، فإن السبب الرئيسي هو تغيير القاعدة المرتبطة بمتطلبات رأسمال البنك، التي بدأ سريانها في الأول من شهر أبريل الماضي، كما يتعلق الأمر بوجود متطلبات كبيرة ومربكة تسمى "نسبة الرافعة المالية التكميلية"، التي تهدف إلى منع البنوك من تحمُّل كثير من الديون للحصول على الأصول.

ومصدر الخوف الكبير هنا -بطبيعة الحال- أن الأصول ستفقد قيمتها وتجعل البنوك متعثرة، كما أن النسبة التكميلية، بطريقتها المربكة، تعامل جميع الأصول على أنها محفوفة بالمخاطر بنفس القدر، على الرغم من أنها ليست كذلك بالطبع، إذ تكون سندات الخزانة والاحتياطيات الموجودة في بنك الاحتياطي الفيدرالي آمنة للغاية.

وعندما ضربت أزمة "كوفيد-19" الولايات المتحدة العام الماضي، تنازلت الجهات التنظيمية عن القاعدة، وأعفت مؤقتاً حيازات سندات الخزانة والاحتياطيات الموجودة في البنوك من حساب نسبة الرافعة المالية التكميلية. لكن الإعفاء انتهى في 31 مارس هذا العام، فأصبح لدى البنوك مرة أخرى حافز لعدم أخذ كثير من الأموال (مثل الودائع)، للحصول على كثير من الأصول (مثل سندات الخزانة والاحتياطيات). قاعدة أخرى ذات الصلة، تجعل أكبر البنوك تبتعد عن قبول الودائع، هي التكلفة الإضافية لرأس المال في البنوك الهامَّة تنظيميّاً على مستوى العالم.

شراء سندات الخزانة

يزيد بنك الاحتياطي الفيدرالي نفسه الضغطَ على النظام من خلال استمرار شراء 120 مليار دولار شهرياً من سندات الخزانة الأمريكية والأوراق المالية المدعومة بالرهن العقاري لخفض أسعار الفائدة طويلة الأجل. والأموال التي يدفعها بنك الاحتياطي الفيدرالي، بدلاً من الذهاب إلى الودائع المصرفية، تنتهي في صناديق الاستثمار المشتركة في سوق النقد، ثم تُتداوَل في تسهيلات الإيداع التابعة للاحتياطي الفيدرالي، التي تتكون من اتفاقيات إعادة الشراء المعاكس الليلية.

تتمثل إحدى المشكلات في هذا الموقف في أن الاحتياطي الفيدرالي يستحوذ بذلك على أحد الاختصاصات التي كانت الشركات الخاصة تؤدّيها في الغالب.

وإذا اعتادت صناديق أسواق المال على الاحتفاظ بكثير من أموالها في الاحتياطي الفيدرالي بدلاً من الاستثمار -مثلاً في الأوراق المالية التجارية التي تقدّمها الشركات الخاصة، فقد يُحوَّل مزيد من الأموال إلى الاحتياطي الفيدرالي خلال بعض الأزمات المستقبلية، بما يحرم القطاع الخاص من الأموال التي يحتاج إليها. وهذا ليس مجرد مصدر قلق نظري، إذ سبق أن فقدت الشركات الوصول إلى التمويل خلال الأزمة المالية العالمية في الفترة بين 2007 و2009.

إعادة تنظيم

يقتبس معهد سياسات البنك من ورقة عمل لموظفي بنك الاحتياطي الفيدرالي نُشرت عام 2015، قولها:

"الأمر الأكثر أهمية، هو أن أداء بنك الاحتياطي الفيدرالي دوراً موسعاً ودائماً في أسواق التمويل قصير الأجل يمكن أن يُعيد تشكيل القطاع المالي بطرق قد يكون من الصعب توقعها، وقد تكون غير مرغوب فيها. على سبيل المثال، يمكن أن يؤدي وجود مرفق إيداع دائم أو طويل الأمد يزاحم بشدة في سوق التمويل قصير الأجل، إلى ضمور البنية التحتية الخاصة التي تدعم هذه الأسواق. وكاستجابة جزئية لبعض هذه المخاوف أوضحت اللجنة الفيدرالية للسوق المفتوحة أن مرفق اتفاقيات إعادة الشراء العكسي لليلة واحدة لا يُفترض أن يكون دائم الوجود".

إلا أنه مما يظهر الآن، فإن مرفق اتفاقيات إعادة الشراء المعاكس الليلية يبدو ذا وجود دائم، أو على الأقلّ طويل الأمد وكبيراً.