يُفترض أنَّ شركات الملكية الخاصة هي سيدة عالم الأعمال، فهي التي تكتشف ألمع الاتجاهات، وتوفر نصائح بقائية للشركات في محافظها خلال فترات الركود الاقتصادي. لكن هل تعرف هذه الشركات كيفية إدارة تدفقاتها النقدية؟ يدقق المستثمرون النظر في بعض أبرز هذه الشركات.

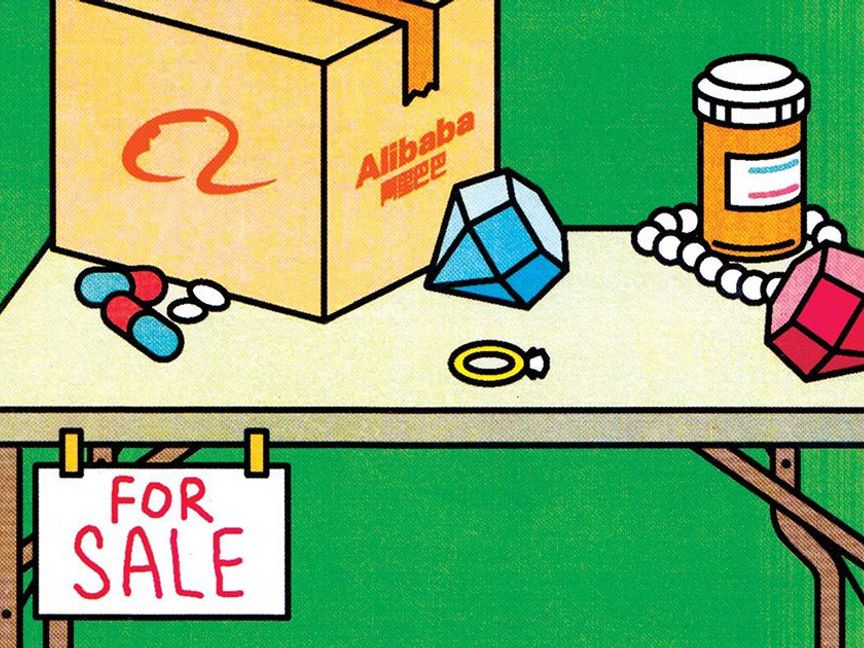

فلنأخذ مجموعة "سوفت بنك" كمثال، والتي سارعت أخيراً لتتخلص من بعض حيازاتها الأثمن. قالت الشركة التي تستثمر في الشركات التي لا تقل قيمتها عن مليار دولار، إنَّها باعت ما قيمته 22 مليار دولار من أسهم مجموعة "علي بابا" القابضة في أغسطس، مخفّضة حيازتها من أصولها الأعلى قيمة إلى النصف تقريباً عندما كانت أسعار الأسهم أقل بحوالي 70% من ذروتها.

خسائر "سوفت بنك" القياسية تجدد إمكانية تحويلها إلى شركة خاصة

لعل أحد التفسيرات المحتملة لهذا البيع الذي يجافي حسن التوقيت هو أنَّ "سوفت بنك" معرضة لخطر انتهاك تعهدها لمقرضيها بألا تسجل خسائر لعامين متتاليين. خسرت "سوفت بنك" 15.5 مليار دولار في سنتها المالية المنتهية في مارس 2022، ثم تكبّدت خسارة 23 مليار دولار في الربع التالي. يمكن أن يظهر بيع أسهم بقيمة 22 مليار دولار كمكاسب استثمارية، ويمكنه محاسبياً أن يحيّد الخسائر الفادحة في صندوقي "فيجن" اللذين تديرهما.

إن كانت "سوفت بنك" تثير غضب المستثمرين فقط؛ فإنَّ شركة "فوسون إنترناشيونال" (Fosun International)، التي يقع مقرها في شنغهاي وتضم إمبراطوريتها نادي كرة قدم إنكليزي وأكبر بنك في البرتغال ومجموعة المنتجعات الفرنسية "كلوب ميد" (Club Med)، تتهاوى. تراجعت سنداتها التي تبلغ قيمتها 450 مليون دولار والمستحقة في 29 يناير إلى 80 سنتاً للدولار في سبتمبر. ساهم خفض تصنيف وكالة "موديز" لخدمات المستثمرين المستند إلى مخاطر إعادة التمويل في عمليات بيع السندات.

تغطية التكاليف

لكنَّ القرار الأخير الذي اتخذته شركة "فوسون" بتقليص حيازاتها في وحدة صناعة الأدوية الأساسية، الذي يمثل 18% من إجمالي قيمة أصولها البالغة 37 مليار دولار أمر مهم بالقدر نفسه، بحسب "بلومبرغ إنتليجنس". تماماً كما هو حال "سوفت بنك"، تفاجأ المستثمرون بأنَّ "فوسون" ستتجرد من أقيم استثماراتها.

يكمن جوهر المشكلة بأنَّه لا يمكن لأي من شركتي الملكية الخاصة العملاقتين توليد ما يكفي من السيولة النقدية حتى لتغطية مدفوعات الفائدة الشهرية، ناهيكم عن تكاليف التشغيل مثل رواتب الموظفين. يتمثل أكبر دخل متكرر في "سوفت بنك" في توزيعات أرباح وحدة الاتصالات المحلية. لكن ذلك يمكنه تسديد 60% تقريباً من مصروفات الفوائد فقط. لا يختلف وضع "فوسون" كثيراً، بالإضافة إلى حالة عدم اليقين حول كفاية السيولة النقدية المتوفرة لتغطية ديونها قصيرة الأجل، علماً أنَّ حوالي 45% من ديونها ستستحق في غضون عام واحد، وفقاً لـ"موديز".

شركات الأسهم الخاصة تواجه "أزمة تقييم" بسبب تضخم الأسعار

تقول "سوفت بنك" إنَّها قد تمكنت مراراً من الحفاظ على مركز نقدي بسيط، بينما تقول "فوسون" إنَّها ما تزال المساهم المسيطر في شركة الأدوية التابعة لها.

عادة ما ينظر المستثمرون الخارجيون في الشركات المساهمة الخاصة لمعدل القروض إلى القيمة على أنَّه المقياس الرئيسي للسيولة. لا تظهر معدلات 14.8% و41.5% على أنَّها مؤشرات تدل على أنَّ "سوفت بنك" أو "فوسون" تتعثران، لكن هذه ليست أوقاتاً عادية. يبدو اليأس عبر بيعها للأصول الأكثر قيمة حالياً، حتى قبل أن يحل الركود. كما تفتقر الشركتان لنظام مناسب لإدارة السيولة.