يعيش المصرفيون حياة رغدة من مكتسبات المكافآت، سواء في أوقات تحسّن أداء الأسواق المالية أو حتى عند تدهورها، إذ أن مكافآتهم تصل إلى أضعاف رواتبهم الأساسية في كثير من الأحيان، فضلاً عن المكافآت السنوية التي يحصل عليها الآلاف من المصرفيين أصحاب الأداء الأفضل، والتي تتجاوز المليون دولار أمريكي بكثير.

وتعتبر مكافآت المصرفيين أحد الأسباب الجذرية للأزمة المالية التي تعرض لها العالم عام 2008؛ باعتبارها أساسًا لنظام حوافز يكافئ الجشع ويسمح باتخاذ قرارات تنطوي على مخاطرة عالية. ورغم مرور سنوات على تلك الأزمة، لا تزال مكافآت المصرفيين موضوعًا شائكًا بالنسبة للمصارف والسياسيين، إذ لم يُحسم الجدل بعد حول ضرورة تدخّل الجهات التنظيمية في تحديد أجور المصرفيين؛ لا سيما في ظل فرض الاتحاد الأوروبي قانونًا يُحدد الحد الأقصى للمكافآت.

الوضع الحالي

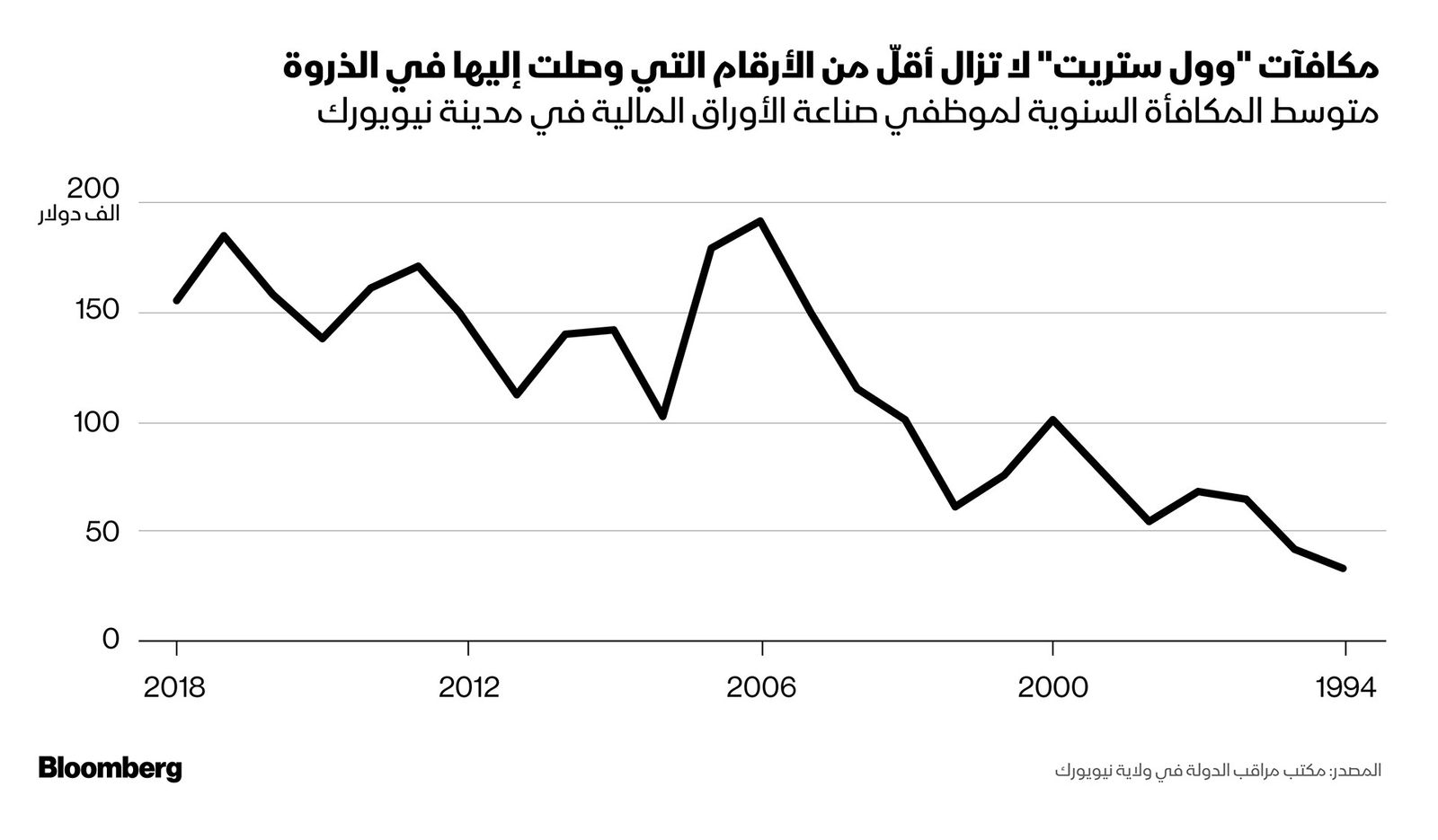

انخفضت مكافآت المصرفيين في أعقاب الأزمة المالية العالمية، لكنها عادت إلى الارتفاع مُجددًا في بعض المناطق دون أن تصل إلى الذروة السابقة حتى الآن. كما أعادت المصارف هيكلة الأجور، بحيث تستهدف مكافأة النجاح على المدى الطويل وتأجيل صرف قدر كبير من التعويضات، وفي بعض الحالات منح السندات والأسهم إلى جانب النقد كوسيلة لدفع المكافآت.

غير أن هذا لم يكن كافيًا بالنسبة للجهات التنظيمية التي تسعى إلى فرض أحكام تسمح باسترداد المكافآت في حال تعثّر الاستثمارات أو اكتشاف ارتكاب مخالفات في وقت لاحق. وتخضع المصارف في الاتحاد الأوروبي إلى نظام رقابي أكثر صرامةً؛ بعد أن حظر المشرّعون في بروكسل (عاصمة الاتحاد الأوروبي) المكافآت التي تزيد قيمتها عن ضعف الرواتب الثابتة بدايةً من عام 2015.

ولا يستثني هذا القانون أحدًا؛ حيث يُطبّق على جميع عمليات مصارف الاتحاد الأوروبي في جميع أنحاء العالم وعمليات الشركات العالمية داخل الاتحاد الأوروبي على حدٍ سواء. وحين حاولت المصارف المراوغة والتهرّب من الحد الأقصى المفروض عليها عن طريق تقديم بدلات إضافية لمديرين بعينهم إلى جانب رواتبهم ومكافآتهم؛ سارعت الجهات التنظيمية إلى التخلص من هذه الثغرة.

وترى المصارف في قوانين الاتحاد الأوروبي طريقةً بدائية للسيطرة على الرواتب أسفرت عن رفع الرواتب الأساسية للمصرفيين. ولطالما عارضت المملكة المتحدة قانون الاتحاد الأوروبي بشراسة، ومن المرجح أن تبادر إلى إلغاء الحد الأقصى للمكافآت بمجرد خروجها من الاتحاد الأوروبي في عام 2019.

وأوقف الرئيس الأمريكي "دونالد ترامب" (Donald Trump) بعد توليه مهامه مساعي الولايات المتحدة لفرض قيود جديدة شاملة على أجور المصرفيين، أحد البنود الرئيسة والهامة في "قانون دود-فرانك" (Dodd-Frank Act) لحماية المستهلك وإصلاح "وول ستريت" (Wall Street) الصادر عام 2010.

مكافآت كبار موظفي السوق المالية في وول ستريت (Wall Street) لا تزال أقل من أعلى مستوى وصلت له

خلفية الموضوع

بدأت مكافآت المصرفيين في الارتفاع خلال ثمانينيات القرن العشرين، بعد أن سمح رفع القيود التنظيمية للمصارف التجارية بالتوسّع وتداول المزيد من الأسهم والسندات وزيادة أرباحها عن طريق بيع وشراء الأوراق المالية بأموالها الخاصة. وباتباع مبدأ "كُل ما تصطاد"، أصبح الخبراء العاملون في القطاع يحصلون على مكافآت مرتبطة بالأرباح التي يساهمون في توليدها، وفي ذلك تمكسوا بأنهم لا يقلون قيمةً عن الرياضيين المحترفين.

وخلال الأزمة المالية، حين برزت مسألة الاستثمارات المحفوفة بالمخاطر واعتقد الناس أنَّ المصارف أكبر من أن تفشل دون أن تسبب عواقب وخيمة للنظام الاقتصادي، ظهر الخطر الأخلاقي لهذه المكافآت وأُجبرت مؤسسات الإقراض، التي اعتمدت على أموال دافعي الضرائب كي تنجو من الأزمة المالية، على أن تخفض ما تدفعه لكبار المسؤولين التنفيذيين.

ورغم خضوع المصارف الأمريكية لتدقيق أقل بعد أن ردت تلك الأموال إلى الحكومة الأمريكية وتحررت من قبضة "كينيث فاينبرغ" (Kenneth Feinberg) الذي كلّفته الحكومة بمراجعة مكافآت المصرفيين ليُعرف بعد ذلك باسم "قيصر الأجور" (Pay Master)، بقيت القضية تحت الأضواء بسبب الحركات الاحتجاجية مثل حركة "احتلوا وول ستريت" (Occupy Wall Street (، إذ تجمّع المتظاهرون في شارع وول ستريت بنيويورك حيث توجد السوق المالية والمصارف الكبرى.

وبناء على ما سبق، اعتمدت الولايات المتحدة "قاعدة فولكر" (Volcker Rule) للحد من المضاربات في المصارف المؤمنة فيدراليًا، غير أنّ المُقترح المتعلق بالمكافآت لم يرَ النور. ولم تُفلح سلسلة التسويات القضائية رفيعة المستوى في كلٍ من الولايات المتحدة والمملكة المتحدة في تحسين صورة المصرفيين لدى الرأي العام، خاصةً بعد فرض غرامات على مؤسسات الإقراض لمخالفتها للعقوبات المفروضة عليها والتلاعب بالمعدلات المرجعية وبيع تأمينات للعملاء رغم عدم احتياجهم إليها.

الجدل الدائر

يسعى السياسيون الأمريكيون إلى استغلال الغضب الشعبي العارم الذي يثيره سلوك المصرفيين، ومخاوف الناخبين الأمريكيين الأوسع نطاقًا حول عدم المساواة في الدخل، لصالحهم. فبينما وصف الرئيس الأمريكي السابق "باراك أوباما" (Barack Obama) القضاء على حوافز المصرفيين في عام 2014 بأنَّه "مسألة لم يتم الانتهاء منها"، يرى العديد من الخبراء الماليين أنَّ انتقاد المصرفيين قد دام فترةً طويلةً؛ لا سيما وأنَّ الشركات قد غيّرت بالفعل طريقة عملها وهيكل رواتبها.

ويعتقد هؤلاء الخبراء الماليون أيضًا أنَّ الحدود القصوى التي فرضها الاتحاد الأوروبي قد وضعت المصارف الأوروبية في موقف لا تُحسد عليه أمام نظرائها في نيويورك وطوكيو والمملكة المتحدة، على وجه الخصوص، لما لها من مصلحة خاصة في اتباع نهج أكثر مرونة يمكّن لندن من المحافظة على مركزها المالي الريادي عالميًا.

ولم تُخفِ عدة مصارف، من بينها "بنك باركليز" (Barclays Plc)، تذمرها من تلك القوانين بحجة أنَّ الشركات يجب أن تدفع أجورًا تنافسيةً لأصحاب المواهب بالغة الأهمية للحفاظ عليهم في صفوفها.