يترك توجُّه البنك المركزي الهندي نحو سياسة نقدية متشددة مديري الثروات في محاولة للعثور على الرهانات الأكثر أمناً، فيما يتأهبون لأعلى زيادة محتملة لأسعار الفائدة في آسيا.

ولا تختلف المعضلة التي يتعامل معها المستثمرون الهنود عند محاولتهم لتقدير تأثير دورة زيادة أسعار الفائدة، عما يتعرض له أقرانهم في أنحاء العالم من حيث سعيهم لتوقع تأثيرات أكثر إجراءات الاحتياطي الفيدرالي الأمريكي جرأة في تشديد السياسة النقدية منذ عدة عقود. فمن المحتمل أن يبدأ البنك الاحتياطي الهندي في زيادة أسعار الفائدة في أقرب وقت خلال الشهر القادم.

ومنذ أن نقل الاحتياطي الهندي تركيزه إلى معدلات التضخم بدلاً من النمو في شهر أبريل الماضي، صعدت عوائد السندات، وقلّصت الأسهم مكاسبها، فيما شدد البنك السياسة النقدية بطريقة غير مباشرة، عبر رفع أسعار الفائدة.

نستعرض في ما يلي كيف يتعامل بعض كبار مديري الصناديق في الهند مع الوضع.

الأوراق المالية الحكومية أفضل من أوراق الشركات

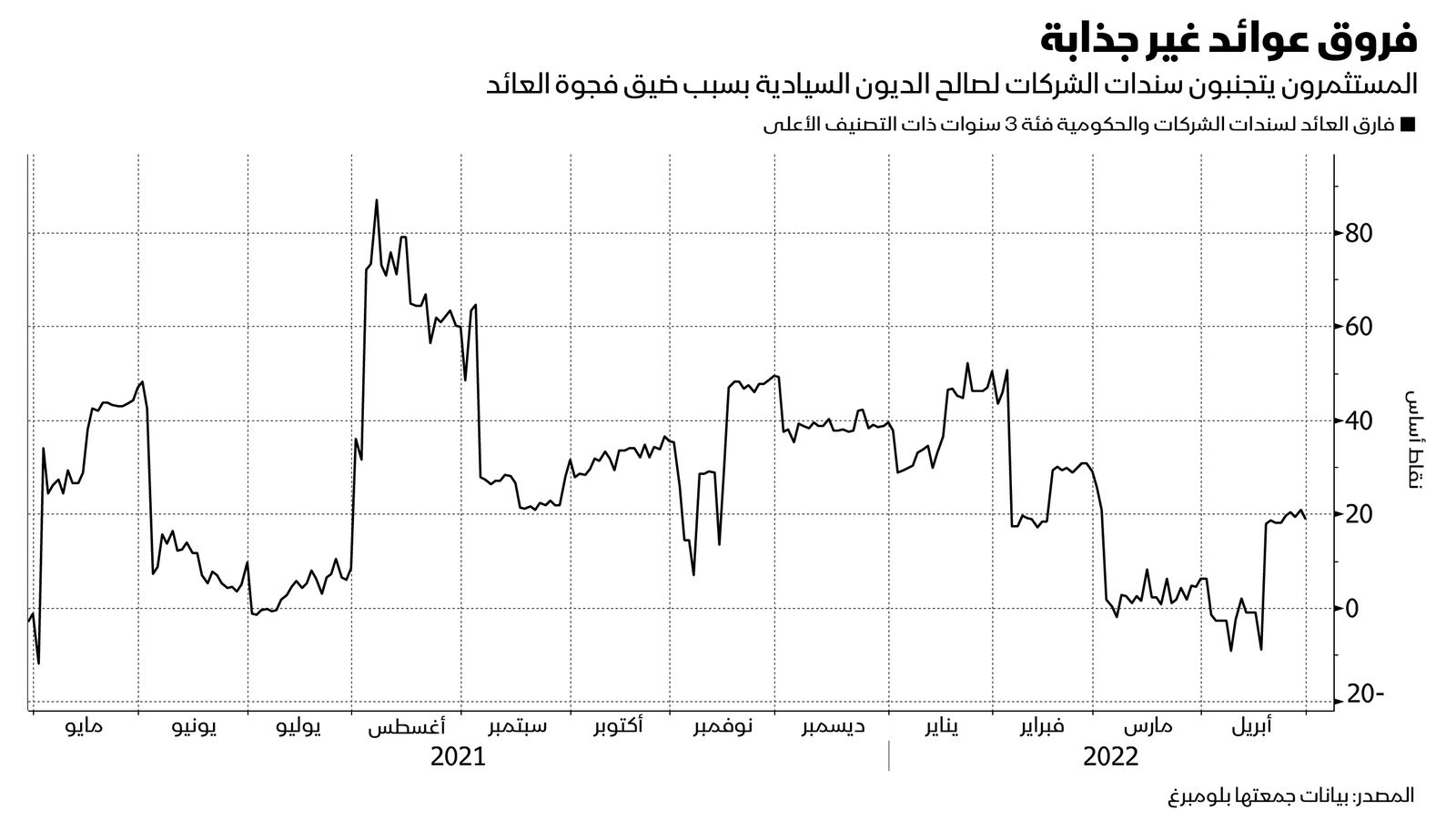

يقول لاكشمي إيير، كبير مسؤولي الاستثمار (في الديون) في شركة "كوتاك ماهيندرا" (Kotak Mahindra)، إنّ مديري الديون يفضلون الاستثمار في السندات الحكومية على الأوراق المالية للشركات، وذلك لأن ضغط فارق العائد الكبير يجعل الأوراق المالية السيادية رهاناً أفضل.

وكان فارق العائد بين الأوراق المالية الحكومية فئة 3 سنوات، وسندات الشركات المشابهة ذات التصنيف الأعلى، قد تحوّل إلى السالب في شهر أبريل الماضي من نحو 87 نقطة أساس في شهر أغسطس، حسب بيانات "بلومبرغ".

كذلك يقول سويش شودري، رئيس وحدة الدخل الثابت في شركة "آي دي إف سي" (IDFC)، إنّ الفئة ذات الربحية الأكثر بالنسبة إلى منحنى عوائد السندات المنحدر عامة تتمثل في السندات من فئة 4 و5 أعوام. وأضاف أنه يجري تفادي الأوراق المالية ذات المدة الأطول نظراً إلى عدم احتساب علاوة إصدار السندات فيها بالكامل.

أكبر مستثمر في سندات الخزانة خارج أمريكا يبيع بمليارات الدولارات بهدوء

زيادة الأصول قصيرة الأجل

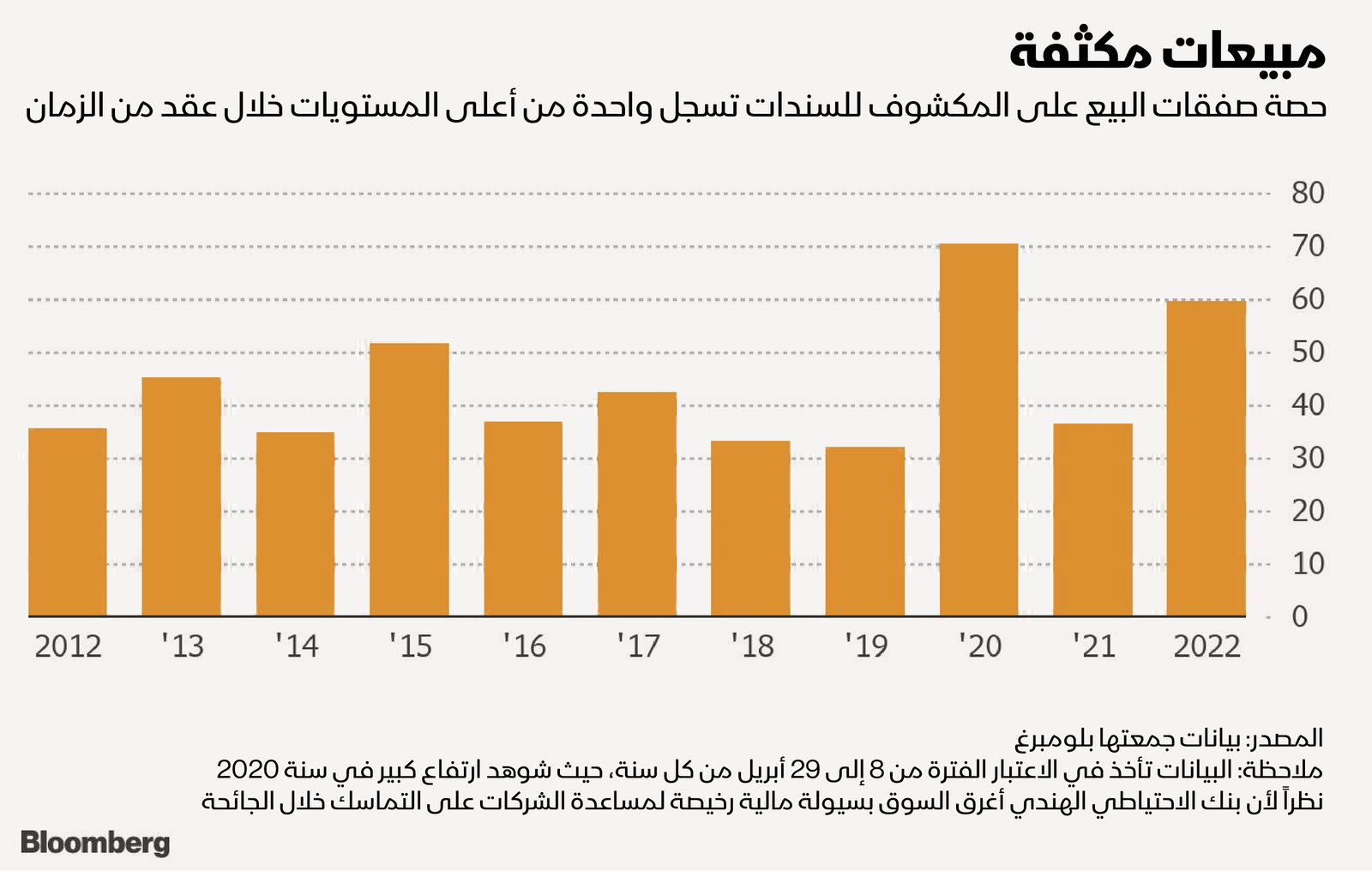

تكديس النقد في هذه الأوقات المضطربة سيُلقي بثقله على الأداء العامّ لمحفظة الأصول. ويقول مديرو الصناديق إنهم يزيدون صفقات البيع على المكشوف لرفع العوائد الإجمالية دون زيادة حجم المخاطر.

من جهة أخرى، فإنّ العوائد الجذّابة لاستراتيجية "الأخذ والزيادة" تجعل الأوراق المالية للشركات ذات التصنيف الأعلى، من تلك التي تقل مدة استحقاقها عن 3 أعوام، رهانات جيدة، وفقاً لمورثي ناغاراغان، رئيس وحدة الدخل الثابت في شركة "تاتا" لإدارة الأصول. وتمثل عوائد استراتيجية الأخذ بالفارق بين العائد على السند وتكلفة الاقتراض، إذ تتحقق المكاسب عند تماشي السندات مع الوقت المتبقي حتى موعد الاستحقاق.

شراء أسهم النمو والبنوك

يقول مرينال سينغ، الرئيس التنفيذي ومدير الاستثمار في شركة "إنكريد" لإدارة الأصول (InCred)، إنه في حين أن الأسهم التي تركز على الاستهلاك ستحقق أداء جيداً في الوقت الراهن، فإنّ الشركات التي من الممكن أن تستفيد من زيادة الإنفاق الرأسمالي لديها إمكانية لتحقيق أداء أفضل.

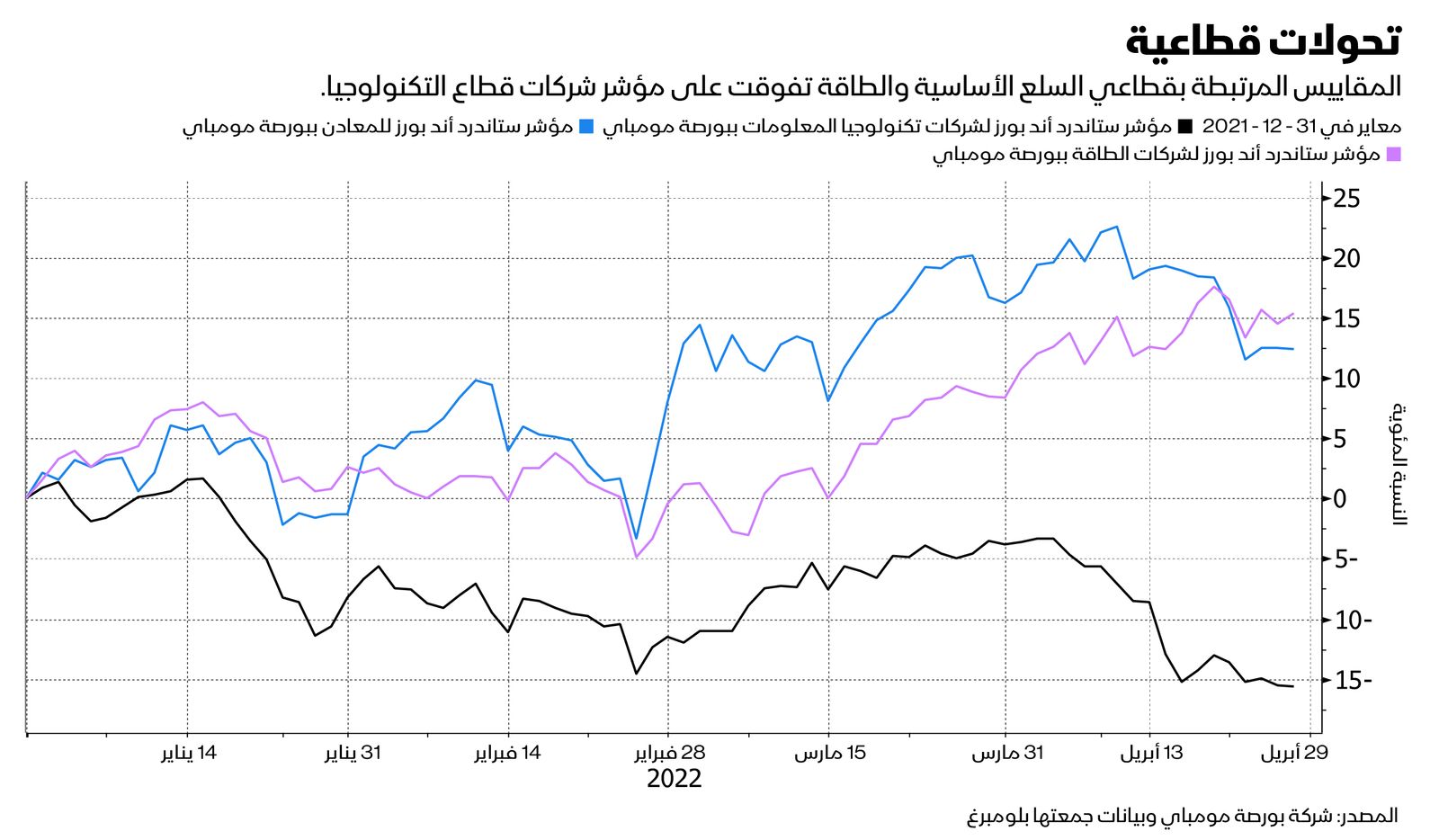

مع الأخذ بالاعتبار البيئة التضخمية، من المهم أن يجري اختيار الأسهم التي يمكنها تحمل التكاليف الأعلى. يقول ميهير فورا، كبير مسؤولي الاستثمار في شركة "ماكس لايف إنشيورانس" (Max Life Insurance)، إنّ البنوك يمكنها أيضاً تحمّل أسعار الفائدة الأعلى بسرعة في حال حدوث سيناريو رفع أسعار الفائدة. واقترح فورا الاحتفاظ بأسهم الشركات في القطاعات المتصلة بالسلع كنوع من التحوط، مع الأخذ في الحسبان أن اضطرابات الإمدادات ستستغرق بعض الوقت لتخطيها.

مبيعات ديون الأسواق الناشئة تتراجع 48% بسبب حرب أوكرانيا

التوجُّه نحو السندات ذات العائد المتغير

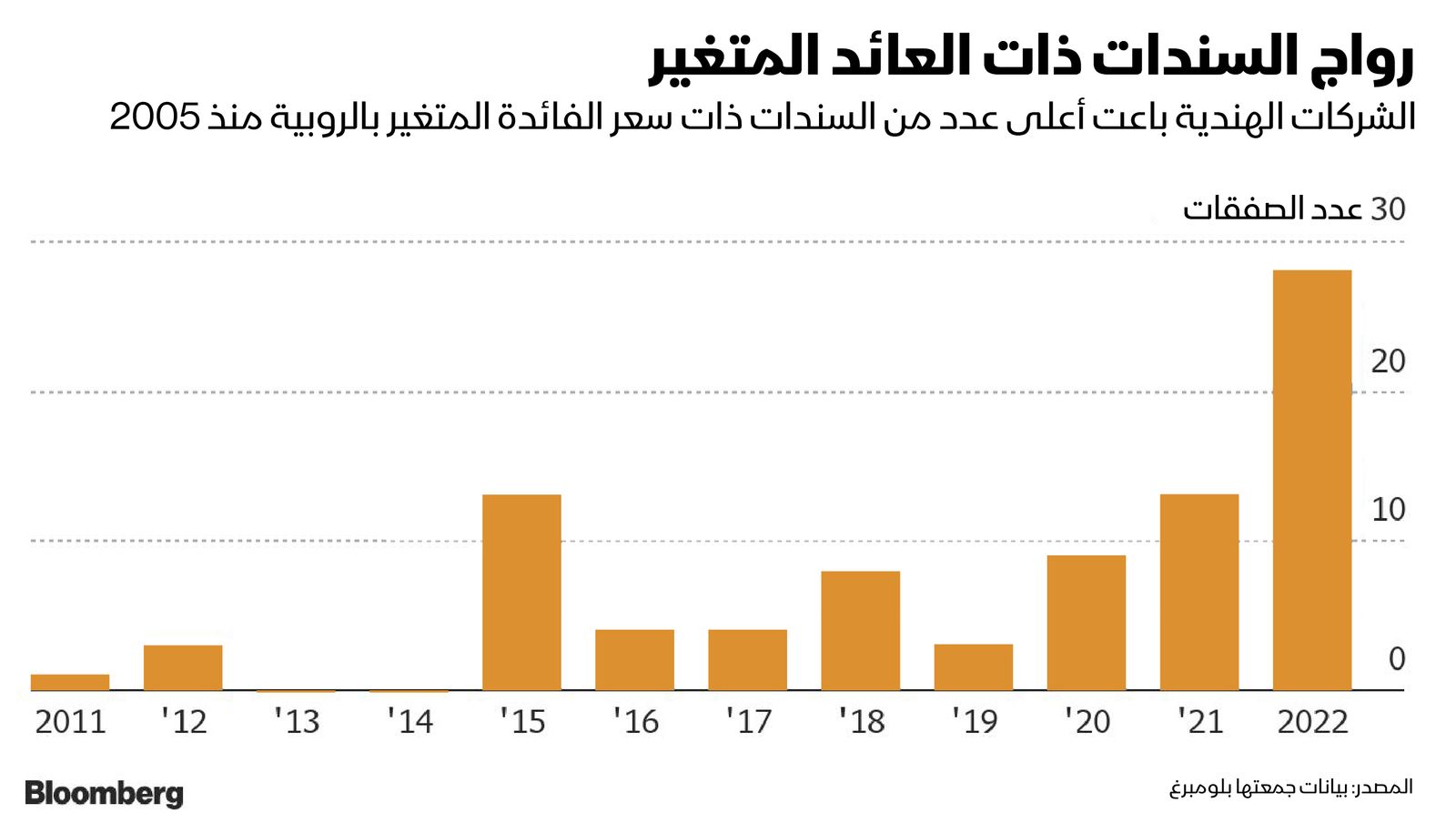

يزيد مديرو الثروات الاستثمار في السندات ذات سعر الفائدة المتغير لأنها تعمل كأداة تحوط وسط بيئة صعودية لأسعار الفائدة، إذ تتحرك هذه الأوراق المالية مع مؤشرات السوق. وكشفت البيانات التي جمعتها "بلومبرغ" أنه جرى إصدار 28 ورقة مالية ذات سعر فائدة متغير حى الآن خلال العام الحالي، وهو أكبر عدد منذ عام 2005.

عن ذلك يقول ماهيندرا غاغو، كبير مسؤولي وحدة الاستثمار في الدخل الثابت لشركة "ميرا" لإدارة الأصول (Mirae)، إنّ السندات ذات سعر الفائدة المتغير تُعتبر وسيلة تحوط مناسبة في دورة تشديد السياسة النقدية، رغم أنه حذّر من عدم استمرارية قوة دفع المبيعات نظراً إلى مخاطرة الأدوات المالية بتحمّل تكاليف أعلى بالنسبة إلى المصدرين، في حال ارتفعت العائدات بشكل كبير.