يتدافع فاحشو الثراء في أمريكا بحثاً عن أماكن للاختباء من خطط الديمقراطيين لزيادة الضرائب على تلك الفئة. ويعتقد الكثير في "وول ستريت" أنَّهم وجدوا المخبأ المطلوب.

كانت هناك استراتيجية متخصصة تسمى التأمين على الحياة في التوظيف الخاص، أو (PPLI)، وهي تكتسب بالفعل شعبية بين فاحشي الثراء لقدرتها على حماية الثروات من الضرائب. يقول بعض مستشاري أغنى 0.1% من الناس، إنَّها تهيمن الآن على المحادثات مع عملائها.

إنَّ التهديد بفرض ضرائب أعلى - ما يتمُّ وصفه من الرئيس جو بايدن أنَّه جعل المليارديرات والمليونيرات يدفعون "نصيبهم العادل" - ليس هو العامل الوحيد الذي يثير الاهتمام في (PPLI). أدى التغيير الملحوظ قليلاً في قانون التأمين الأمريكي في نهاية عام 2020 إلى جعل هذه الأداة أكثر قوة، كما تمنح المنافسة بين شركات التأمين، والشركات الاستشارية المستثمرين الأثرياء مزيداً من المرونة، مع تكاليف أقل، وخيارات أوسع للمنتجات على منصات (PPLI).

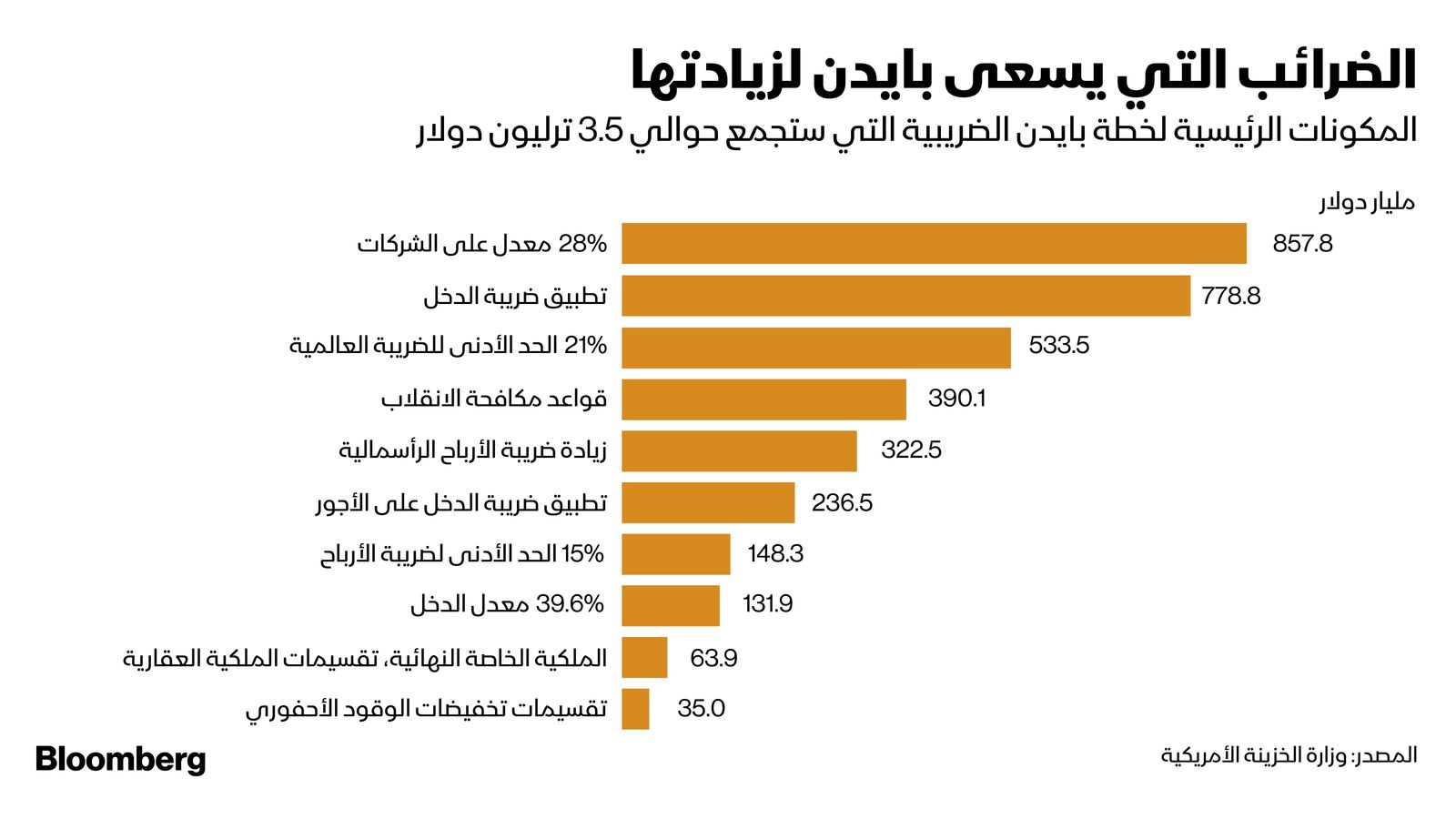

مجلس الشيوخ يمرر خطة بايدن للبنية التحتية ويناقش موازنة بـ 3.5 تريليون دولار

بما أنَّه يتمُّ الاحتفاظ بالأصول في سياسة (PPLI)؛ فإنَّها تفلت من الضرائب. عندما يتوفى حامل الوثيقة، يرث الورثة محتويات (PPLI) المعفاة من الضرائب. تضرب هذه الامتيازات صميم خطط بايدن لجعل الأثرياء يدفعون المزيد من الضرائب على استثماراتهم، خاصة، على مكاسب رأس المال التي لا تُفرض حالياً، إذا تمَّ الاحتفاظ بالأصول حتى الوفاة.

ثغرة

قال دانيال هيميل، أستاذ القانون في جامعة شيكاغو، الذي كان يتحدَّث مع الديمقراطيين في واشنطن حول طرق الحد من هذه الاستراتيجية: "تمثِّل (PPLI) ثغرة قانونية هائلة تماماً، ويسهل استغلالها، ومن الصعب جداً إغلاقها سياسياً".

في الوقت الذي يتدفَّق فيه المزيد والمزيد من الأصول إلى بوالص (PPLI)، فإنَّها تبقى شريحة ضئيلة من تريليونات الدولارات الموجودة في محافظ أغنى الأمريكيين.

لا يتتبع المجلس الأمريكي لشركات التأمين على الحياة، وهو مجموعة تجارية صناعية، حتى بوالص (PPLI) أيضاً. إذا نجح بايدن والديمقراطيون في تمرير مشروع قانون مصالحة يرفع الضرائب، فقد تصبح هذه الاستراتيجية أكثر انتشاراً، على الأقل بين أولئك الذين لديهم أكبر مكاسب رأسمالية للحماية من دائرة الإيرادات الداخلية.

أعضاء بـ"الشيوخ الأمريكي" يقترحون إلغاء مزايا ضريبية موجهة للأثرياء

قالت تارا طومسون بوبرنيك، مديرة الأبحاث في مجموعة تحليل وتحليل الثروات في "بيرنشتاين برايفيت ويلث مانجمنت": "العملاء مهتمون جداً بهذا في الوقت الحالي. يتطلَّب الأمر بعض التعليم لحملهم على الالتفاف حول هذا المفهوم، لأنَّه ليس مجرَّد شراء تأمين على الحياة".

لاستراتيجية (PPLI) عيوبها. إذ تحدِّد القواعد الصارمة والمعقدة للغاية ما إذا كانت بوالص (PPLI) مؤهلة للتأمين على الحياة - وهو تمييز مهم، لأنَّ هذا ما يمنح هذه الحسابات مزاياها الضريبية. يمكن أن تفشل هذه السياسات إذا لم يتم تمويلها بشكل صحيح بمرور الوقت. بمجرد أن تصبح الأصول داخل (PPLI)، لا يمكن إخراجها بدون فاتورة ضريبية كبيرة - برغم أنَّه يمكن الاقتراض مقابلها، أو تحويلها إلى منتج تأمين آخر.

تتطلَّب قواعد مصلحة الضرائب الأمريكية أيضاً من حاملي وثائق التأمين التخلي عن التحكُّم اليومي في خيارات الاستثمار الخاصة بـ (PPLI)، وهو أمر يفسد الصفقات بالنسبة لبعضهم، وتحتاج المحفظة إلى التنويع بطرق معينة.

الآليات

برغم المتاعب؛ فإنَّ التأهل للتأمين على الحياة يأتي بمزايا فريدة. تتجنَّب تعويضات الوفاة، التي تُدفع عند وفاة الشخص المؤمن عليه، جميع الضرائب، وتتراكم المكاسب على الاستثمارات المحتفظ بها ضمن بوليصة التأمين، وهي معفاة من الضرائب.

يمكن أيضاً دمج الأداة مع ثغرات أخرى؛ إذ يمكن للمكاتب العائلية، على سبيل المثال، شراء بوالص (PPLI) داخل صناديق الأسرة، وهي عقود تسمح لأجيال عديدة من الورثة الأثرياء بتجنُّب ضريبة العقارات.

لاستغلال ميزتها إلى أقصى حد، يحاول المستشارون حشو أكبر قدر ممكن من المال في (PPLI) مع دفع أقل قدر ممكن من تكاليف التأمين. قال طومسون بوبرنيك: "المهم حقاً هو عدم دفع الكثير مقابل التأمين".

مشرّعون أمريكيون يتطلعون لفرض ضرائب على إعادة شراء الأسهم ورواتب التنفيذيين الزائدة

يقول المستشارون، إنَّ الحد الأدنى الذي تحتاجه لبدء سياسة (PPLI) هو حوالي مليوني دولار أمريكي، ولكن من الشائع جداً أن يخصص المستثمرون ما لا يقل عن 5 ملايين دولار لهذه الاستراتيجية، وهو ما يكفي لجعل تكاليف بدء التشغيل الإدارية والقانونية جديرة بالاهتمام. يخضع سحب الأموال من (PPLI) أثناء بقائك على قيد الحياة للضريبة، لذلك يجب عليك فقط وضع الأموال التي تكون متأكِّداً من أنَّك لن تحتاجها أبداً.

بعبارة أخرى، يجب أن تكون ثرياً للغاية حتى تفكر في ملجأ ضريبي مثل (PPLI). قال إدوارد غوردون، رئيس شركة "بريزيرفيشن كابيتال بارتنرز" (Preservation Capital Partners): "يمكن للأثرياء أن يفعلوا أشياء لا يستطيع الآخرون القيام بها". قال غوردون، إنَّه "مشغول للغاية؛ فإنَّ تقديم المشورة للعملاء بشأن بوالص (PPLI) أمر لا يمكن المزاح فيه".

متطلبات سلسة

يزيد قانون الإغاثة من كوفيد، الذي وقَّعه الرئيس ترمب في ديسمبر، من جاذبية (PPLI). تضمَّنت الحزمة بنداً يغيّر افتراضات أسعار الفائدة على بوالص التأمين على الحياة. جادلت صناعة التأمين على الحياة القوية سياسياً بأنَّ القواعد الحالية غير قابلة للتطبيق في بيئة ذات معدل فائدة منخفض، لذلك خفَّف الكونغرس من متطلَّبات سياسات التأهل لمعاملة ضريبية تفضيلية.

برغم أنَّ الهدف الأساسي لجماعات الضغط كان تعديل القواعد التي تؤثِّر على منتجات التأمين على الحياة العادية؛ فإنَّ النتيجة هي أنَّ الأثرياء يمكنهم الآن وضع المزيد من الأموال في بوليصة (PPLI) مع دفع أقل لشركة التأمين من أجل التأمين على الحياة. قال ديفيد كلينهاندلر، مدير شركة "آسك فيست" (AskVest) الاستشارية للتأمين على الحياة: "تريد الاستفادة القصوى من كل دولار يمكنك وضعه في البوليصة. هناك الكثير من الفرص أمام الناس للاستفادة من هذه اللوائح الجديدة".

فرض الضرائب على منازل الأثرياء الفارغة لن يحلّ أزمة الإسكان

حتى مع انتشار شعبية (PPLI)، فيتمُّ تقديمها للعملاء بشكل أساسي على أنَّها مكان لوضع الاستثمارات، مثل صناديق التحوط، أو منتجات الائتمان، التي تولِّد الكثير من الدخل الخاضع للضريبة بأعلى معدل. يمكن أن تتجاوز هذه النسبة 50% عندما تقوم بتضمين أعلى معدل فيدرالي عادي بنسبة 37%، وضرائب الدخل المحلية، وضرائب الولاية في كاليفورنيا، ومدينة نيويورك. إذا كانت جميع الاستثمارات خاضعة للمعدلات العادية - كما اقترح بايدن لأولئك الذين يكسبون أكثر من مليون دولار في السنة - فإنَّ مجموعة أوسع من الاستثمارات ستكون منطقية في بوالص (PPLI).

يختلف الديمقراطيون في الكونغرس، الذين بدأوا عملية تحويل خطة بايدن الضريبية إلى تشريع، حول مقدار رفع المعدلات على الأرباح الرأسمالية.

بسبب المخاطر المحتملة والتعقيد الذي قد تتعرَّض له (PPLI)؛ فإنَّ العملاء المهتمين في البداية ينتهي بهم الأمر أحياناً إلى التفكير مرتين قبل الالتزام بأموالهم، كما يقول المستشارون.

قال جون ريبشيك، استراتيجي الثروة في "غولدمان ساكس أيكو بيرسونال فايننشال مانجمنت"، التي تقدِّم التخطيط المالي للمديرين التنفيذيين للشركات: "يمكن أن يصبح هذا الأمر معقَّداً للغاية، وهناك نسبة مئوية من عملائنا تقدِّر البساطة قبل كل شيء".

حاولت شركات التأمين التي توفِّر بوالص (PPLI) جذب العملاء من خلال تسهيل استخدام منصاتهم. قال ريبشيك: "الرسوم آخذة في الانخفاض. وأصبحت خيارات الاستثمار أكثر تنافسية".

قائد السوق

تهيمن شركة "لومبارد إنترناشيونال"، المملوكة لشركة "بلاك ستون"، على السوق، لكنْ هناك العديد من الشركات الأخرى التي تقدِّم هذا المنتج الآن. من أجل تحسين عرضهم للأثرياء، ومستشاريهم الأكثر ثقة؛ يسمح بعض مقدِّمي الخدمة الآن لهؤلاء المستشارين بالحفاظ على السيطرة على استثمارات (PPLI). من أجل الامتثال للقواعد، يجب أن تدخل أصول (PPLI) في حساب منفصل لا يمتلك العملاء أي مدخلات فيه من الناحية الفنية. لكن غالباً ما يختار العملاء مستشارهم الخاص لإدارة هذا الصندوق، ويضعون أهدافاً للطريقة التي يريدون استثماره بها.

مجلس الشيوخ يعتزم إلغاءً مبكراً للتخفيض الضريبي

قال هيميل، من جامعة شيكاغو، إنَّ أحد الخيارات لمنع الأثرياء من استخدام (PPLI) للتهرب من الضرائب، هو تحديد حجم استحقاقات الوفاة للتأمين على الحياة. ويعدُّ وضع لوائح أكثر صرامة لدائرة الإيرادات الداخلية خياراً آخر، وربما تزيد من الحد من السيطرة التي يُسمح لحاملي وثائق التأمين بممارستها على خيارات الاستثمار.

بخلاف ذلك، حذَّر هيميل خبراء السياسة الضريبية الآخرين، لأنَّ (PPLI) هي "حل بديل سهل نسبياً سيسمح للأفراد ذوي الملاءة المالية العالية بتوليد مبالغ غير محدودة تقريباً من دخل الاستثمار مع تجنُّب ضرائب الأرباح الرأسمالية أثناء الحياة، وعند الوفاة".