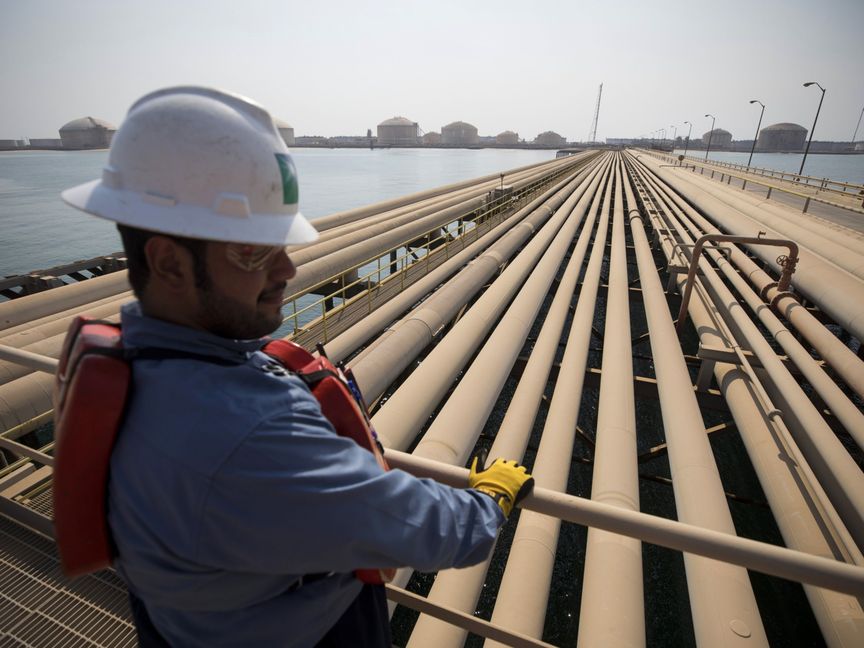

نقلت وكالة "رويترز" عن مصادر مطَّلعة اليوم الإثنين أنَّ شركة "أرامكو" السعودية، تتطلَّع لجمع 17 مليار دولار على الأقل من بيع حصة أقلية كبيرة في خطوط أنابيب الغاز التابعة لها، وهو ما يزيد عن 12.4 مليار دولار جمعتها من صفقة لخطوط أنابيب النفط.

وقالت المصادر، إنَّ "أرامكو" تواصلت مع مقدِّمي العطاءات المحتملين، بما في ذلك صناديق الاستثمار المباشر، والبنية التحتية في أمريكا الشمالية، وكذلك الصناديق المدعومة من الدولة في الصين وكوريا الجنوبية، من خلال مستشاريها قبل بدء عملية البيع الرسمية في غضون الأسابيع القليلة المقبلة. وذكر أحد المصادر أنَّ حجم الصفقة قد يتجاوز 20 مليار دولار.

كانت شركة "أرامكو" السعودية اختارت "جيه بي مورغان"، و"غولدمان ساكس" لتقديم المشورة بشأن البيع المحتمل لحصة بمليارات الدولارات في شبكة أنابيب الغاز الطبيعي، بحسب مصادر مطَّلعة لبلومبرغ.

وقال الأشخاص الذين طلبوا عدم الكشف عن هويتهم في حينه، إنَّ عملاق الطاقة الحكومي يستعدُّ لقياس الاهتمام بالأصول من المستثمرين المحتملين.

وقال أشخاص على دراية بالأمر في وقت سابق لبلومبرغ، إنَّ صفقة خطوط أنابيب الغاز يمكن أن تتمَّ صياغتها بطريقة مماثلة لصفقة خطِّ أنابيب النفط، فقد اشترى المستثمرون حصة أقلية في شركة تابعة جديدة لـ"أرامكو" مع حقوق تأجير الأصول.

تخطط أكبر شركة نفط في العالم لجمع عشرات المليارات من الدولارات عن طريق بيع المزيد من الحصص في أعمالها، إذ تسعى لجمع الأموال لمشاريع النمو المستقبلية.

أفادت "بلومبرغ نيوز" أنَّ "أرامكو" تراجع استراتيجية أعمال التنقيب والإنتاج، وتفكر في بيع حصص في بعض العمليات، أو الدخول في شراكات في بعض مجالات التشغيل لتطوير موارد جديدة.