كانت الصناديق المتداولة في البورصة تشكِّل مرادفاً منذ فترة طويلة للإدارة الخاملة، إذ تأتي بشكل متزايد في ظلِّ وجود أشخاص وراء الكواليس. لكن مع تدفُّق المليارات يومياً على الصناعة البالغة قيمتها 6.6 تريليون دولار؛ فإنَّ مديري الصناديق البارزين أو "السوبر ستار" الذين ربما كانوا ليطلقوا قبل عشر سنوات صناديق استثمار، بدأوا الآن -بدلاً من ذلك- في تركيز استراتيجياتهم لأوَّل مرة على صناديق الاستثمار المتداولة.

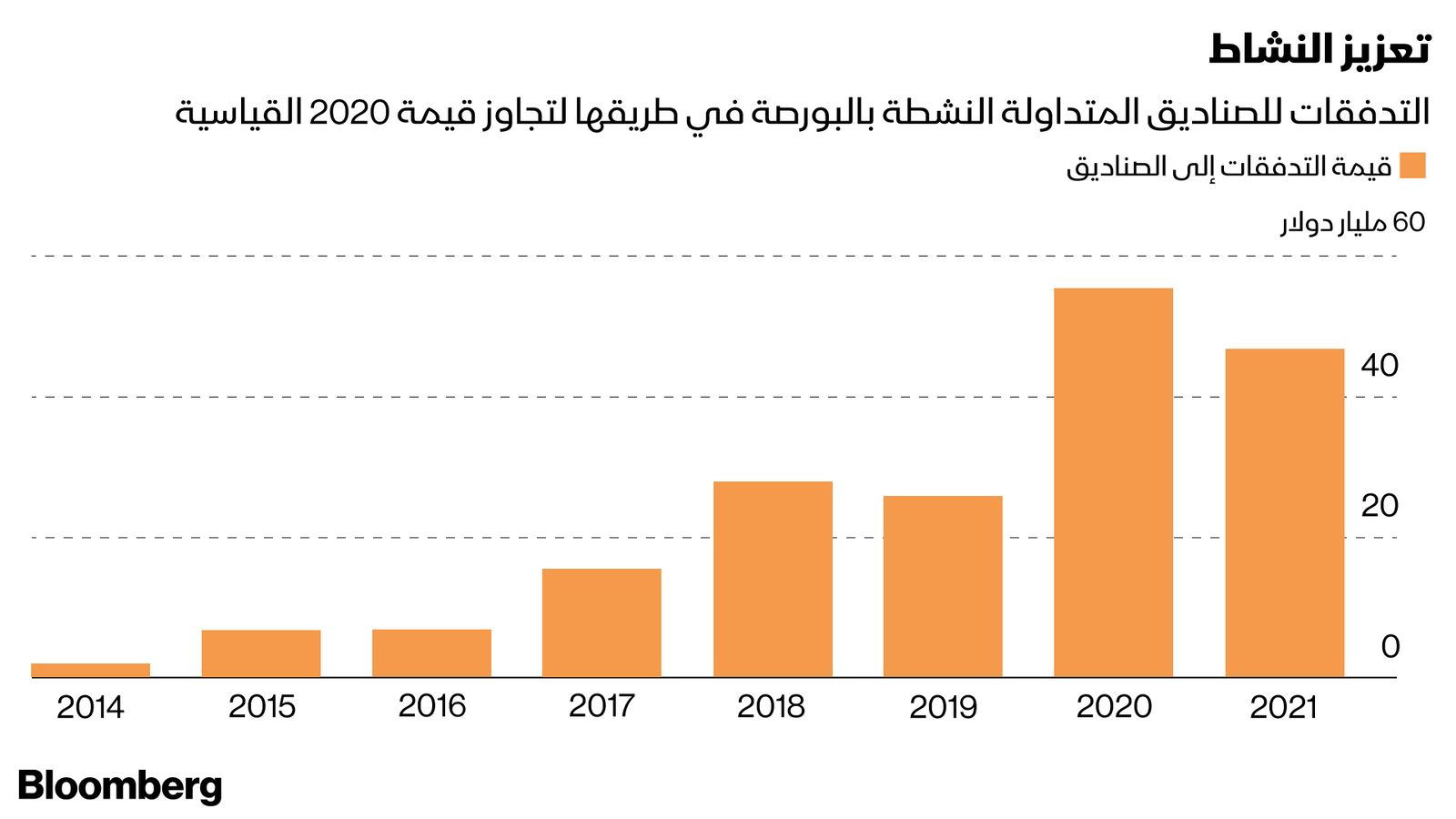

نتيجة لذلك، أصبح هناك الآن الصناديق المتداولة بالبورصة، التي تُدار بشكل أكثر نشاطاً من أيِّ وقت مضى. وبدأ حوالي 156 منهم في التداول هذا العام، مقارنة بـ 77 فقط خاملين. وجذبت هذه الصناديق 62 مليار دولار من السيولة الجديدة هذا العام، وحوالي 12% من إجمالي 523 مليار دولار تمَّ ضخها في صناديق الاستثمار المتداولة بشكل عام، على الرغم من أنَّها تشكِّل حالياً 4% فقط من إجمالي أصول الصناعة، وفقاً لبيانات من بلومبرغ إنتليجنس.

على الرغم من أنَّ صناديق الاستثمار المتداولة معروفة تقليدياً بتتبُّع المؤشرات، إلا أنَّ أقرانها النشطين مختلفين قليلاً، إذ يتمُّ اختيار الأسهم للشراء أو البيع وفق ظروف السوق. وتتبع الأسماء الكبيرة، مثل: روس غيربر، وريان جاكوب، قيادة كاثي وود من شركة "أرك إنفستمنت مانجمنت" في الإدارة النشطة.

لكن هل يعني وجود اسم بارز أو منتقي أسهم خبير أنَّ الصندوق يستحق الشراء بالفعل؟

يقول جيف تشيابيتا، العضو المنتدب للتداول والتعليم في شركة "تشارلز شواب" (Charles Schwab): "يحتاج المستثمرون إلى التحري قدر الإمكان حول صناديق الاستثمار أو حتى الصناديق المتداولة بالبورصة، التي يفكِّرون في الاستثمار بها بسبب وجود اسم معين أو مدير استثمار معين".

إذا كنت مهتماً بشراء أسهم في الصناديق المتداولة بالبورصة النشطة، فإليك بعض الأشياء التي يجب وضعها في الاعتبار:

الرسوم

يتمُّ عادةً دفع رسوم أعلى مقابل براعة انتقاء الأسهم على يد الخبراء. ويتقاضى الصندوق المتداول بالبورصة للأسهم النشطة متوسط عمولة سنوية بواقع 0.71%، مما يعني أنَّ الصندوق سيكلِّفك 7.10 دولارات كرسوم سنوية لكلِّ 1000 دولار تستثمرها، مقارنة بـ 0.50% لصناديق الأسهم الخاملة.

خذ على سبيل المثال الصندوق المتداول بالبورصة الجديد الذي أطلقه روس غيربر، الشريك المؤسس لمؤسسة "غيربر كواسكي ويلث آند إنفستمنت مانجمنت". ويسمى بصندوق "أدفيزورشيرز غيربر كواسكي إي تي أف" المتداول بالبورصة، إذ يتقاضى غيربر رسوماً فوق المتوسط تبلغ نحو 0.81%. وهو مُصمَّم ليشمل أسهماً مما يسميها غيربر بـ"الأشياء التي كانت غير قانونية في السابق"، مثل القنب، وشركات المقامرة عبر الإنترنت.

هناك أيضاً صندوق جديد من مستثمر التكنولوجيا ريان جايكوب، والمعروف بصندوق "جايكوب إنترنت فاند"، الذي نجح في اجتياز أزمة فقاعة الإنترنت. إذ يستثمر الصندوق المتداول بالبورصة النشط، الذي يحمل اسم "جايكوب فورورد"، ويظهر على شريط البيانات باسم (JFWD)، في تقنية "التفكير الآجل"، ويتلقَّى رسوماً بنسبة 0.75%. أمَّا الصناديق النشطة لكاثي وود، مثل: الصندوق المتداول بالبورصة "أرك إنوفيشن"، ويعرف اختصاراً بـ(ARKK)، و"أرك جينوميك ريفولوشن"، ويعرف اختصاراً باسم (ARKG)، فتتقاضى رسوماً أيضاً بنحو 0.75%.

كاثي وود تشعل فتيل تدافع مستثمري الأسهم إلى عالم صناديق المؤشرات

تبدو هذه الأسعار قاسية عندما تعلم أنَّ التعرُّض الأساسي البسيط للمؤشر يمكن أن يكلِّف 0.03% فقط، وذلك في حالة صندوق "فانغارد أس آند بي 500" المتداول بالبورصة، والمعروف اختصاراً باسم (VOO)، أو صندوق "فانغارد توتال ستوك ماركت"، ويعرف اختصاراً باسم (VTI).

لكن تظل حيازات هذه الصناديق الخاملة وغيرها كما هي حتى تتم إعادة التوازن ربع أو نصف السنوية.

في حين تعدُّ إحدى فوائد وجود مدير نشط في تمكُّنه من التفاعل أكثر مع الأحداث الجارية، من خلال تعديل الأوراق المالية في الصندوق وفقاً للمستجدات. ففي الشهر الماضي، خفَّضت وود تعرضها للأسهم الصينية بسبب حملة بكين القمعية على الشركات الخاصة. وساعد تقليص حصص "وود" في شركتي "تينسنت هولدينغز"، و"كي أي هولدينغز"، صندوق "أرك" على للارتداد بأكثر من 26% من أدنى مستوى له منذ عام حتى تاريخه في شهر مايو الماضي.

قال موهيت باجاج، مدير صناديق الاستثمار المتداولة في شركة "والاش بيث كابيتال": "في ظروف السوق المختلفة، قد يفوق كونك تكتيكياً في بعض الأحيان أهمية أن تكون خاملاً". مضيفاً: "أعتقد أنَّ المستثمرين الذين يبحثون عن تلك التجربة الإدارية النشطة على استعداد لدفع الرسوم الإضافية".

سجل إنجازات المدير

إذا كنت تدفع لشخص آخر لاستثمار أموالك، سيكون البحث عن النجاحات والإخفاقات السابقة لهذا الشخص أمراً بالغ الأهمية، كما يقول الخبراء.

في بعض الأحيان، يسهل العثور على هذه المعلومات نسبياً. على سبيل المثال، قامت شركة "دايمنشيال فاند أدفيزورز" بتحويل أربعة صناديق أسهم مشتركة إلى صناديق متداولة بالبورصة شهر يونيو الماضي، مما يعني أنَّه يمكن للمستثمرين إلقاء نظرة على السجل الطويل للمنتج "الجديد". فقد صعد كلٌّ من صندوق "دايمنشيال يو أس إكويتي" المتداول بالبورصة، ويعرف اختصاراً بـ(DFUS)، وصندوق "دايمنشيال يو أس تارجتيت فاليو" والمعروف اختصاراً بـ (DFAT)، بأكثر من 11% خلال السنوات العشر الماضية عندما كانا على شكل صناديق استثمار.

وفي حالة صندوق "جايكوب" الجديد المتداول بالبورصة، فقد صعدت قيمته بنحو 1% منذ إطلاقه في وقت سابق من هذا الشهر، لكن قفز صندوق "جايكوب إنترنت فاند" الرائج بأكثر من 200% على مدار العقد الماضي.

من الأصعب تحديد سجل إنجازات صندوق "غيربر"، نظراً لأنَّه مستشار مالي، وقد صعدت أصول شركته، التي يقع مقرّها في سانتا مونيكا بولاية كاليفورنيا إلى ملياري دولار من خلال التعامل مع 8000 عميل هذا العام، مقارنة بـ 1.6 مليار دولار في بداية عام 2021.

مع ذلك، يمكن أن تكون هناك مخاطر لتعقُّب الأداء، إذ يمكن أن يكون التنبؤ بهبوط السوق أمراً مستحيلاً.

بالنسبة إلى كاثي وود، ساعدتها المكاسب الهائلة التي حقَّقتها صناديقها العام الماضي في جذب المليارات من السيولة الجديدة في الأشهر القليلة الأولى من عام 2021. بعد أن ارتفع صندوقها الرئيسي "أرك إينوفيشن" (أرك) المتداول في البورصة بنسبة 150% تقريباً في عام 2020، واستحوذت على أكثر من 5 مليارات دولار في يناير وفبراير قبل أن ينخفض السعر بشكل حاد. وهذا يعني أنَّ أولئك الذين اشتروا في أوائل عام 2021 شهدوا انخفاضاً في قيمة أسهمهم بنحو 20%.

قال تشيابيتا: "الخطأ الشائع الذي يرتكبه بعض المستثمرين الأفراد، هو تعقُّب أداء الصندوق دون التركيز بشكل كافٍ على التركيب العام للصندوق وأهدافه". مضيفاً: "تعقُّب الأداء لم تكن استراتيجية رابحة على مدار فترة من الزمن".

حيازات الصندوق وسياسته الاستثمارية

قال بن سلافين، رئيس الصناديق المتداولة في البورصة بشركة "بي إن واي ميلون أسيت سيرفسينغ" (BNY Mellon Asset Servicing)، إنَّ المستثمرين بحاجة إلى النظر عن كثب في حيازات الصندوق واستراتيجيته قبل الشراء. وتعلن معظم الصناديق النشطة المتداولة بالبورصة عن حيازاتها بنهاية كل يوم، من خلال منصَّات الوساطة، أو عبر الموقع الإلكتروني لشركة الصندوق.

في بعض الأحيان، تختلف الأسهم أو السندات داخل الصندوق المتداول بالبورصة عمَّا قد يتوقَّعه المستثمرون بناءً على اسم الصندوق. وقال تود روزنبلوث، رئيس أبحاث الصناديق المتداولة بالبورصة، و صناديق الاستثمار في شركة "سي إف أر ايه ريسيرش" (CFRA Research): "الأهم من ذلك هو رؤية الإدارة لهذا الأسلوب أو موضوع الاستثمار".

على سبيل المثال، ينظر صندوق "إي أس جي فاند" (ESG Fund) المعروف اختصاراً باسم (RESP)، والتابع لشركة "ويسدوم تري" إلى شركات "أبل"، و"أمازون" باعتبارهما أكبر الرهانات الموجودة لديه، ولا يعتبر هذا غير مألوف بالنسبة لصندوق يركِّز على الحوكمة البيئية والاجتماعية، وحوكمة الشركات وحسب؛ وإنَّما لا تعد هذه المؤسسات أيضاً من بين مصنِّعي السيارات الكهربائية وطاقة الرياح التي قد يتوقَّع المرء أن يتمَّ تصنيفها على أنَّها "خضراء".

أيضاً، فاجأت الحيازات في صندوق "أرك" المتداول في البورصة الجديد- الذي يتبع لوود، ويحمل اسم "سبيس إكسبلوريشن آند إينوفيشن"، ويعرف اختصاراً باسم (ARKX)- البعض عندما تمَّ إطلاق الصندوق في أواخر شهر مارس الماضي. فإلى جانب الأسهم المتوقَّعة مثل: "إيرباص"، و"بليد أير موبيليتي"، يحتوي الصندوق أيضاً على حيازات من "نتفلكس"، و"ديري آند كو".

هل هناك صندوق خامل أفضل؟

يشير التدفُّق القياسي للسيولة في الصناديق المتداولة بالبورصة هذا العام إلى أنَّه يتمُّ إطلاق تلك النوعية من الصناديق كل يوم تقريباً. ويوجد الآن أكثر من 2,500 خيار للانتقاء من بينها.

قال نيت غيراسي، رئيس شركة "إي تي أف ستور" (ETF Store)، يجب على المستثمرين التفكير فيما إذا كان الأمر يستحق فعلاً تلك الأموال الإضافية للإدارة النشطة؟. مضيفاً: "هل سيقدِّم لك هذا التعرُّض شيئاً مختلفاً عمَّا قد تحصل عليه مع مؤشر لصندوق متداول بالبورصة منخفض التكلفة؟"

فلدى بعض الصناديق النشطة نظراء لتتبُّع المؤشرات، ويمتلكون حيازات مماثلة. على سبيل المثال، تعدُّ "فوييجر ديجيتال ليمتد"، وشركة "سكوير" من أكبر حيازات صندوق "جايكوب فورورد" المتداول بالبورصة، والأمر نفسه بالنسبة لصندوق "فان إيك فيكتورز ديجيتال ترانسفورميشن" المتداول في البورصة، والمعروف اختصاراً باسم (DAPP)، وهو صندوق خامل يكلف 10 نقاط أساس أقل.

مع ذلك؛ فإنَّ أداء بعض الصناديق النشطة في الواقع أفضل من أداء الصناديق الخاملة، وهو عادةً ما يهتم به المستثمرون أكثر من أي شيء آخر.

وربح صندوق "فاليو فاكتور" (Value Factor) النشط المتداول بالبورصة في الولايات المتحدة، المعروف اختصاراً باسم (VFVA)، والتابع لشركة "فانغارد"، 25% هذا العام، مقارنة بـ 17% فقط لصالح صندوق "فانغارد فاليو" الخامل المتداول بالبورصة، المعروف اختصاراً باسم (VTV)، و16% بالنسبة لصندوق "أي شيرز أس آند بي فاليو" (iShares S&P Value) المتداول بالبورصة، أو (IVE)، الذي يتعقَّب المؤشر.

في حين صعد صندوق "إنترناشيونال كور إكويتي ماركت" (International Core Equity Market) المتداول بالبورصة، والتابع لشركة "دايمنشيال فاند أدفيزورز"، ويعرف اختصاراً باسم (DFAI) بأكثر من 12% في عام 2021، بينما ارتفع صندوق "فانغارد فوتسي ديفلوبيد ماركتس" الخامل بنسبة 11% فقط.

ختاماً، قالت جيليان ديلسينور، رئيسة صناديق الاستثمار المتداولة في شركة "إف إل إكس ديستربيوشن" ((FLX Distribution: "ما يزال هناك الكثير من منتجات المؤشرات المنتظر طرحها في السوق، لكنَّني أعتقد أنَّ هناك جانباً مشرقاً من جوانب الإدارة النشطة بالفعل".