كلنا يريد الاستثمار في المستقبل، ولكن هل نبقى مع منتقي الأسهم المحترفين أم نشتري في صناديق المؤشرات الغير مدارة التي تتعقب المجالات المبتكرة مثل التكنولوجيا الخضراء والطاقة النظيفة، للحصول على أفضل العوائد؟.

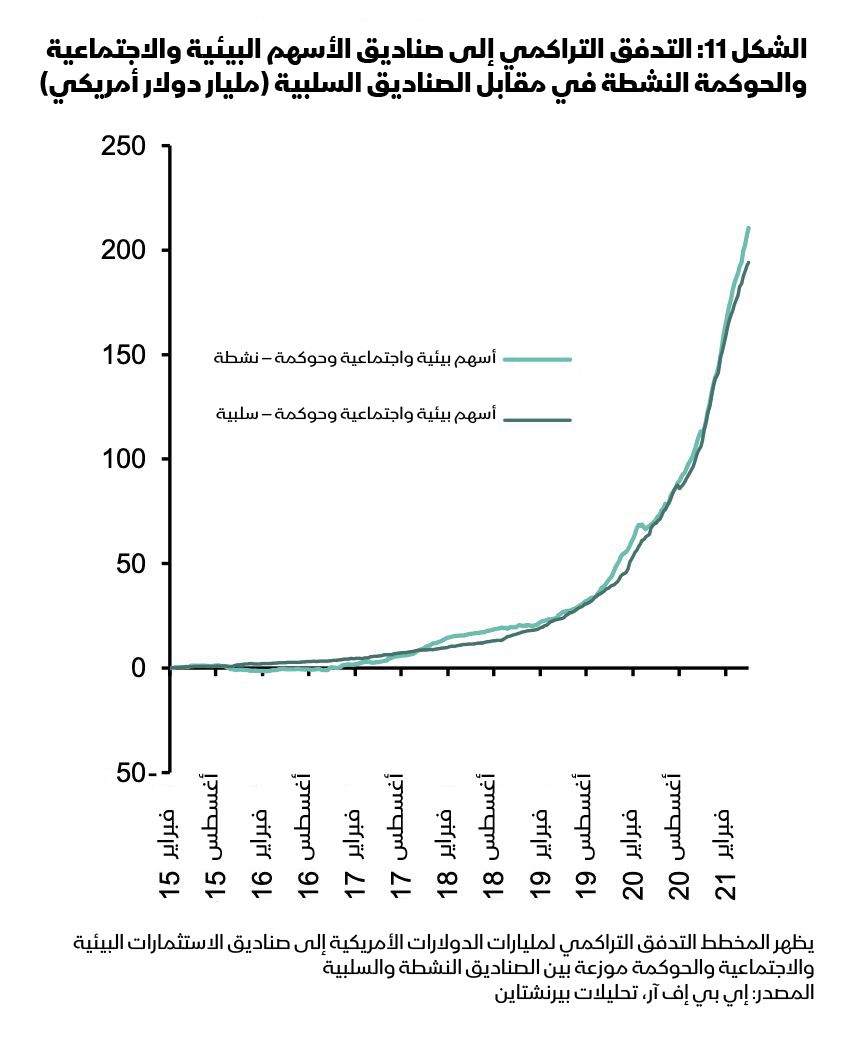

لا يزال الرهان قائماً، حيث لا تزال الصناديق النشطة والغير مدارة متقاربة للغاية في السباق بالنسبة للمستثمرين. هذا العام، تدفق حوالي 70 مليار دولار إلى الاستثمارات النشطة بالمجالات البيئية والاجتماعية وفي الحوكمة، بينما شهد الجانب الغير مدار تدفقاً صافياً قدره 54 مليار دولار، بحسب البيانات التي جمعتها شركة "بيرنشتاين ريسيرش" (Bernstein Research).

في عالم صناديق الأسهم الأوسع، تجاوزت الصناديق غير النشطة الصناديق النشطة في إجمالي الأصول التي تديرها في عام 2019.

لا داعي للقلق

بيعت أسهم كل هذه الصناديق الخاصة المرتفعة الأسعار -النشطة أو الغير مدارة- في الآونة الأخيرة مع تراجع السوق. انخفض مؤشر "آي شيرز غلوبال كلين إينيرجي" (iShares Global Clean Energy) المتداول في البورصة، والمدار بشكل سلبي بأكثر من الثلث عن ذروته، وكذلك انخفض صندوق "آرك إنوفيشين" (ARK Innovation) المتداول في البورصة العائد لكاثي وود.

لكن "وود" تتعمق. وهي تدعي "أحب هذا الوضع"، دون أن تشعر بالقلق من عمليات الانسحاب الكبيرة الأخيرة، كما قالت لشبكة "سي إن بي سي" (CNBC) في مقابلة أجريت معها مؤخراً. "لم يتغير شيء باستثناء السعر". وقالت إن عمليات البيع الأخيرة ستمنح مستثمريها عوائد أعلى فقط. وكانت تشعر "بالامتنان".

لتوضيح سبب استمرار قيمة مدير الأسهم النشط مثل وود، دعونا نصوغ الموقف الحالي بطريقة أخرى.

تم إدراج عدد قليل جداً من هذه الشركات الضخمة في البورصات العامة. وإلى الحين الذي سيكتشف فيه مزودو المؤشرات ما تعنيه التكنولوجيا الخضراء أو الاستثمارات البيئية والاجتماعية والحوكمة حقاً، يمكن أن تبدو الصناديق الغير مدراة التي تتعقب المؤشرات الخاصة مختلفة تماماً من شهر لآخر. فعلى سبيل المثال، يمتلك صندوق "آي شيرز كلين إينيرجي" المدرج في البورصة والذي تبلغ قيمته 5.4 مليار دولار أكثر من 80 سهماً. قبل ثلاثة أشهر، كان هناك حوالي 30 اسماً فقط في ذلك الصندوق الغير مدار المتداول في البورصة. هل نعرف لماذا اختار مزود المؤشر هذه الأسهم؟ أو إذا كانت هناك أي تنازلات في تعريف الطاقة النظيفة، نظرا لأنه وسع قائمته لتلبية احتياجات قاعدة أوسع من المستثمرين؟

تركز المحافظ

تعرضت مؤشرات ستاندرد آند بورز وداو جونز، المزود للمؤشر الأساسي الذي يتبعه صندوق "آي شيرز" المتداول في البورصة، لانتقادات من أشخاص أرادوا قيادة أكثر سلاسة لتجميع محفظة عالية التركيز، لذلك قام بإجراء تحول كبير في أبريل، حيث وسّع بشكل كبير عدد أسهمه إلى ما يصل إلى 100 سهم.

من الناحية الإيجابية، يمكن أن يؤدي هذا التغيير إلى ترويض تقلبات الصندوق المتداول في البورصة. سيشهد المؤشر نقل 16% من ثقله من الأسهم الصغيرة إلى الشركات الكبيرة ذات القيمة السوقية التي تزيد عن 50 مليار دولار، وفقاً لمحللة بلومبرغ إنتليجنس أديلين دياب.

لكن هناك شيئاً أساسياً تغيّر. وبدلاً من الشركات الناشئة المبتكرة، يعتبر صندوق الاستثمارات البيئية والاجتماعية والحوكمة الآن عمالقة المرافق الأمريكية مثل "نيكست إيرا إينيرجي" (NextEra Energy) و"إكسل إينيرجي" (Xcel Energy) من بين أكبر مقتنياته.

ووفقاً لحسابات ستاندرد آند بورز الخاصة، فإن الشركتين لديهما "تعرض معتدل للطاقة النظيفة" فقط. صحيح أن المحفظة غير متوازنة، فشركاتها أكبر، والتدفقات النقدية أعلى، والتقييم أقل بكثير وأكثر استقراراً، لكن يبدو الأمر كما لو أن صندوق "آي شيرز" المتداول في البورصة قد ولد كصندوق جديد تماماً. علينا أن نتجاهل جميع عوائده التاريخية وخصائص المخاطر.

على النقيض من ذلك، فإن "وود" بصفتها مديراً للأسهم النشطة، لا تخضع لأي تغييرات فلسفية من موفري المؤشر. كما أنها لا تفتقر إلى القناعة. في مارس، سارت في الاتجاه الآخر من ستاندرد آند بورز، حيث ألغت سقفاً بنسبة 30% كحد أقصى يمكن استثماره في كل من أصول صندوقها في سهم واحد. إنها لا تخاف من مخاطر التركيز.

خيارات صعبة

من المؤكد أن المحفظة ستكون أقل عرضة لتقلبات الأسعار الحادة إذا كانت تتكون أكثر من عدد قليل من الأسهم. ولكن ماذا لو لم يكن هناك الكثير من الأسهم المبتكرة أو النظيفة؟. لتقليل تقلبات المحفظة، خفف ستاندرد آند بورز ما تعنيه الطاقة النظيفة. وبدأ التداول بالصفقات النقية.

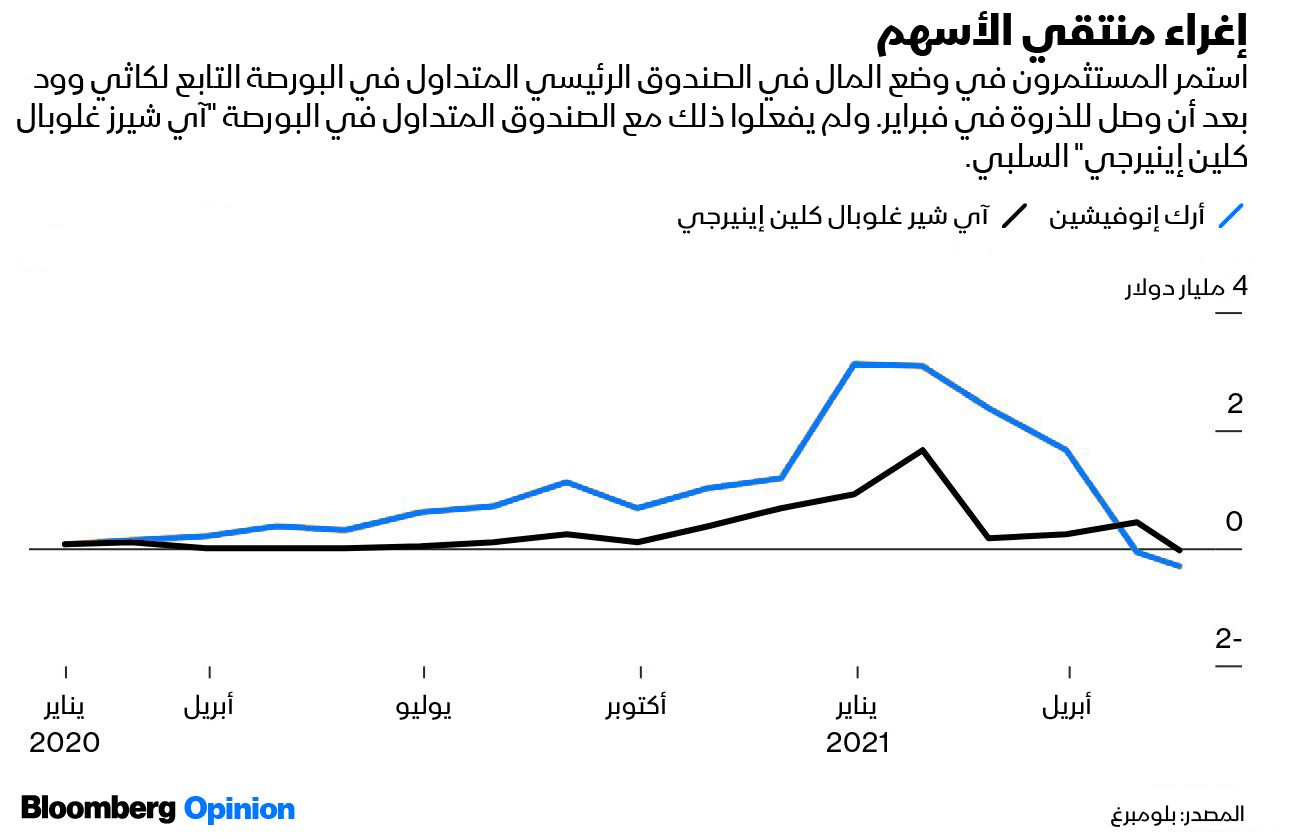

لنلق نظرة على تدفقات الأموال، فبعد إنفاق 2.6 مليار دولار في "آي شيرز غلوبال كلين إينيرجي" المتداول في البورصة في ديسمبر ويناير، فقد المستثمرون اهتمامهم بسرعة في اللحظة التي بلغ فيها أداء الصندوق ذروته. ويبدو أن هذا يشير إلى أن الصندوق المتداول في البورصة كان مدعوماً بمطاردي الزخم. تزامنا مع ذلك، استمر صندوق "وود" الرئيسي في رؤية التدفقات الوافدة بعد ارتفاعه في فبراير. كان المستثمرون يشترون مهاراته في اختيار الأسهم.

ومع ارتفاع معدل التضخم، لن تكون بعض اختيارات أسهم "وود" سهلة بالنسبة للمستثمرين الذين يشعرون بالتوتر. لقد توقعت سعراً مستهدفاً بقيمة 3000 دولار بحلول عام 2025 لشركة "تسلا"، أكبر شركة في صناديق الاستثمار المتداولة في البورصة الخاصة بوود. السعر الآن أقل بقليل من 600 دولار للسهم. ولكن في سوق ناشئة تفتقر إلى ما يكفي من الأسهم المدرجة أو معيار الصناعة، لا يزال من السابق لأوانه الحديث عن الاستثمار الغير مدار. كاثي وود هي مديرة أسهم نشطة، وقناعتها لها قيمة.