يعتمد تداول الزخم على فكرة أساسية بسيطة: شراء الأسهم الرابحة وبيع الخاسرة. ترى هذه النظرية أن الأصول التي ترتفع قيمتها من المرجح أن تواصل تحقيق المكاسب، في حين تلك التي تنخفض قيمتها ستستمر في التدهور.

بالنسبة لمن يتبنونها، يمكن لهذا المفهوم أن يحل محل البيانات الأكثر تعقيداً مثل مضاعف ربحية السهم ومقاييس التقييم التقليدية الأخرى. فالذين يتداولون الزخم يلاحقون الاتجاه. نجح ذلك الأسلوب خلال معظم ما مضى من 2024 نتيجة الظروف المواتية في السوق التي طالت جميع الأصول من الأسهم إلى العملات، وذلك قبل أن يتسبب التقلب هذا الصيف في قلب جميع التعاملات التي تعتمد على الاتجاه رأساً على عقب.

استطاع صندوق من الصناديق المتداولة في بورصة نيويورك التي تركز على أسهم "تتسم بارتفاع الزخم" أن يتفوق على مؤشر "إس آند بي 500" بنحو 10 نقاط مئوية هذا العام حتى نهاية يونيو، وذلك قبل أن ينقلب الاتجاه إلى الناحية العكسية في شهري يوليو وأغسطس.

على مدى سنوات، كانت هذه الاستراتيجية وسيلة جيدة في كسب الأموال، وخسارتها أيضاً بنفس السرعة بسبب رهانات في توقيت خاطئ، وأحياناً يحدث ذلك عندما لا يتحرك سهم من الأسهم وفقاً للتوقعات، وأحياناً أخرى يحدث لأن أي اتجاه لا يدوم إلى الأبد، واتخاذ القرار بتوقيت البيع ليس دائماً سهلاً. وحتى عندما تنجح هذه الاستراتيجية، فقد يحدث ذلك مصحوباً بتقلبات شديدة الإيلام.

في يوم من الأيام، كان يُعبر عن استراتيجية تداول الزخم بطريقة لاتنسى: "كن متفائلاً عند ارتفاع السوق، ومتشائماً عند هبوطها".

1) لماذا تنجح استراتيجية تداول الزخم؟

إن لاستراتيجية تداول الزخم تاريخاً يمتد إلى قرون مضت. لكن أنصارها في عصرنا الحالي يستشهدون ببحث أجراه المستثمر الكمي الأسطوري كليف أسنس، وورقة بحثية معتبرة صدرت في عام 1993 تدافع عن فكرة مفادها أن اللحاق بالركب قد يكون أسلوباً رابحاً.

نستطيع القول إن هذه النظرية تقوض مفهوم كفاءة السوق، غير أن الخبراء يزعمون أن نجاحها يستمر بسبب عادات سلوكية عميقة مثل سلوك القطيع والتحيز التوكيدي.

2) كيف تطبق على أرض الواقع؟

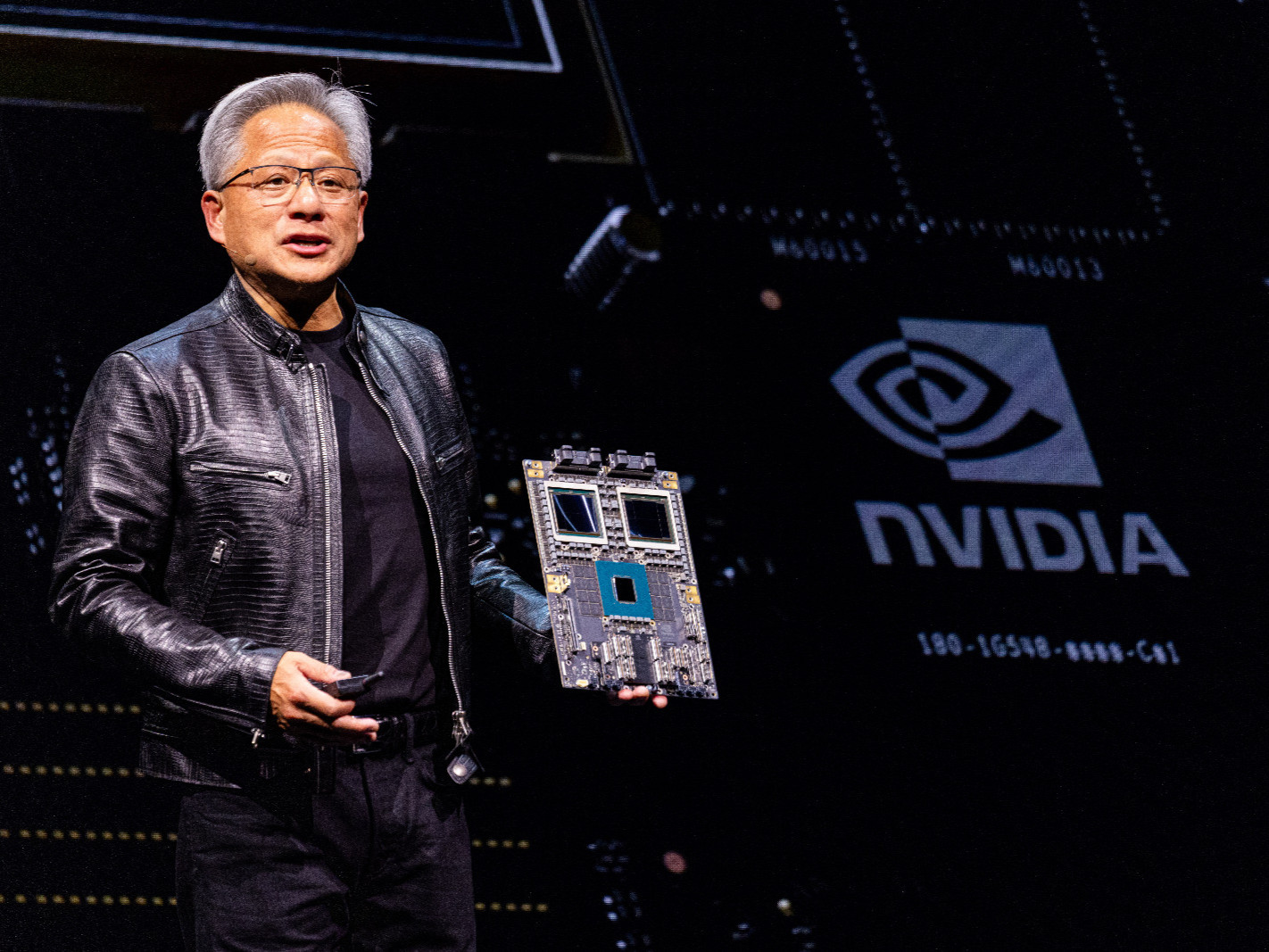

يتجلى أوضح الأمثلة على هذا التكتيك في شراء المستثمرين الأفراد سهم "إنفيديا" وسط ارتفاعه الذي لا يتوقف. في حين أن الاستراتيجيات الأكثر تعقيداً ودقة تستخدم نماذج خوارزمية تعمل على تصنيف وتحليل آلاف الأوراق المالية سعياً إلى تحديد الاتجاهات ذات القدرة على الاستمرار والصمود.

قد تظهر استراتيجية تداول الزخم في مجموعة متنوعة من الأشكال، لكن أكثرها شيوعاً تركز على السلاسل الزمنية والأنماط القطاعية:

- المستثمرون الذين يعتمدون على السلاسل الزمنية يركزون اهتمامهم على تاريخ حركة أسعار مختلف الأوراق المالية، ثم يشترون الأصول التي أظهرت أداءً جيداً. وقد يراهنون أيضاً على هبوط تلك الأوراق التي أظهرت أداءً ضعيفاً أو سيئاً.

- أما الأنماط القطاعية فإنها تعتمد على مقارنة القوة النسبية للأوراق المالية المختلفة، مثلاً، عن طريق ترتيب الأوراق الرابحة والأوراق الخاسرة في قطاع محدد، وشراء الأسهم التي يقع ترتيبها ضمن أفضل 20% من حيث الأداء، وبيع الأسهم التي تقع ضمن أسوأ 20% في الترتيب.

استخدام ظاهرة تداول الزخم شائع أكثر في تداول الأسهم، غير أنها قد تنجح أيضاً في مختلف فئات الأصول، بما في ذلك السندات والسلع.

3) من يستخدم هذه الاستراتيجية؟ ولماذا؟

كثير من استراتيجيات تداول الزخم الدقيقة والمتميزة التي تعتمد على أجهزة الكمبيوتر تستخدمها صناديق التحوط، ومن بين أبرز أنصارها شركتا "إيه كيو آر كابيتال مانجمنت" (AQR Capital Management LLC) و"مان غروب" (Man Group).

بيد أن المستثمرين الأفراد تتوفر أمامهم فرصة الاستفادة منها من خلال الصناديق المتداولة بالبورصة، حيث إن صندوق "آي شيرز إم إس سي آي يو إس إيه مومينتم فاكتور" المتداول (iShares MSCI USA Momentum Factor ETF) متاح بالبورصة منذ أكثر من 10 سنوات، ويدير أصولاً تتجاوز قيمتها 10 مليارات دولار.

تشمل الصناديق الأصغر حجماً صندوق "آي إم جي بي دي بي آي مانيجد فيوتشرز ستراتيجي" (iMGP DBi Managed Futures Strategy ETF) وتتجاوز قيمة أصوله المليار دولار، وهو يتبع واحداً من أساليب استراتيجية تداول الزخم يسمى تتبع الاتجاه، والقيام برهانات شرائية وبيعية في سوق العقود الآجلة.

معظم المستثمرين الذين يستخدمون تداول الزخم لا يخصصون كامل المحفظة لهذه الاستراتيجية، وبدلاً من ذلك يستخدمونها كأسلوب للتنويع على أمل أن تحقق لهم مكاسب في أوقات اضطراب السوق.

في عام 2022، قفز أسلوب تتبع الاتجاه بنسبة تجاوزت 20% عندما عانت الأسهم والسندات من خسائر ضخمة. وحققت هذه الاستراتيجية مكاسب من خلال الرهان ضد أكثر الأسهم خسارة واتباع زخم الأسهم الرابحة في استراتيجية الرهان على التضخم.

4) ماهي عيوب استراتيجية تداول الزخم؟

من زوايا عديدة، يمكن النظر إلى استراتيجية تداول الزخم على أنها تتناقض مع النصيحة التقليدية بشراء الأسهم عندما تكون أسعارها منخفضة وبيعها عندما تصبح مرتفعة، وبدلاً من ذلك تتحول النصيحة إلى شراء الأسهم عندما تكون أسعارها مرتفعة رهاناً على أن السعر سوف يواصل الارتفاع أكثر من ذلك.

وهناك مخاطرة أخرى أيضاً عندما يقبل المستثمرون بكثافة على المراكز الاستثمارية باستراتيجية تداول الزخم، مما قد يترتب عليه سرعة وتيرة الخسارة إذا بدأ سعر الأصل في الانخفاض مع تسابق البائعين إلى الخروج منه.

ومن عيوب هذه الاستراتيجية أيضاً أنها تحتاج غالباً إلى معدل دوران كبير، مما يؤدي إلى زيادة رسوم التعاملات مع حركة المستثمرين المستمرة بشراء أسهم معينة ثم بيعها.

خسر صندوق "آي شيرز يو إس مومنينتم" (iShares US Momentum ETF) المتداول بالبورصة 20% من قيمته تقريباً في الربع الثاني من عام 2022 عندما تحولت بعض الأسهم التي كانت تحقق أكبر المكاسب إلى الخسارة.

5) ماذا حدث أثناء التقلبات التي بدأت في السوق في شهر يوليو؟

مع هيمنة حالة الشك والغموض في الاقتصاد الكلي على الأسواق في شهري يوليو وأغسطس، تكبدت مختلف استراتيجيات تداول الزخم خسائر هائلة.

فقد كان من يتبعون الاتجاه يستعدون للصفقات الكبيرة لهذا العام لتحقيق مزيد من المكاسب خلال شهر يوليو، فكانوا يستثمرون بكثافة في الأسهم، ويضاربون ضد السندات الحكومية للدول المتقدمة، ويراهنون على استمرار ضعف الين الياباني.

تحركت كل هذه الأسواق بشكل حاد في الاتجاه الخاطئ، مما أدى إلى تكبدها خسائر كبيرة، وتحول إلى الاتجاه العكسي مسار عام استثنائي من المكاسب.

بالإضافة إلى ذلك، ارتد صندوق "إم تي يو إم" المتداول (MTUM ETF) بنتائج عكسية في يوليو وأوائل أغسطس بعد أن راهن بشكل كبير على أسهم شركات التكنولوجيا العملاقة، حيث تكبدت بعض أكبر حيازاته، ومن بينها "إنفيديا"، خسائر بالغة.