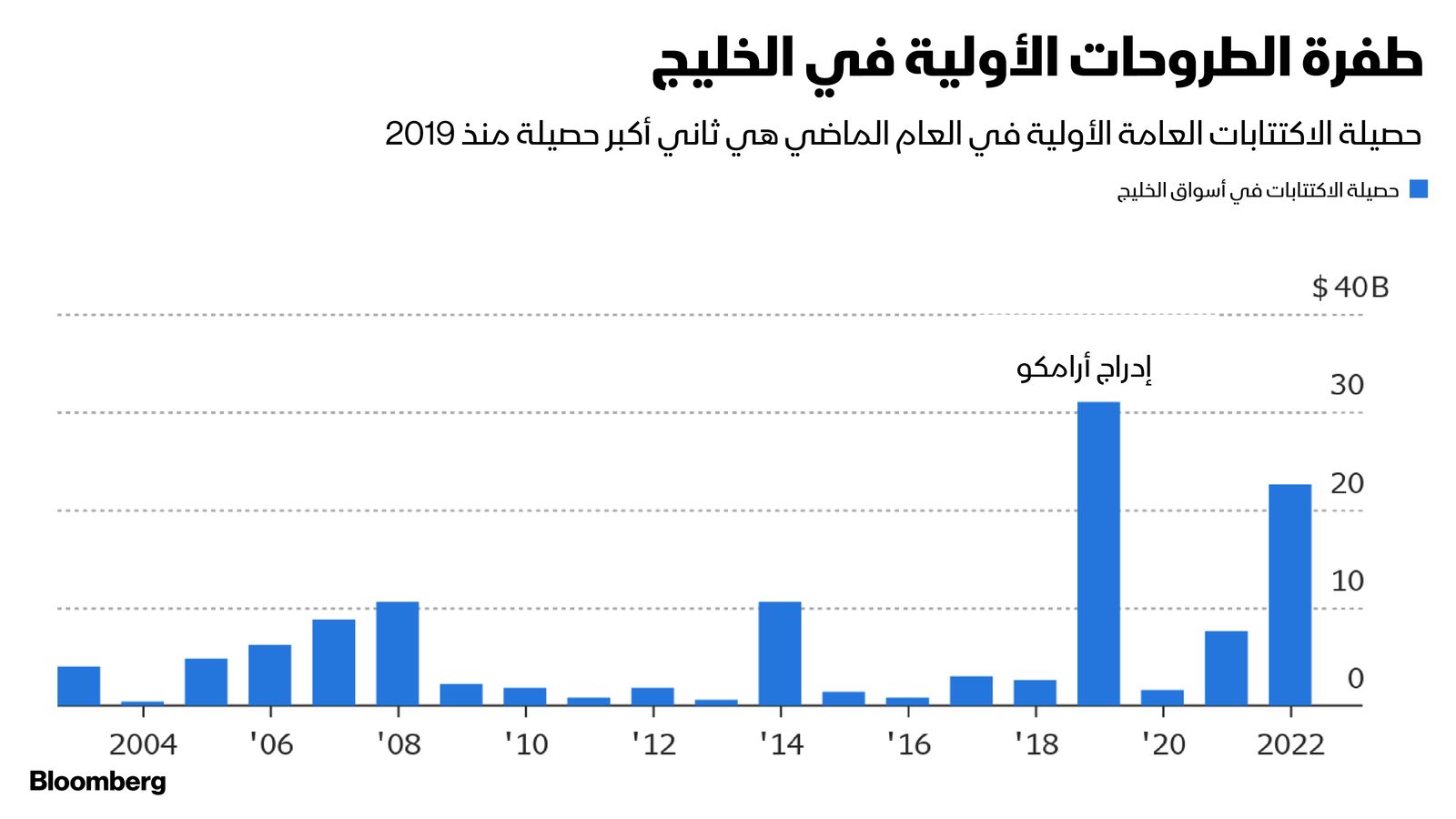

لم تهدأ وتيرة الطروحات الأولية في منطقة الخليج بعد تسجيلها ما يقارب 22 مليار دولار العام الماضي، بل انطلقت الاكتتابات هذا العام من مناطق وقطاعات كانت غائبة عن المشهد، لتعطي دلائل على استمرار نشاط الاكتتابات في المنطقة خلال العام الجاري.

كان انتهاء الشركات من الإفصاح عن نتائجها المالية عن العام الماضي الشرارة التي بدأ بعدها الإعلان عن المزيد من الطروحات الأولية، وكان أبرزها "أدنوك للغاز" الذي يعد أكبر طرح عام أولي في العالم هذا العام حتى الآن.

طروحات هذا العام بدأت من السوق القطرية بعد غياب دام عامين، فيما شهدت سلطنة عُمان أول طرح عام أولي منذ نحو عقد.

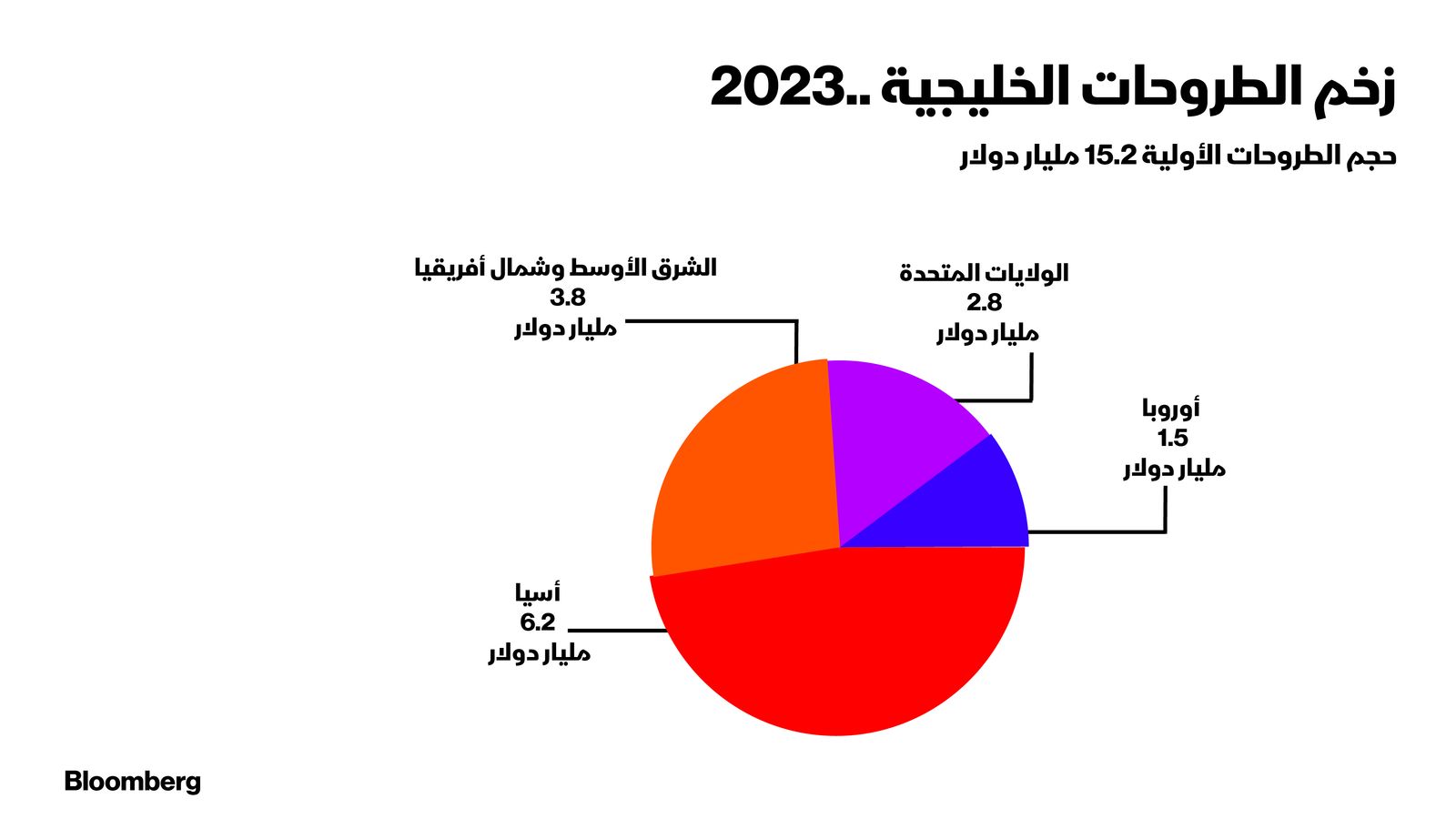

كانت الطروحات الخليجية حتى الآن متصدرة المشهد في منطقة الشرق الأوسط، إذ جمعت طروحات بورصات الخليج منذ مطلع العام إلى الآن ما يصل إلى 3.38 مليار دولار من 3.8 مليار دولار إجمالي الطروحات في منطقة الشرق الأوسط.

يُقارن هذا الرقم مع 9 مليارات دولار قيمة طروحات في الخليج بالربع الأول من العام الماضي، الذي شهد أحد أكبر الطروحات في العالم وقتها، وهو طرح "ديوا" في دبي بقيمة تجاوزت 6 مليارات دولار.

ربما لن تشهد السوق خلال العام الجاري طروحات بحجم صفقة "ديوا"، إلا أنَّ اكتتابات الشركات التابعة لـ"أدنوك" يمكنها أن تعزز قيمة الطروحات وتدفعها لمستوى العام الماضي.

وبعد إدراج "أدنوك" وحدتها للغاز بقيمة لامست 2.5 مليار دولار، تعتزم الشركة أيضاً طرح حصة من وحدتها للخدمات اللوجستية.

المدير الأول لإدارة الأصول في "الريان" للاستثمارات، أكبر خان قال لـ "اقتصاد الشرق" إنَّ هناك مخططات لإطلاق طروحات كبيرة هذا العام بعد 50 طرحاً في السوق عام 2022. وأضاف أنَّ قطر التي كان غائبة العام الماضي، من المرجح أن تشهد 4 إلى 5 طروحات خلال النصف الأول من العام الجاري.

ومع ذلك؛ يرى خان أنَّ العام الجاري قد يكون أقل في حجم الاكتتابات من العام الماضي.

أسواق وقطاعات جديدة

جرى إدراج أسهم شركة "الضمان للتأمين الإسلامي" بقطر في 16 يناير، إذ يعد الأول بالخليج هذا العام بقيمة بلغت 842 مليون ريال قطري، ويعد هذا الأول في الدولة منذ عامين.

وكانت "أبراج لخدمات الطاقة" أول طرح عام رئيسي في سلطنة عُمان منذ 10 سنوات، والأكبر في مسقط منذ 2010. وتخطط عُمان لجمع أكثر من 1.3 مليار دولار من خلال بيع أصول عبر عدة قطاعات هذا العام، فيما تدرس "أوكيو" طرحاً أولياً لوحدة خطوط أنابيب الغاز الخاصة بها التي تبلغ 800 مليون دولار.

بينما تستمر الأسواق الإماراتية في استقطاب المستثمرين ورأس المال الأجنبي عبر الطروحات الجديدة، تستقطب أيضاً السوق قطاعات جديدة، إذ استقبلت دبي طرح شركة "الأنصاري للخدمات المالية" المالكة لشركة "الأنصاري للصرافة" التي تعد من أوائل الشركات العائلية التي تدرج أسهمها.

تمتد الصفقات المحتملة عبر قطاعات غير تقليدية من التكنولوجيا إلى وسائل الإعلام، إذ تدرس G42، وهي شركة ذكاء اصطناعي مقرها أبو ظبي، ستة اكتتابات عامة أولية على الأقل، بينما تدرس شركة "إنفستكورب" القابضة عرضاً لأداة استثمارها في الإمارة في أول إدراج من نوعه في المنطقة.

إدراجات مزدوجة

طرح أسهم مجموعة "أمريكانا" في بورصتي أبوظبي والسعودية، حفّز شركات أخرى على السير على الطريق ذاته، إذ تدرس مجموعة "لولو" و "إشراق للاستثمار" في الإمارات إدراجاً مماثلاً.

حامد علي، الرئيس التنفيذي لسوق دبي المالي و"ناسداك دبي"، كان قد قال إنَّ التوقُّعات لهذا العام مذهلة فيما يتعلق بالطروحات الأولية إضافة إلى سعيهم للإكثار من الإدراجات المزدوجة مذكّراً أنَّ في سوق دبي المالي 12 شركة ذات إدراج مزدوج منها مع مصر، والبحرين، والكويت، والمملكة المتحدة وايرلندا.

وأضاف علي: "خلال العام الماضي، شهدت دبي نمواً ملفتاً للاقتصاد وأسواق رأس المال، مما جعلها وجهة جاذبة لأنشطة الاكتتابات العامة في المنطقة وخارجها. ومع تحوّل الإمارة السريع إلى حاضنة لتطور ونمو الشركات من مختلف القطاعات؛ يواصل سوق دبي المالي التزامه بتوفير منصّة تدعم طموحات روّاد الاعمال، وتساهم في تعزيز جهود دبي الهادفة إلى تعزيز جهود التنويع الاقتصادي في دولة الإمارات العربية المتحدة عموماً".

تنتظر أبوظبي العام الحالي إدراج شركات من خارج دول مجلس التعاون الخليجي وذلك لأول مرّة، كما توقَّع محمد علي الشرفاء، رئيس دائرة التنمية الاقتصادية في الإمارة خلال مقابلة سابقة مع "الشرق".

الشرفاء كشف أنَّ العام الجاري سيكون حافلاً بالنسبة إلى سوق أبوظبي للأوراق المالية، "إذ نتوقَّع 11 عملية طرح أوّلي على الأقل، 6 منها ستُطرح عن طريق صندوق أبوظبي للاكتتاب.. السوق تستهدف زيادة رأسمالها السوقية بنحو 3 مرات، إلى 3 تريليونات درهم في غضون 4 إلى 5 سنوات".

رياح غير مواتية

أسعار الفائدة المرتفعة عالمياً قد تكون سبباً في عرقلة نمو الطروحات الأولية بالمنطقة، وفق مازن السديري رئيس قسم الأبحاث في "الراجحي كابيتال"، الذي توقَّع في تصريحات لـ"اقتصاد الشرق" الاستمرار في الاكتتابات، و"لكن بأعداد أقل، والسبب أنَّنا في فترة أسعار فائدة قد تبقى مرتفعة وأعلى من 2% لقرابة عامين، ولهذا انعكاس سلبي على تقييم الأصول بما فيها تقييم سوق الأسهم".

وبجانب انخفاض أحجام السيولة المتداولة في الأسواق؛ يمكن أن يدفع ذلك بعض إدارات الشركات لتأجيل الطرح، وفق السديري الذي يرى أنَّ هناك رغبة في السوق بوضع تقييمات أقل نسبياً للطروحات عن الماضي قياساً مع التغيرات في الاقتصاد الكلي وبالتحديد أسعار الفائدة.

ومع ذلك؛ يراهن الجميع على استمرار قوة الدفع في سوق الإصدارات الأولية في المنطقة، خاصة في دولة الإمارات والسعودية مستفيدة من الاهتمام الحكومي بدعم هذه الإصدارات وإنجاحها، في ظل مستويات السيولة الجيدة لدى الأفراد وثقتهم بالأداء الإيجابي لتلك الإصدارات بعد إدراجها في أسواق المال الثانوية بناء على أداء معظمها خلال العام 2022، وفق محمد علي ياسين خبير الأسواق المالية.

وقال: "المستثمر يجب أن يكون أكثر انتقائية وحذراً في خياراته للمشاركة في الإصدار بناء على قراءة متمعنة في نشرة الإصدار وتحاليل المختصين، وخاصة القيمة التي ستباع عليها الشركة، وأي توزيعات أرباح تلتزم بها للمساهمين الجدد في المستقبل، لأنَّ هذه أحد أهم العوامل التي ستحدد أداء السهم بعد إدراجه في السوق الثانوية".

ماجد كبارة، المؤسس والمدير التنفيذي، كوانسيا كابيتال، يتوقَّع أيضاً استمرار نشاط سوق الطروحات الأولية خلال الأعوام المقبلة في السوق السعودية ولو بوتيرة أبطأ على المدى القصير، نظراً لضعف ثقة المستثمرين خلال هذه الفترة بسبب التحديات الاقتصادية العالمية ونسبة الضبابية المرتفعة، مما يؤثر سلبياً على أسواق الأسهم بشكل عام بما فيها السوق السعودية.

ويرى أنَّ وتيرة الطروحات الأولية "ستعود وتتسارع في وقت ليس ببعيد بالتزامن مع تعافي سوق الأسهم مدفوعاً بقوة الاقتصاد السعودي الذي سجل أعلى نسبة نمو بين دول مجموعة العشرين في عام 2022، الذي من المتوقَّع أن يستمر بتحقيق معدلات نمو مرتفعة خلال السنوات القادمة".