تدرس شركتا "أدنوك" و"بورياليس" (Borealis AG) طرحاً عاماً أولياً لمشروعهما المشترك للبلاستيك "بروج" (Borouge)، وفقاً لأشخاص مطلعين على الأمر.

وقالت المصادر التي طلبت عدم الكشف عن هويتها، إن شركة الطاقة الحكومية ومجموعة الكيماويات النمساوية تستكشفان خيارات للعمل، بما في ذلك القيام بطرح عام أولي محتمل في العام المقبل.

وتجري حالياً، المداولات دون أن يتم اتخاذ قرارات نهائية بشأن الإطار الزمني لأي إدراج، وفقاً للأشخاص، الذين قالوا أيضاً إنه من الممكن أن تقوم شركتا "أدنوك" و"بورياليس" باستكشاف بدائل للاكتتاب العام. ورفض ممثلو شركتي "أدنوك" و"بورياليس" التعليق.

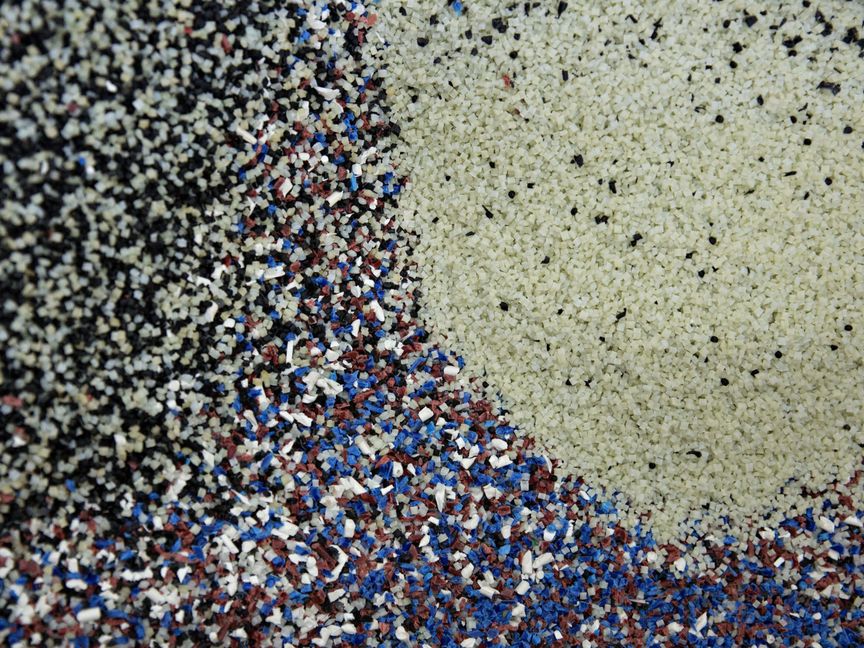

تأسست شركة "بروج" في أواخر التسعينيات، وتقوم بتصنيع المواد البلاستيكية المستخدمة في كل شيء، بدءاً من السيارات، إلى تغليف المواد الغذائية، وقوارير الأدوية، وصولاً إلى أنظمة الأنابيب. يقع مصنع "بروج" الرئيسي في أبو ظبي، وتوظّف الشركة أكثر من 3000 شخص، وتخدم العملاء في جميع أنحاء الشرق الأوسط وأفريقيا وآسيا.

تسعى "أدنوك"، التي تضخ تقريباً كل النفط والغاز الطبيعي في دولة الإمارات العربية المتحدة، بشكل متزايد لجمع الأموال من أصولها، لمساعدة الحكومة في تمويل الجهود لتنويع الاقتصاد. ومنذ منتصف عام 2020، جمعت حوالي 15 مليار دولار عن طريق بيع حقوق تأجير خطوط الأنابيب والممتلكات إلى شركات مثل "بروكفيلد لإدارة الأصول" (Brookfield Asset Management)، و"أبولو غلوبال مانجمنت" (Apollo Global Management).

في أكتوبر الماضي، جمعت "أدنوك" و"أوراسكوم للإنشاء والصناعة" (OCI NV)، التي تتخذ من أمستردام مقراً لها 795 مليون دولار، من خلال إدراج مشروع الأسمدة الشرق أوسطي والمشترك "فرتيجلوب" (Fertiglobe)، والذي جذب حوالي 17 مليار دولار من طلبات المستثمرين. وفي وقت سابق من ذلك الشهر، أدرجت مجموعة الطاقة شركتها "أدنوك للحفر" (Adnoc Drilling) في طرح عام أولي آخر شهد طلباً قوياً.

ساهمت زيادة الطلب على الاكتتابات العامة الأولية التي شهدها الشرق الأوسط في لحاق أبو ظبي بالسعودية الرائدة في المنطقة، إذ بدأ مشغل الأقمار الصناعية "ياه سات" (Yahsat) هذه الانطلاقة في يوليو، ليصبح أول إدراج في بورصة أبو ظبي منذ ما يقرب من أربع سنوات.

في غضون ذلك، تخطط دبي لطرح حصص في 10 شركات مملوكة للدولة، في خطوة تهدف إلى زيادة أحجام التداول في الأسواق المالية للمدينة لتصل إلى 3 تريليونات درهم (817 مليار دولار).