تدرس "أرامكو السعودية" خطوة جريئة لفتح أحد أكبر حقول الغاز غير التقليدية في العالم أمام المستثمرين الأجانب، إذ تتطلَّع إلى تمويل مشروع بقيمة 110 مليارات دولار لمساعدتها على التنويع من مبيعات النفط، وفقاً لأشخاص مطَّلعين على الأمر.

قالت المصادر، إنَّ عملاق النفط الذي تسيطر عليه المملكة العربية السعودية يدرس مع مستشار لاستكشاف فرص لجمع رأس مال، أو ديون جديدة لموقعه الواسع في الجافورة، كما أنَّ الشركة بدأت محادثات أولية مع مستثمرين محتملين، بما في ذلك كبار تجار السلع.

أكَّدت المصادر التي طلبت عدم الكشف عن هويتها أثناء مناقشة المعلومات السرية، أنَّ المفاوضات مازالت في مراحلها الأولية، وقد تقرِّر "أرامكو السعودية" اتباع طرق أخرى لجمع الأموال لتمويل تطوير الجافورة.

رفض ممثِّل "أرامكو السعودية" التعليق.

توجه

وستُعدُّ أي صفقة تشمل الجافورة مثالاً نادراً على سماح "أرامكو السعودية" للمستثمرين الخارجيين بفرصة امتلاك حصص في أصول النفط والغاز التابعة لها. ولم تنجح المحاولات السابقة في أواخر التسعينيات لجلب شركات النفط الكبرى للمساعدة في تطوير الاحتياطيات. وكانت الشركة قد بدأت في مراجعة أعمال المنبع في وقت سابق من هذا العام، كمقدِّمة لمثل هذه الخطوة المحتملة، بحسب ما ذكرت وكالة "بلومبرغ نيوز" في إبريل.

يعدُّ حقل الجافورة من أولويات المملكة العربية السعودية التي تتطلَّع إلى زيادة إنتاج الغاز، وتقليل الاعتماد على صادرات النفط الخام. وتشير التقديرات إلى أنَّ الموقع يحتوي على 200 تريليون قدم مكعب من الغاز الخام الغني، وتتوقَّع "أرامكو" أن يبدأ الإنتاج فيه عام 2024.

منذ أن تمَّ تأميم "أرامكو السعودية" بالكامل في عام 1980، اقتصرت معظم الاستثمارات الأجنبية في صناعة الطاقة في المملكة العربية السعودية على الأصول النهائية، مثل المصافي ومصانع البتروكيماويات. وفي السابق، أقامت "أرامكو" مشاريع مشتركة مع شركات منها: "رويال داتش شل"، و"توتال إنرجي" للتنقيب عن الغاز الطبيعي والحفر داخل حدودها.

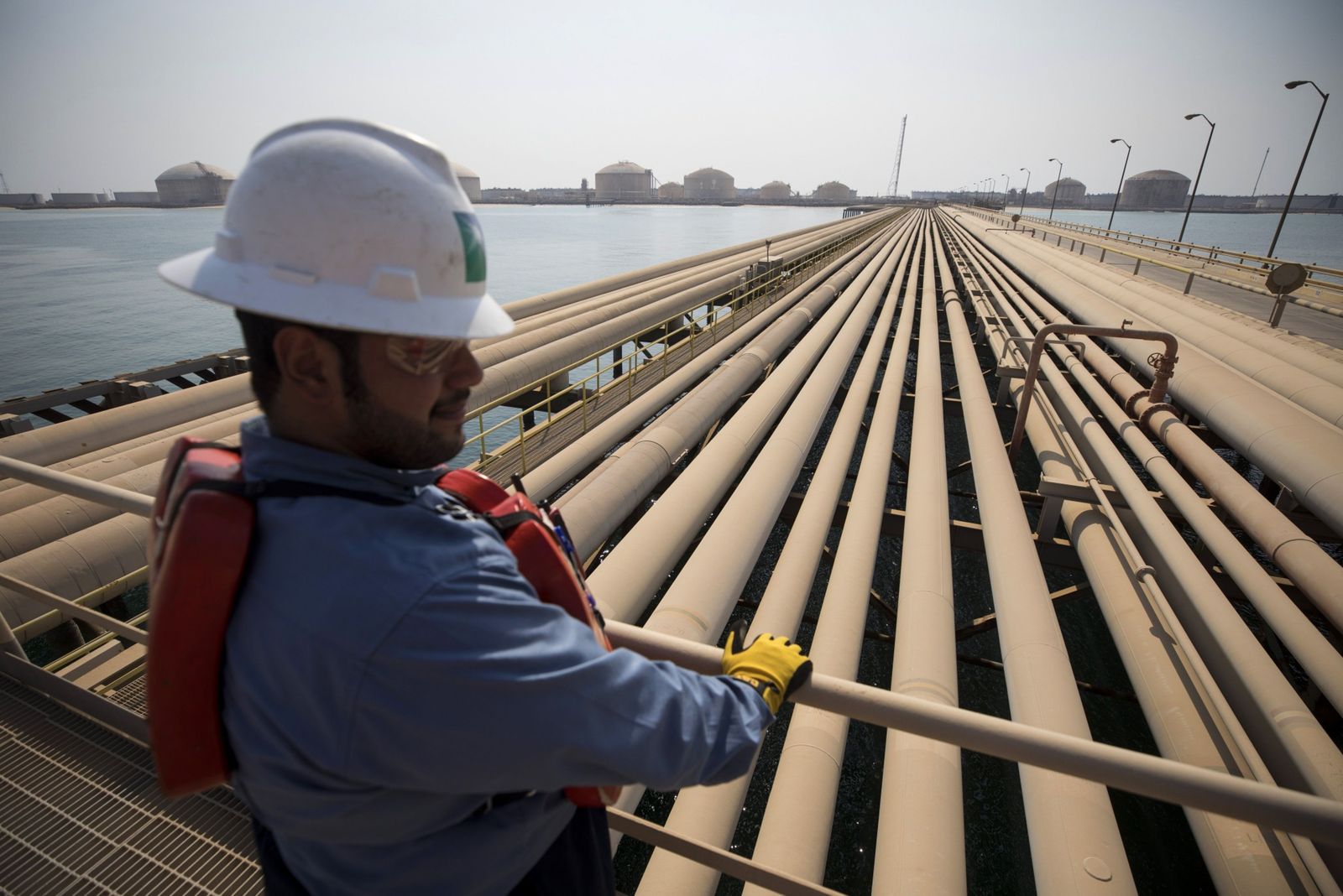

ومن الملاحظ توجُّه "أرامكو" بشكل متزايد لفتح أبوابها أمام المستثمرين الأجانب منذ أن تمَّ طرحها للاكتتاب العام في عام 2019، للمساعدة في تمويل كلٍّ من التزامها بتوزيعات الأرباح البالغة 75 مليار دولار، ومتطلَّبات الإنفاق الرأسمالي الكبيرة. وأكملت بيع حصة في وحدة تقوم باستئجار وإعادة تأجير شبكة أنابيب النفط الخام في أنحاء البلاد في يونيو في مقابل 12.4 مليار دولار. كما يجري العمل على صفقة مماثلة لخطوط أنابيب الغاز الخاصة بها.

تحت قيادة رئيس مجلس الإدارة ياسر الرميان، والذي يشغل أيضاً منصب محافظ صندوق الاستثمارات العامة، ومستشار رئيسي لدى ولي العهد السعودي الأمير محمد بن سلمان، بدأت "أرامكو" في تقييم طرق تسييل الأصول. قامت الشركة بإعادة تنظيم كبار القادة العام الماضي، وأنشأت قسماً بقيادة عبد العزيز القدمي، يركِّز على "تحسين المحفظة"، وتعزيز الوصول إلى الأسواق النامية.