وضعت الجهات المنظّمة يدها على "فيرست ريبابليك بنك"، تمهيداً لاستحواذ "جيه بي مورغان" على المصرف، بعد فشل جهود الإنقاذ في إصلاح أضرار ممارسات الاستثمار غير السليمة، وسحوبات المودعين التي ضربت البنوك الإقليمية.

أوضحت إدارة الحماية المالية والابتكار في كاليفورنيا في بيان، أن "جيه بي مورغان" "سيتولى جميع الودائع، بما في ذلك كل الودائع غير المؤمَّنة، وجميع أصول (فيرست ريبابليك بنك) إلى حدّ كبير".

عيّنت الجهات المنظمة في ولاية كاليفورنيا المؤسسة الفيدرالية للتأمين على الودائع بصفتها الجهة المتسلّمة للبنك الذي يقع مقرّه في سان فرانسيسكو. من جهتها قالت إدارة الحماية المالية والابتكار في كاليفورنيا في بيانها إن "الودائع مؤمَّنة اتحادياً من المؤسسة الفيدرالية للتأمين على الودائع وفقاً للحدود المعمول بها".

الصفقة ستزيد حجم "جيه بي مورغان" الذي هو بالفعل أكبر بنك في البلاد، وهي النتيجة التي بذل المسؤولون الحكوميون الجهود لتجنبها في الماضي، إذ إنه في الظروف العادية، وبموجب القيود التنظيمية الأميركية، فإن حجم "جيه بي مورغان" -حصته الحالية من قاعدة الودائع الأميركية- تمنعه من زيادة توسيع قاعدة ودائعه، كما أن الاندماجات بالصناعة المالية والقطاعات الأخرى أثارت انتقادات المشرعين الديمقراطيين البارزين وإدارة بايدن.

عقبات أخرى

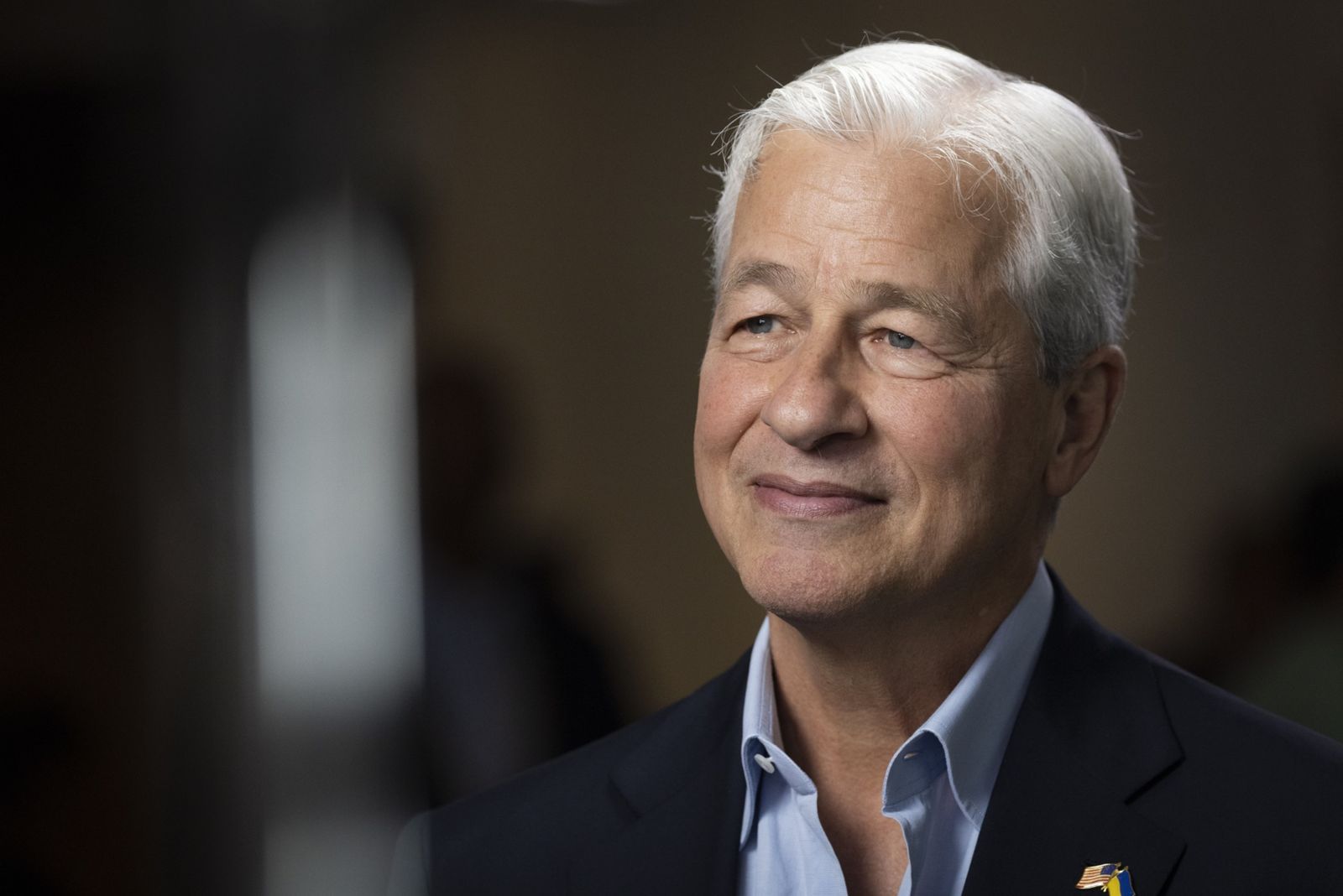

كان "جيه بي مورغان" لاعباً رئيسياً طوال فترة كفاح "فيرست ريبابليك"، إذ قدّم البنك المشورة لمنافسه الأصغر في أثناء سعيه لإيجاد بدائل استراتيجية، وكان الرئيس التنفيذي جيمي ديمون، مفتاحاً في حشد المديرين التنفيذيين للبنوك لضخّ ودائع بقيمة 30 مليار دولار في "فيرست ريبابليك" لدعم موارده المالية بعد السحوبات الضخمة التي حدثت في مارس.

تَخصَّص "فيرست ريبابليك" في الخدمات المصرفية الخاصة التي تُقدَّم للأثرياء، مثل "سيليكون فالي بنك" الذي انهار في مارس، كما ركّز على شركات رأس المال الجريء. بدأ رئيس مجلس الإدارة جيم هربرت، المصرف عام 1985 بأقلّ من 10 موظفين، وفقاً لتاريخ "فيرست ريبابليك". وبحلول يوليو 2020 قال البنك إنه احتلّ المرتبة 14 في الولايات المتحدة، بـ80 فرعاً في سبع ولايات، كما وظف أكثر من 7200 شخص بنهاية العام الماضي.

قصة "فيرست ريبابليك"

مثل باقي البنوك الإقليمية، تعرض "فيرست ريبابليك" للضغوط بعد رفع الاحتياطي الفيدرالي أسعار الفائدة لمحاربة التضخم، مما أضر بقيمة السندات والقروض التي اشتراها البنك عندما كانت أسعار الفائدة منخفضة. في غضون ذلك سحب المودعون أموالهم، جزئياً للبحث عن عائدات أفضل، ثم خوفاً مع انتشار المخاوف بشأن صحة "فيرست ريبابليك" المالية.

ونتج عن ذلك فجوة رأسمالية ضخمة بما يكفي لردع أي مُنقذ على نطاق واسع عن تقديم المساعدة. وزاد القلق في أبريل بعد تقرير نتائج أعمال البنك بالربع الأول، فضلاً عن أخبار محاولته بيع الأصول، وبدء مساعي الإنقاذ. وقال البنك إنه سيخفض ما يصل إلى 25% من موظفيه، بجانب تقليص القروض المستحقة، والحد من الأنشطة غير الأساسية.

حاول أحد عشر بنكاً أمريكياً إنقاذ "فيرست ريبابليك" من خلال التعهد بتقديم ودائع جديدة بقيمة 30 مليار دولار في 16 مارس، منها "جيه بي مورغان" و"بنك أوف أميركا" و"سيتي غروب" و"ويلز فارغو"، إذ عرض كل منها 5 مليارات دولار. كما عرض "غولدمان ساكس" و"مورغان ستانلي" وبنوك أخرى مبالغ أصغر كجزء من خطة وُضعَت مع المنظمين الأميركيين.

علاوة على ذلك استعان "فيرست ريبابليك" بمجلس بنوك قروض المنازل الفيدرالية، وخط سيولة من الاحتياطي الفيدرالي.

لم تكن تلك الجهود كافية. هبط السهم، الذي تجاوز 170 دولاراً في مارس 2022، إلى أقل من 5 دولارات بحلول أواخر أبريل. كما أن من المتوقع أن يتعرض حاملو الأسهم العادية للخطر جراء انهيار "فيرست ريبابليك"، بجانب نحو 3.6 مليار دولار من الأسهم الممتازة، و800 مليون دولار من السندات غير المضمونة.

اشتُريَ البنك وبِيعَ عدة مرات على مر السنين، إذ استحوذ "ميريل لينش" على "فيرست ريبابليك" بقيمة 1.8 مليار دولار في 2007. ثم انتقلت ملكيته إلى "بنك أوف أميركا" عندما اشترى الأخير "ميريل لينش" في 2009، قبيل أن تتغير ملكيته من جديد في منتصف 2010، عندما اشترت شركات الاستثمار، بما في ذلك "جنرال أتلانتيك" و"كولوني كابيتال"، "فيرست ريبابليك" مقابل 1.86 مليار دولار، ثم طرحه للاكتتاب العام.