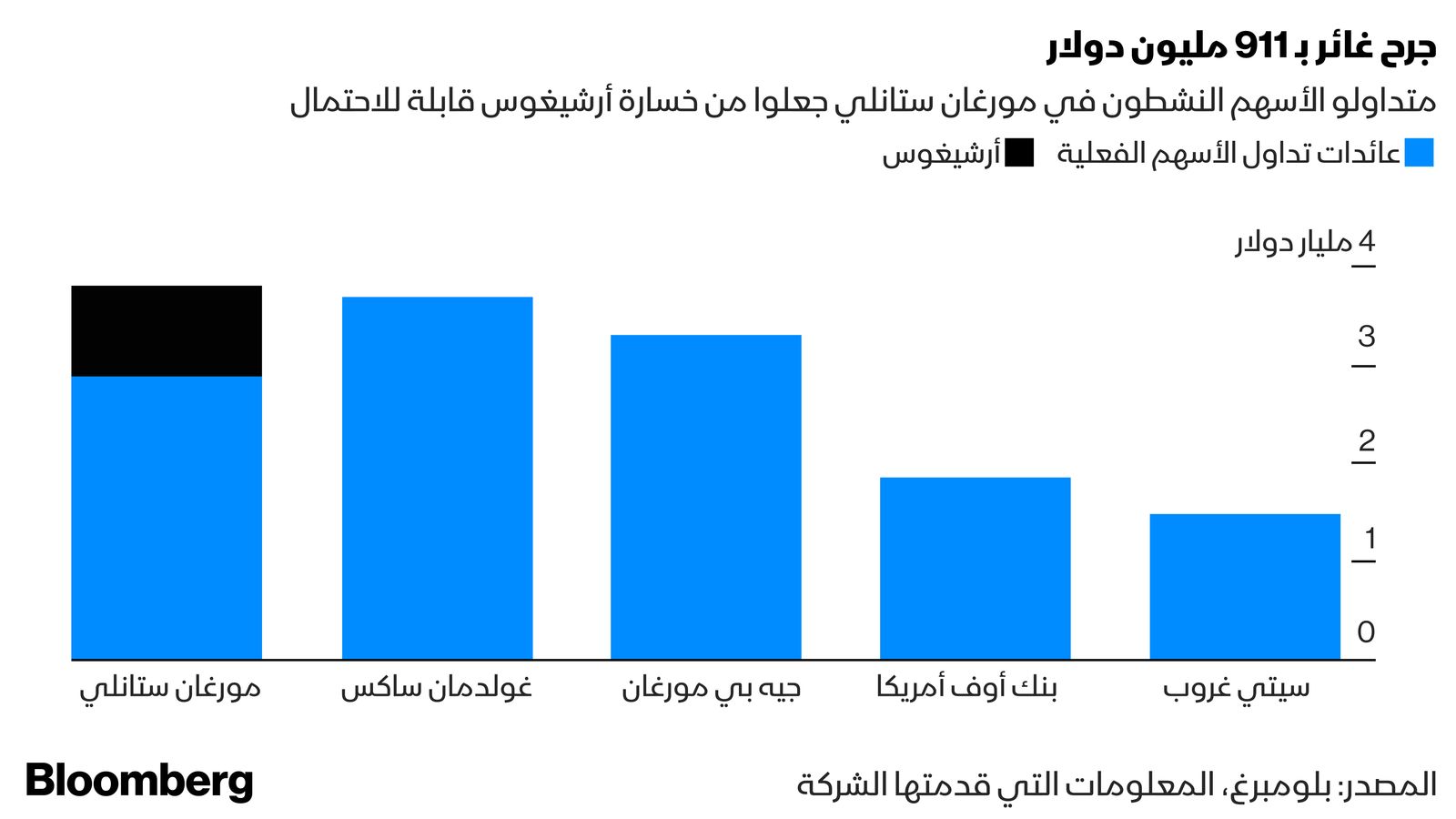

هناك شيء ملائم بشأن خسارة "مورغان ستانلي" من إفلاس "أركيغوس كابيتال مانجمنت" التي بلغ مجموعها 911 مليون دولار، فبكل المقاييس، كانت هذه الحادثة من بين أكبر حالات الطوارئ في الصناعة المصرفية منذ الأزمة المالية العالمية.

من المؤكَّد أنَّ الضربة جاءت كمفاجأة، نظراً لأنَّه لم يكن هناك إلا مؤشرات قليلة على هذا النوع من الخسارة مسبقاً، وقد كشف "غولدمان ساكس غروب" بالفعل أنَّه خرج سالماً إلى حدٍّ كبير في وقت سابق من هذا الأسبوع.

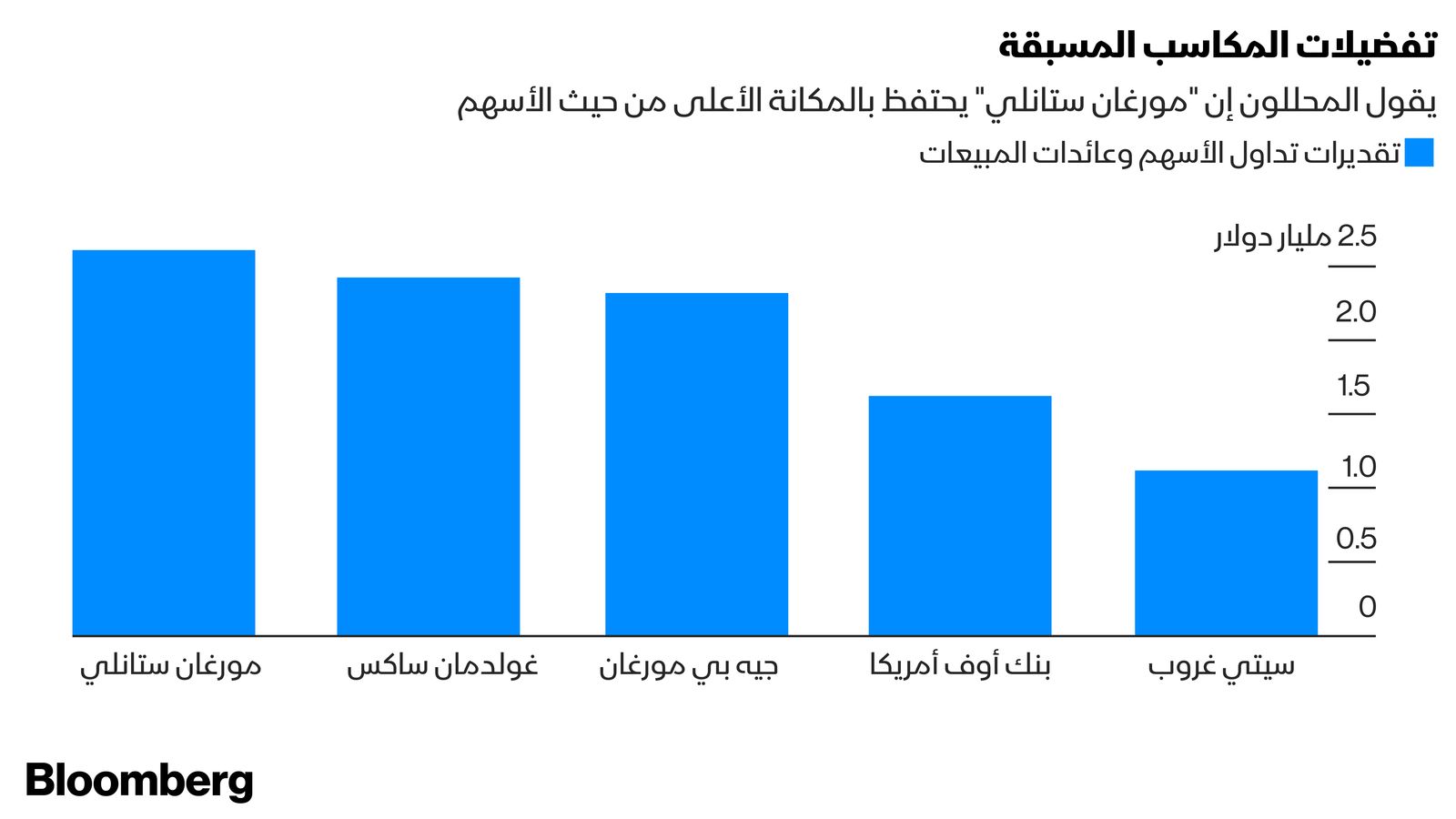

إنْ وضعنا "أركيغوس" جانباً للحظة، فمن الصعب العثور على أيِّ سبب مقنع للقلق بشأن مسار "مورغان ستانلي" على أعلى مستوى، فقد سجَّل البنك إيرادات وأرباحاً قياسية تماماً مثل أقرانه.

توسع هائل في تجارة التجزئة

وتضاعف الاكتتاب على الأسهم بمقدار أربع مرَّات، على غرار "غولدمان"، و"سيتي غروب"، كما أنَّ الشركة في طريقها نحو الدمج الكامل لعمليات الاستحواذ الكبيرة التي قام بها كبير المديرين التنفيذيين جيمس غورمان من العام الماضي: "إي*ترايد فايننشال كورب"، و"إياتون فانس كورب".

وتبدو هذه الصفقات أكثر بصيرة عند النظر إلى الوراء، نظراً للتوسُّع الهائل في حجم تجارة التجزئة، والاهتمام المتزايد بالاستثمار المسؤول اجتماعياً، فقد كان لدى "إيتون فانس"بالفعل موطئ قدم قوي مع "كالفيرت ريسيرش أند مانجمنت".

ونعود الآن إلى "أركيغوس"، نظراً إلى أنَّ انهيار مكتب عائلة "بيل هوانغ" قد خلق نوعاً من المحاسبة في "كريدي سويس غروب"، التي تخطط لإصلاح شامل لأعمال صناديق التحوُّط الخاصة بها، وأعلنت عن العديد من التغييرات داخل إدارات البنك الاستثماري بسبب خسارتها البالغة 5 مليار دولار تقريباً، وتبدو مشاكل "مورغان ستانلي" تافهة نسبياً. سوف ينجو متداولو الأسهم، الذين اعتادوا على أن يكونوا المجموعة الأولى في "وول ستريت" ربعاً بعد ربع، من العيش مع ثلاثة أشهر من الغرور المكلوم.

الخروج من المخاطر

وتحدَّث غورمان عن "أركيغوس" في غضون دقائق من بدء مكالمة جماعية مع المحللين، قائلاً إنَّ الشركة قامت بتصفية مجموعات كبيرة من الأسهم حتى 28 مارس، مما أدَّى إلى خسارة 644 مليون دولار، ثم "اتخذت قراراً إدارياً" للخروج من المخاطر في أسرع وقت ممكن، و "تنظيفها بحلول نهاية الربع - لم نكن نريدها أن تستمر"، بتكلفة إضافية قدرها 267 مليون دولار.

وأضاف غورمان: "أنا أعتبر هذا القرار ضرورياً، ويعدُّ إنفاقاً جيداً". وفي الوقت نفسه، وصف الوساطة الرئيسية بأنَّها "جوهرة الأعمال" التي تعدُّ "جزءاً أساسياً من العمود الفقري لأعمال الأسهم".

وأقرَّ أنَّه سيتعيَّن عليهم على الأرجح النظر عن كثب في مكاتب العائلة، ولكن يبدو بالتأكيد كما لو أنَّ "مورغان ستانلي" ينظر إلى هذه الحلقة على أنَّها حدث غير عادي، ولمرة واحدة سيتعلمون منه.

طرح غلين شور من "إيفركور" سؤالاً مهماً: لماذا لم يكشف "مورغان ستانلي" عن الخسارة المرتبطة بـ"أركيغوس" مسبقاً؟ جادل غورمان أنَّه نظراً لأنَّ البنك كان يحقق ربعاً قياسياً، بما في ذلك تداول الأسهم، فقد انعكست الخسارة، ولم يتم اعتبار الأمر جوهرياً.

وبشكل أساسي، وحتى الأيام القليلة الأخيرة من الربع الأول، كان "مورغان ستانلي" على المسار الصحيح للاحتفاظ بمركزه الأول، وتغلَّب على تقديرات المحللين بهامش مماثل لهامش منافسيه. حتى عند أخذ خسارة "أركيغوس" في الاعتبار، فقد تمكَّن من تجاوز التوقُّعات.

مراجعة شاملة لمحفظة الوساطة

ووفقاً لغورمان والمدير المالي جوناثان بروزان، قام البنك بمراجعة شاملة لمحفظة الوساطة الرئيسية الخاصة به، ولم يعثر حتى الآن على أيِّ صناديق أخرى، من أمثال "أركيغوس"، التي لديها مراكز كبيرة مركزة في الأسهم عبر العديد من الوسطاء الرئيسيين. وقال بروزان، في واحدة من أكثر الملاحظات اللاذعة على مكالمة المحللين، إنَّ المشكلة الأساسية مع "أركيغوس" هي أنَّ البنك لديه ضمانات تستند إلى مجموعة معينة من الحقائق التي تبين ببساطة أنَّها ليست صحيحة.

لا يحب أي رئيس تنفيذي في "وول ستريت" أن يتكبَّد الخسائر، ولكن إن حدث ذلك، فمن الأفضل أن يتمَّ تنحيتها جانباً لمرة واحدة خلال فترة مثيرة للإعجاب. إنَّه يشبه إلى حدٍّ ما الوقت الذي كشف فيه "غولدمان" عن رسوم قانونية بقيمة 1.09 مليار دولار في أرباحه للربع الرابع من عام 2019 المرتبطة بدورها فيما يسمى بفضيحة "إم دي بي 1" (1MDB). وقد ترك ذلك علامة على نتائجه، لكنَّه أعطى المستثمرين نوعاً من التسعير للضرر الذي حدث. وبالمثل، أوضح "مورغان ستانلي" أنَّه احتوى تداعيات "أركيغوس" بحلول 31 مارس. وقد قال غورمان: "إنَّنا نقوم بكيِّ الأشياء السيئة".

وبخلاف ذلك، يبدو البنك في وضع جيد كما كان دائماً. بالإضافة إلى ذلك، لا يتعيَّن عليه التعامل مع شروط الإقراض الصعبة بالقدر نفسه الذي يواجهه المنافسون الأكثر فردية في أكبر أزمة وجودية تواجه الصناعة. وبالمقارنة، فإنَّ خسارة لمرة واحدة بقيمة 911 مليون دولار ليست حالة طارئة.